|

미국의 지난 2월 고용지표 호조로 미 연방준비제도(Fed·연준)의 조기 기준금리 인상설이 확산되면서 글로벌 금융시장이 충격을 받고 있다. 특히 신흥국의 경우 이미 통화가치가 사상 최저 수준으로 떨어지면서 2013년 중순과 같은 '긴축 발작(taper tantrum)'을 재연할 수 있다는 우려가 제기되고 있다.

이 때문에 조만간 연준의 기준금리 인상 시기 논란이 불붙을 경우 아시아 등 신흥국의 경우 외국인자금 유출에 시달리며 환율전쟁에서 한 발 뺄 수밖에 없다는 분석이 나온다. 긴축 발작은 2013년 5월 벤 버냉키 당시 연준 의장이 테이퍼링(양적완화 축소) 조치를 시사하자 신흥국의 주식·채권·통화 가치가 트리플 약세를 보이며 금융위기 직전까지 몰렸던 것을 뜻한다.

6일(현지시간) 미국 노동부는 2월 실업률이 5.5%로 2008년 5월 이후 최저치를 기록했다고 밝혔다. 미국의 고용 훈풍에 오히려 금융시장은 한바탕 요동을 쳤다. 임금상승률·경제활동참가율 등은 여전히 부진하고 인플레이션이 연준 목표치인 2%를 한참 밑돌지만 연준의 조기 긴축 가능성이 커졌다는 것이다. 월스트리트저널(WSJ) 등 외신은 이날 "연준이 오는 17~18일 열리는 연방공개시장위원회(FOMC)에서 '인내심(patient)' 문구를 삭제할 수도 있다"며 "6월쯤 금리 인상 여부를 진지하게 검토할 것"이라고 전했다.

이날 10년 만기 미 국채 수익률은 0.13%포인트 오른 2.25%를 기록하며 연중 최고 수준으로 치솟았다. 또 뉴욕 3대 주가지수도 1% 이상 급락했다. 반면 미국달러화는 유로화 대비 11년 만에 최고치를 경신했고 엔화 대비 달러당 112엔대로 진입하는 등 연중 최고치를 기록했다. 또 달러화 강세의 여파로 국제유가와 금값도 각각 2.3%, 2.7% 급락했다.

특히 신흥국 통화가치 하락은 대학살에 가까웠다는 게 파이낸셜타임스(FT)의 설명이다. 이날 달러 대비 주요 10개 신흥국 통화가치를 나타내는 JP모건 신흥시장통화지수는 전날에 비해 0.9% 하락하며 사상 최저치인 73.9까지 밀렸다. 터키 리라화, 멕시코 페소화 등이 사상 최저 수준으로 떨어졌고 브라질 헤알화, 남아프리카공화국 랜드화의 가치도 2%가량 급락했다. 데이비드 헨슬리 JP모건 애널리스트는 "올 상반기에 연준이 금리를 인상하고 신흥국들은 추가 부양에 나설 경우 시장 반응이 우려된다"며 "신흥국이 '긴축 짜증 2.0'의 충격을 받을 위험이 크다"고 말했다.

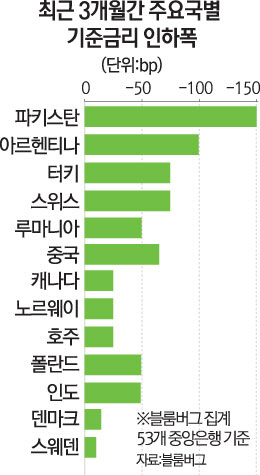

이처럼 연준의 금리 인상이 가시권에 들면서 하반기로 갈수록 신흥국의 환율전쟁 동참 열기도 한풀 꺾일 것으로 전망된다. 1990년대와 같은 외환위기를 겪을 가능성은 낮지만 달러화 강세가 가속화하면서 대외 부채상환 부담이 커지기 때문이다. 또 국제유가가 'V자형' 회복은 어렵지만 최근 바닥 조짐을 보이는 것도 신흥국 중앙은행에는 부담이다. 인도·터키 등의 경우 유가가 반등하면 고질병인 인플레이션을 방어해야 하는 처지로 몰리게 된다. 아울러 사상 유례없는 저금리에 각국 중앙은행의 동원 가능한 실탄도 갈수록 줄고 있다.

물론 환율전쟁은 당분간은 격화할 가능성이 높다. 정부의 재정여력이 바닥나면서 남아 있는 정책수단이 환율 절하 카드밖에 없는 탓이다. 또 유로존(유로화 사용 19개국), 일본 등은 내년까지도 디플레이션 탈출 등을 위해 자국 통화가치 하락을 유도할 것으로 보인다. 결국 환율전쟁의 총성은 연말로 갈수록 점차 잦아드는 가운데 최종 향방은 연준의 금리 인상 시기, 유가 등에 따라 결정될 것으로 보인다.