|

위안화 가치하락으로 투기자금 유입을 억제하고 시중 유동성을 관리하려던 중국 인민은행(PBOC)의 전략이 예상치 못한 방향으로 흘러가고 있다. 위안화 약세로 해외 투기자금 유입은 줄었지만 시중금리가 하락하며 시중 유동성이 대폭 확대됐기 때문이다. 이러한 유동성 확대는 적절한 긴축정책으로 그림자금융 등 유동성 과잉에 따른 부작용을 막으려는 시진핑 정부의 통화정책과 정면으로 배치된다.

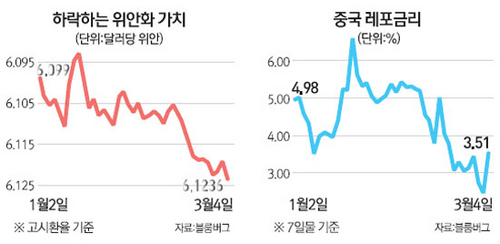

4일 월스트리트저널(WSJ)는 위안화 가치하락이 지속되며 금융시장에서 투자자들이 달러를 사고 위안화를 팔며 중국 내에 유동성이 늘고 있다고 지적했다. 실제 인민은행은 이날 환매조건부채권(RP) 발행으로 850억위안의 유동성을 흡수했다. 앞서 25일과 27일에도 인민은행은 유동성을 거둬들였다. 인민은행은 특히 이날 단기 금융시장뿐만 아니라 중기 금융시장에서의 유동성 관리를 위해 지난해 6월 이후 처음으로 28일물 RP를 4%에 500억위안어치 발행했다. 인민은행의 유동성 흡수에 7일물 RP 금리는 전일보다 100bp 오른 3.4%까지 치솟기도 했다. 이 같은 인민은행의 유동성 흡수는 위안화 가치하락 이후 시중 유동성 예상이 빗나갔기 때문으로 분석된다.

WSJ는 위안화 약세로 투기자금 유입이 줄어 유동성이 축소될 것이라는 예상과 달리 시중 유동성은 오히려 증가세를 보이고 있다고 지적했다. WSJ는 인민은행이 부동산 시장에 투기자금이 유입되는 것을 막고 디레버리징(부채축소)을 통해 거시경제의 폭발적 성장을 억제하려는 목적으로 위안화의 일시적 약세를 용인했다고 분석했다.

인민은행의 유동성 예측이 빗나간 것은 지난 1월 중순 이후 위안화 가치하락이 곧바로 단기금리 하락으로 이어졌기 때문이다. 인민은행의 유동성 축소정책으로 지난달 20일 6.6%까지 치솟았던 7일물 RP 금리는 꾸준한 하락세를 보여 전일 2.4%까지 하락했다. 이날 유동성 흡수로 단기금리가 다시 상승세를 타기는 했지만 RP 금리는 2% 중반대에 머물고 있다. 그동안 위안화도 약세를 이어가며 달러당 6.12360위안까지 하락했다. 달러당 6.1위안도 곧 무너질 기세다. 수안 텍 킨 싱가포르UOB 이코노미스트는 "중국이 디레버리징을 위해 유동성과 금리를 꽉 쥐고 있어야 함에도 투기자금 유입을 막기 위해 통화약세를 용인한 것은 유동성 관리 차원에서 두 가지 목적이 충돌한 것"이라고 지적했다. 그림자금융·지방부채 문제 해결 등을 위해 유동성을 묶어둬야 했음에도 핫머니에 대한 불안감으로 인민은행이 상충되는 정책을 추진했다는 말이다. 수안 이코노미스트는 "중국 정부의 입장에서는 핫머니 유입억제와 디레버리징 둘 중 하나를 선택해야 하는 상황"이라며 "결국 디레버리징을 선택하게 될 것이고 위안화의 브레이크가 풀릴 것"이라고 지적했다.

한편 대다수 전문가들은 위안화 가치 하락의 원인에 따라 추세가 달라질 것으로 전망했다. 우선 대부분의 해외 투자은행들이 지목하듯이 최근 위안화의 갑작스러운 약세가 인민은행의 시장개입에 따른 인위적 조치일 경우 위안화는 곧 다시 상승세로 전환될 것이라고 전문가들은 예상했다. 지나치게 절상된 위안화에 대해 인민은행이 일시적 제동을 걸어 투기자본 유입을 억제하고 환율의 양방향 변동성을 확대하려는 의도인 만큼 상승과 하락 양방향에 대한 변동성이 확보된다면 제동장치가 다시 풀릴 것이라는 지적이다. 특히 일각에서는 인민은행이 하루 환율변동폭 확대를 위해 위안화 약세를 용인했다는 분석도 나온다. 하지만 최근 위안화 약세가 중국 거시경제의 문제라면 추세는 달라진다. 제조업 구매관리자지수(PMI) 하락 등 펀더멘털 우려가 위안화 가치하락에 반영됐다면 위안화 약세는 당분간 지속될 가능성이 높다.