|

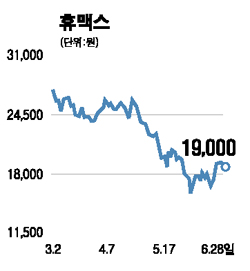

휴맥스는 최근 2개월간 하락조정을 마치고 반등시도를 하고 있는 디지털 위성방송 수신기 전문 제조업체다. 이 회사는 최근 방송영역 등 사업다각화를 추진중이고 안정적 매출처 확보와 업황 개선으로 실적 호조세를 이어갈 것으로 전망된다. 신규사업인 디지털 TV와 위성라디오도 안정적인 성장이 기대된다. 휴맥스의 투자포인트는 우선 새로운 비즈니스 모델인 디지털 TV 셋톱박스 사업을 꼽을 수 있다. 이 부문은 2004년까지 대규모의 R&D(연구개발) 비용이 투입됐으나 매출이 미미해 수익성 악화의 요인으로 꼽혔지만 2006년 이후에는 이익창출에 기여할 전망이다. 특히 한국케이블TV방송국협의회가 2010년까지 케이블TV의 양방향 디지털서비스와 HD급 고화질 방송서비스의 전면도입을 위한 투자계획을 밝혀 고무적이다. 만약 2010년까지 모든 케이블TV 가입자 가구에 디지털 셋톱박스를 공급할 경우 시장 규모가 약 3조6,000억원에 달할 것으로 추정된다. 이럴 경우 휴맥스가 큰 수혜를 볼 전망이다. 또 셋톱박스의 특성상 방송산업의 성장과 더불어 안정적인 실적 증가가 예상된다. 전세계적으로 지상파, 케이블, 위성방송 등이 아날로그에서 디지털로 전환되는 추세에 있는 점도 세계 5위권의 셋톱박스 제조사인 휴맥스에 긍정적이다. 미국, 독일, 일본 등 다원화된 수출거래선과 다양한 판매방식을 통해 안정적인 실적 성장이 가능할 전망이다. 휴맥스의 2분기 매출액은 1분기와 비슷할 전망이지만 영업이익률은 환율 개선과 고부가 기종의 비중 증가로 전 분기보다 1.3%포인트 상승한 5.9%에 달할 것으로 보인다. 하반기로 갈수록 계절적 특성에 따른 매출증대로 수익성이 점차 향상될 것으로 보인다. 이러한 점들을 감안할 때 휴맥스의 목표주가는 2만3,700원이 적절할 것으로 분석된다. 이는 전기전자 업종 목표 PER(주가수익배율) 10에 2007년 예상 주당순이익 2,202원을 고려한 것이다.