조달비용 하락에 기업과 투자자 수급이 맞아 떨어져

달러ㆍ엔화 등 외국통화로 표시되는 외화표시채권 발행이 급증하고 있다. 기본적으로 기업들의 자금수요가 늘어나기는 했지만 외화 발행채권의 금리가 낮은데다 그동안 별로 활용되지 않았던 통화스와프(CRS)기법이 활용되면서 조달비용이 크게 떨어졌기 때문으로 분석된다. 또 해외투자자도 확실한 투자처로서 우리기업들의 회사채를 인식하고 있기 때문이다.

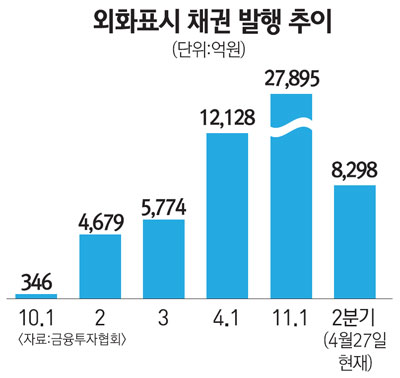

27일 금융투자협회에 따르면 기업들이 올 들어 국내 채권시장에서 발행한 달러 등 외화표시채권은 3조6,193억원에 달했다. 이는 지난해 같은 기간(1,494억원)보다 20배 가까이 급증한 것으로 사상최대 규모다.

올 들어 전체 회사채 발행액(ABS 제외)이 23조7,015억원이었음을 감안하면 전체의 6분의 1인 15.3%가 원화가 아닌 해외통화로 발행된 셈이다.

이렇게 외화표시채권의 발행이 늘어난 것은 미국, 일본 등의 금리가 낮아 저금리로 발행이 가능한데다 발행비용도 낮출 수 있기 때문이다. 최근 들어 통화스와프(CRS) 등 다양한 금융기법이 활용되고 있어서다. 외화표시채권은 당연히 환 위험에 노출되는 데 이를 없애기 위해 해당통화를 원화로 바꾸는 스와프 계약을 체결하게 된다. 국내기업 입장에서는 발행 시점에는 달러화 지급, 원화수령으로 하고 만기시점엔 달러화 수령, 원화지급의 구조다.

최근 금융시장 여건이 외화표시채권에 우호적으로 변했다. CRS 금리가 채권금리보다 낮아지면서 발행기업이 원화채권을 발행할 때보다 조달금리를 최대 0.5%포인트 낮출 수 있게 된 것이다.

일례로 신용등급인 A+인 웅진코웨이는 지난 8일 ‘리보 + 1.40%’의 금리에 3년만기 외화표시채권 6,000만달러(한화 653억원)를 발행했다. 당시 3년물 CRS 금리는 연 2.82% 수준이었다. 스와프 체결에 따른 추가 비용을 제외하고 조달한 외화를 원화로 바꾸면 조달한 금리는 4.53%정도다.

이 같은 조달금리는 당시 일반 A+등급의 3년물 원화채권 금리(4.63%)보다 0.1%포인트나 낮은 것이다. 웅진코웨이가 그동안 극동건설 리스크 때문에 기관투자자들의 선호도가 높지 않았던 것을 감안하면 훨씬 유리하게 자금을 조달한 것이다.

기본적으로는 경기회복과 함께 금리 상승기에 들어가면서 먼저 자금을 확보해 놓으려는 기업들의 수요가 채권발행을 부추기고 있다. 5월 금융통화위원회에서 기준금리 인상이 거의 확실하고 하반기에도 0.5%포인트 내외의 인상이 예상된다.

이와 함께 채권을 구입하는 해외투자가의 입장에서는 환율변동에 상관없이 상대적으로 고금리를 보장하는 한국기업들이 인기를 끌고 있는 것이다.

기업 관계자는 “할 수만 있다면 외화표시 채권을 발행하려고 한다”며 “통화스와프를 체결할 때 금리나 추가적인 비용 등도 고려해야겠지만 원화채권보다 외화표시 채권이 조달금리 면에서 유리한 것은 분명하다”고 말했다.

외화표시채권 발행은 정부가 지급을 사실상 보장하는 공기업이나 KTㆍ롯데쇼핑ㆍGS칼텍스 기아자동차 등 신용등급 AA-급 이상 초우량 기업들이 주도하고 있었다. 특히 올해 들어서는 웅진코웨이을 비롯, 롯데알미늄ㆍSK건설 등 A등급 기업들로 확산되고 있다.

이재형 동양종금증권 연구원은 “발행기업으로는 조달금리를 낮출 수 있다는 점에서, 또 자금공급자면에서는 수익률이 높다는 점에서 모두 유리한 게 외화표시 채권 발행”이라며 “장기자금이 대부분이라는 점에서 안정적인 자금조달 수단이지만 우량기업만이 가능한 것은 한계”라고 말했다.