|

|

|

|

저유가 악재 뚫고 SK이노베이션(096770) 7,800억 흑자로

현대證 영업익 증가률 980%·키움證 129% 전망

디스플레이·유틸리티도 이익 개선세 뚜렷할 듯

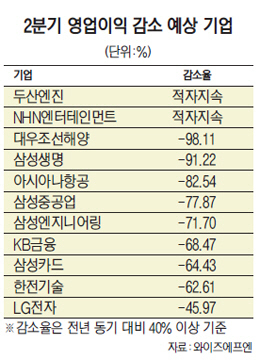

오는 7일 삼성전자를 시작으로 2·4분기 어닝 시즌이 본격 개막한다. 지난 1·4분기 실적 발표 시즌만 해도 이미 시장의 관심은 2·4분기 실적에 쏠릴 만큼 큰 기대를 모았지만 예상치 못한 중동호흡기증후군(메르스)의 여파로 내수 경기가 꽁꽁 얼어붙으면서 2·4분기 실적 전망치도 줄줄이 하향 조정되고 있다. 한국 증시의 대장주인 삼성전자는 스마트폰의 판매 부진까지 겹치며 분기 영업이익 전망치가 8조원대에서 6조원대로 주저앉았다.

아직 실적 발표의 뚜껑을 열기도 전부터 일부 업종과 종목을 중심으로 2·4분기 실적이 당초 기대치에 못 미칠 수 있다는 우려가 나오고 있지만 전체적인 실적 개선 흐름에는 여전히 변함이 없다는 게 전문가들의 공통된 평가다. 특히 올 하반기 증시는 미국의 금리 인상을 전후로 언제든 변동성 확대 구간으로 진입할 수 있는 만큼 탄탄한 실적을 바탕으로 대내외 변수에 흔들리지 않는 업종과 종목에 주목할 필요가 있다는 분석이다.

결국 주식 투자자들에게는 이번 2·4분기 실적 발표 시즌이 진정한 옥석 가리기의 기회가 될 수 있다는 뜻이다. 이진우 미래에셋증권 연구원은 "최근 5년간의 연간 실적 전망 추이를 살펴보면 2·4분기 실적 업데이트가 진행되는 6~7월에 연간 실적 전망의 변곡점을 형성해왔다"며 "이번 2·4분기 어닝 시즌을 전후로 올해 연간 실적 전망에 대한 재조명이 활발하게 진행될 것"이라고 전망했다.

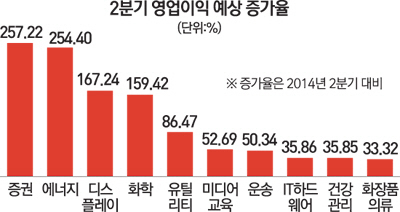

증권가에서 올해 2·4분기 가장 좋은 성적표를 받게 될 우등생으로 꼽고 있는 업종은 바로 에너지·화학업종이다. 5일 금융정보업체 와이즈에프엔에 따르면 증권사들이 추정한 코스피 에너지업종의 2·4분기 영업이익 전망치는 2조5,948억원으로 전년 동기 대비 254.40% 증가할 것으로 조사됐다. 이는 불과 2개월 전 추정치와 비교해 45% 넘게 늘어난 숫자다. 화학업종의 2·4분기 영업이익 전망치도 지난해 같은 기간보다 159.42% 늘어난 1조8,977억원으로 집계됐다. 국내 정유·화학업체들이 지난해 유가 급락으로 경험했던 어닝 쇼크의 쓰라린 추억을 실적 개선을 통해 털어내고 있다는 평가다.

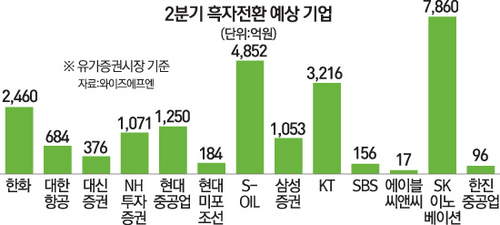

국내 증권사 리서치센터장과 투자전략팀장들이 하반기 유망업종으로 에너지·화학업종을 가장 많이 꼽은 이유도 지속적인 실적 개선세가 기대되고 있기 때문이다. 실제로 지난해 37년 만에 적자를 기록했던 SK이노베이션은 올 2·4분기 영업이익 7,860억원으로 전년 동기 502억원 적자에서 다시 흑자로 돌아설 것으로 점쳐지고 있다. 롯데케미칼(011170)도 올 2·4분기에만 4,471억원의 영업이익을 벌어들이며 지난해 같은 기간에 비해 5배 넘는 성장률을 기록할 것으로 전망된다. 권영배 미래에셋증권 연구원은 "원유 판매가격의 추가 하락과 저유가에 따른 수요 증가 등에 힘입어 국내 정유사와 석유화학기업의 강한 이익 모멘텀은 2·4분기 실적까지도 계속 이어질 것"이라며 정유·화학업종에 대한 투자의견을 '비중확대'로 제시했다.

에너지·화학업종과 더불어 이번 실적 시즌에서 화려한 스포트라이트가 기대되는 또 다른 업종은 증권업종이다. 코스피 증권업종의 2·4분기 영업이익 전망치는 7,570억원으로 전년 동기 대비 257.22% 늘어날 것으로 예측됐다. 눈부신 실적 개선세에 힘입어 와이즈에프엔이 집계한 2·4분기 영업이익 증가율 상위 30개 코스피 종목 중 증권사가 5곳이나 이름을 올렸다. NH투자증권(005940)과 삼성증권(016360)은 1,000억원이 넘는 영업이익을 거두며 전년 대비 흑자전환이 확실시되고, 현대증권(003450)(983.11%)과 키움증권(039490)(129.13%) 등도 큰 폭의 성장세를 기록할 전망이다. 이태경 현대증권 연구원은 "올 2·4분기 코스피 일 평균 거래대금이 전 분기보다 40% 가까이 증가하면서 증권업종의 실적도 시장 컨센서스를 10% 가량 웃돌 것"이라고 내다봤다.

이 밖에 2·4분기 영업이익이 전년 대비 167.24% 증가할 것으로 점쳐지는 디스플레이업종과 두 배 가까운 성장이 예상되는 유틸리티(86.47%)업종 등도 이번 어닝 시즌에서 반드시 놓치지 말아야 할 실적 개선 수혜주로 꼽히고 있다.

이영원 HMC투자증권 투자전략팀장은 "하반기 증시의 긍정적 요인은 전반적으로 기업 이익에 대한 기대치가 여전히 견고하다는 점"이라며 "이익 개선이 기대되는 종목을 중심으로 한 투자전략을 세우는 것이 유효하다"고 조언했다.

IT·보험 등은 실적 먹구름… '어닝 쇼크' 방어 전략도 필요 기자명 |