|

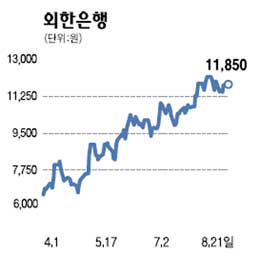

외환은행의 현재 주가 수준은 주당 장부가치비율(P/B)이 1.06배로, 은행주 평균 1.0배와 비슷한 것으로 보이지만 상대적으로 높은 프리미엄에 거래될 필요가 있다고 판단된다. 그 이유는 내년 예상 투자수익률(11.1%)이 다른 은행에 비해 결코 뒤지지 않고 지난해 3ㆍ4분기 이후 국내 대출금은 8.4% 감소한 반면 같은 기간 예수금이 8.8% 증가하는 등 은행 중에서 가장 적극적으로 대출건전성 확보를 위한 정책을 단행했기 때문이다. 이와 함께 향후 경기회복이 가시화될 경우 펀더멘털 개선과 더불어 잠재됐던 인수합병(M&A) 기대감이 추가적으로 주가에 반영될 것으로 보인다. 양호한 자본건정성과 대주주인 론스타의 지분율이 51.0%인 점을 감안하면 향후 증자에 따른 위험도 매우 낮다고 판단되며 3ㆍ4분기부터 빠르게 실적개선이 나타날 것으로 기대된다. 최근 외환은행의 주요 이슈를 살펴보면 예대마진은 상반기에 0.65% 하락했으나 적극적인 연체회수와 부실채권 매각 및 상각 등을 통해 빠른 속도로 회복할 것으로 전망되고 있다. 또 만일 농협이 외환은행을 인수할 경우 총자산 규모는 289조원에 달하는 최대은행으로 부상할 수 있다. 이는 국민은행의 자산규모(266조원)를 크게 상회하는 수준이다. 반면 농협의 외환은행 인수 가능성 혹은 주당 매각 가격에 대해서는 아직 예측하기가 쉽지 않으나 가능성을 떠나 인수하겠다는 잠재 인수자가 많아지면 많아질수록 인수 가격에 대한 경쟁이 심화될 수 있어 주가에는 호재로 작용할 것으로 판단된다.