|

동부그룹과 동양그룹 주요 계열사의 신용등급과 전망이 하향 조정되면서 재무 리스크 우려가 다시 불거지고 있다. 채권시장의 분위기에 따라 유동성 위기가 커질 수 있다는 평가다.

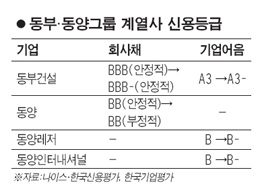

나이스신용평가ㆍ한국신용평가 등 국내 신용평가사들은 최근 동부건설의 장기 신용등급을 기존 'BBB'에서 'BBB-', 단기 신용등급을 'A3'에서 'A3-'로 각각 하향 조정했다. 나이스신용평가는 "동부건설은 지난해 동부익스프레스 지분 매각과 유상증자 등을 통해 2,200억원의 자금을 마련했지만 차입금 부담이 여전히 크다"며 "2ㆍ4분기 기준으로 총차입금이 9,400억원에 달하는 등 차입금이 자기자본의 2.8배를 넘어 재무 안전성 우려가 제기된다"고 설명했다.

동부건설의 재무 리스크는 동부그룹 전체에 미칠 수 있다는 점에서 시장의 불안감은 커지고 있다. 동부그룹은 올해 들어 금융계열사와 일반계열사 간의 지분 정리를 하고 있다. 동부화재를 중심으로 동부생명ㆍ동부증권 등의 금융계열사 출자구조가 형성되고 동부CNI를 축으로 동부건설ㆍ동부제철 등 일반계열사의 지배구조가 정립될 예정이다. 동부화재는 지난 6월 동부건설의 지분을 전량 동부CNI에 매각하면서 동부건설과의 연결고리가 끊어졌다. 이번 딜로 인해 동부CNI의 동부건설 지분은 기존 20.54%에서 22.01%까지 늘어났다. 일반계열사의 지주 역할을 할 동부CNI가 동부건설 리스크에 더욱 크게 노출된 것으로 볼 수 있다.

한 신용평가사 관계자는 "그룹의 주력 계열사 가운데 한 곳의 부실 우려가 불거지면 그룹 리스크를 전반적으로 점검하는 프로세스가 가동된다"며 "동부그룹 전체 리스크를 재점검하는 단계는 아니지만 동부건설의 차입금 부담과 유동선 개선 여부를 주의 깊게 보고 있다"고 설명했다.

동양그룹 역시 최근 신용 전망의 하향으로 재무 리스크가 또 불거졌다. 나이스신용평가는 지난 13일 동양의 신용등급 전망을 BB(안정적)에서 BB(부정적)로 하향 조정했다. 한국신용평가는 이보다 앞서 동양ㆍ동양레저ㆍ동양인터내셔널의 기업어음 신용등급을 모두 기존 B에서 B-로 한 단계 하향 조정했다.

한국신용평가 관계자는 "동양은 1조1,850억원에 달하는 단기성 차입금 가운데 회사채 비중이 68%가량 되며 동양레저(82%), 동양인터내셔널(86%) 등도 기업어음 의존도가 매우 높다"며 "채권을 통한 자금 조달 비중이 높아 발행시장의 상황에 따라 차환위험이 증가할 가능성이 높다"고 평가했다.