"추가상승 가능" 성장형·인덱스 펀드등 노려볼만<br>"현주가가 부담" 시스템·배당주 펀드에 분산투자

‘주가가 이미 상당폭 올랐는데 어떤 펀드에 가입해야 하나.’

주식시장이 위앤화 절상 등 단기 외부변수로 일시적으로 흔들리고 있지만 상승 추세가 지속될 것이란 게 전문가들의 공통된 견해다. 이런 추세라면 역사상 최고치인 1994년 11월 8일의 1,138포인트 고지도 넘어 올해 중 1,200포인트에 도달할 것으로 예상하는 전문가들이 많다.

하지만 새로 펀드에 가입하려는 투자자로서는 고민이 많을 수 밖에 없다. 이미 펀드 투자를 하고 있는 투자자들은 어느 정도 과실을 얻어 상대적으로 여유가 있지만 신규 투자자들은 ‘상투’를 잡는 것은 아닌지 걱정이 앞서기 마련이다.

전문가들은 이럴 때 철저하게 자신의 시황 판단에 의해 투자하는 자세가 필요하다고 강조한다. 이미 주가가 많이 올랐지만 추가 상승이 가능하다고 판단되면 좀더 적극적으로 주식을 운용하는 투자를, 향후 증시에 대한 예측이 힘들고 현 주가가 부담된다고 판단한다면 리스크를 분산하는 투자를 선택하는 게 바람직하다는 것이다.

최근의 국내 증시는 계속된 내수부진에도 불구하고 하반기 기업실적 호전기대, 환율상승, 적립식 펀드의 증시 유입에 따른 기관 매수 기반 확대, 삼성전자 자사주 매입 등으로 인한 시장 유통물량 감소 등 여러 가지 면에서 대세 상승 국면을 맞고 있다. 일시적인 조정이 있더라도 단기에 그칠 것이라는 판단이 가능한 증시 환경이다.

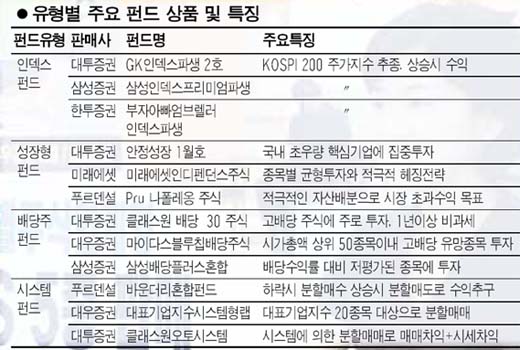

추가 상승이 가능하다고 본다면 성장형 펀드나 인덱스 펀드가 적합하다. 이들 상품은 공통적으로 주식편입 비율이 60% 이상으로 주식시장이 상승함에 따라 상대적으로 고수익을 올릴 수 있다.

성장형 펀드는 개별 펀드 운용사마다 펀드운용에 대한 나름의 전략을 가지고 투자한다. 주로 주식편입비율이 최소 60%에서 최대 90%까지며 시황 상황에 따라 탄력적으로 운용한다. 주식편입비율이 상대적으로 높기 때문에 주가의 등락에 따라 희비가 교차할 수 있다. 또 성장형 펀드는 펀드마다 수익률이 천차만별이므로 가입 때 펀드에 대한 기본정보 및 운용실적을 충분히 파악하는 게 좋다.

인덱스 펀드는 펀드의 수익률이 특정 지수(Index)의 등락을 그대로 좇아가도록 만들어진 상품이다. 우리나라에서는 거래소 상장법인 중 200개 종목을 뽑아 만들어 놓은 코스피200지수를 추종하도록 설계된 상품이 가장 일반적이다.

만일 향후 주식시장에 대한 예측이 힘들고 현재의 장세에 대해서도 확신이 서지 않는다면 특정유형의 혼합형 펀드에 분산 투자하는 게 좋다. 증권사마다 시스템 펀드, 배당주 펀드 등을 판매하고 있다. 이들 상품은 주식편입비율이 낮기 때문에 기존 주식형 펀드에 비해 상대적으로 리스크가 작다.

배당주 펀드는 주로 배당수익률이 높은 종목에 투자하는 상품으로 배당수익률이 높은 종목은 대개 주가 하락기에도 하락 폭이 상대적으로 작다는 특징을 갖고 있다. 기관과 외국인이 하반기 배당을 노리고 본격적으로 배당투자에 나선다면 보유 주식의 가격 상승으로 추가 수익도 얻을 수 있다.

시스템 펀드는 펀드매니저의 자의적인 판단은 배제하고 시스템에 의해 주식 포트폴리오를 조정해 운용하는 상품이다. 시스템 펀드는 주가하락 시 매수, 주가 상승 시 매도를 기본원칙으로 정해진 시스템에 따라 매도시기, 수량, 가격까지 결정해 펀드 내 주식을 운용한다.

주가가 대세 상승기보다는 박스권 장세에 있을 때 유리하며 단기 매매에 의한 수익을 차곡차곡 쌓아갈 수 있다. 물론 시스템 펀드도 주가가 지속적으로 하락하는 시기에서는 손실을 입을 수 밖에 없지만 주가가 박스권에서 횡보를 하거나 등락을 거듭할 때 높은 수익을 낼 수 있다.