|

국내 중소형 증권사 구조조정의 신호탄인 리딩투자증권과 LIG투자증권을 품은 사모펀드(PEF)들이 내년 상반기 본격화할 기업 구조조정 매물에 적극 참여하며 사업 보폭을 넓힐 계획이어서 주목된다. PEF들이 직접 증권사를 보유해 부실 기업 구조조정 과정에서 실사와 자금조달에 유리한 지형을 만들며 공격적 신사업에 나선다는 포석이다. 아울러 이들 PEF의 모기업이나 전략적 투자자(SI)도 금융업 진출을 통해 기존 사업과 시너지를 얻으며 사업 다각화를 추진하고 있다.

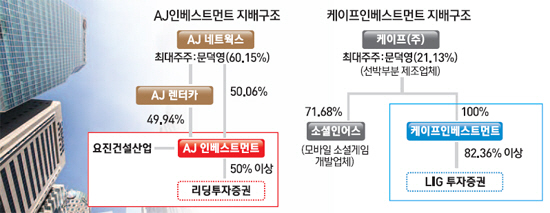

19일 금융투자 업계에 따르면 매물로 나온 중소형 증권사 중 리딩투자증권은 AJ인베스트먼트, LIG투자증권은 케이프인베스트먼트가 각각 인수 우선협상자로 선정돼 있다. AJ인베스트와 케이프인베스트는 모두 PEF 운용사다.

AJ인베스트는 전략적투자가로 강원도 도급순위 1위인 요진건설산업을 끌어들이며 리딩투자증권 인수전에서 결정적으로 승기를 잡았다. 사업 다각화에 목말라 있던 요진도 우선매수청구권을 부여 받고 향후 리딩투자증권을 인수할 수 있는 가능성을 열어두며 적극적으로 투자 결정을 내렸다. AJ인베스트의 모기업으로 코스피 상장사인 렌털 전문기업 AJ네트웍스 역시 증권사를 인수해 할부리스와 신기술 금융업 등에서 시너지를 기대하고 있다.

케이프인베스트 역시 모기업인 선박부품 제조업체 케이프의 든든한 자금 지원이 LIG증권 인수우선협상자로 선정되는 데 최대 역할을 했다. 케이프는 조선 업황이 악화되면서 지속적으로 사업 다각화 등을 모색해왔다. 정형석 케이프인베스트 대표는 김종호 케이프 회장과 20년 넘게 일해온 최측근으로 증권사 인수에 강한 의지를 보여왔다. 케이프는 지난해 아이엠투자증권 인수전에서도 메리츠종금증권과 막판까지 경쟁했으며 리딩투자증권 인수도 추진한 바 있다.

AJ그룹과 케이프는 계열 PEF를 통해 증권사를 인수, 향후 본격화할 산업 구조조정에서 추가 기업 인수합병(M&A) 등에 첨병으로 활용할 것으로 전망된다. IB 업계의 한 관계자는 "증권사들을 인수한 PEF의 뒤에는 탄탄한 모기업이 있고 SI도 있는데 향후 리딩과 LIG 증권의 실제 주인은 이들이 될 것"이라고 말했다. 금융투자 업계의 한 관계자는 "증권사를 보유하면 사업 다각화를 위한 기업 정보와 실사 능력을 대폭 강화할 수 있다"며 "증권사를 인수한 PEF나 그 모기업이 신규 사업 진출에 날개를 달게 될 것"이라고 말했다. 실제 리딩투자증권은 박대혁 전 대표가 M&A 특화를 내걸고 설립했으며 LIG투자증권도 회사채 발행시장(DCM)에서 상당한 경쟁력을 쌓아왔다. AJ인베스트와 케이프인베스트도 각각 기업 자금조달과 DCM 등에 역량을 갖추고 있다.

금융당국도 PEF들이 중소형 증권사를 인수하며 기업 구조조정의 새 판을 짜는 데 일조하려는 움직임에 대해 긍정적으로 평가하고 있다. 오릭스PE가 최근 현대증권 인수를 막판에 포기해 업계와 당국의 눈총을 샀지만 중소형 증권사들에 PEF가 관심을 보이는 것과는 선을 그었다. 금융당국의 한 고위관계자는 "PEF여서 대주주 적격성 승인이 어렵다는 시각은 잘못된 접근"이라며 "지분파킹 의혹과 일본계 자본이라는 특수성 등이 얽혀 있던 오릭스PE와는 전혀 달라 PEF의 중소 증권사 인수는 결격 사유만 없으면 문제가 안 된다"고 말했다.

이에 따라 리딩투자증권과 LIG투자증권 인수에 나섰다 실패한 여타 PEF 운용사나 희성그룹처럼 사업 재편을 모색하고 있는 기업들이 계속 중소 증권사 인수전에 관심을 보일 것으로 예상된다. 이베스트증권과 골든브릿지증권이 현재 매물로 나와 있는 상태이며 이름을 밝히기를 꺼리는 증권사 한두 곳도 매각을 저울질하고 있는 것으로 알려졌다. /송종호·지민구기자 joist1894@sed.co.kr