지난해 국내 증권사가 발행한 보고서 1,000건 중 달랑 1건만 매도 의견이 담긴 것으로 나타났다. 목표주가도 현실과는 동떨어졌다. 국내 증권사들의 보고서가 매수 일색이라는 지적에 따라 2017년 9월 금융당국이 목표주가-실제 주가 괴리율 공시, 검수기능 강화 등의 리서치보고서 제도를 도입했지만 이후에도 별 변화가 없는 것으로 나타나면서 제도 도입의 실효성에 대한 비판이 일 것으로 보인다.

20일 금융감독원이 증권사 47곳(외국계 15곳, 내국계 32곳)이 제도 도입 전 1년간 낸 4만4,528건의 보고서와 제도 도입 후 1년간 낸 4만4,734건의 보고서를 비교 분석한 결과, 투자의견 매수 비중은 제도 도입 전 75.7%에서 제도 도입 후 76.3%로 오히려 높아졌다. 매도 의견 비중은 제도 개선 전 2.1%로, 제도 개선 후 2.3%로 거의 비슷했다.

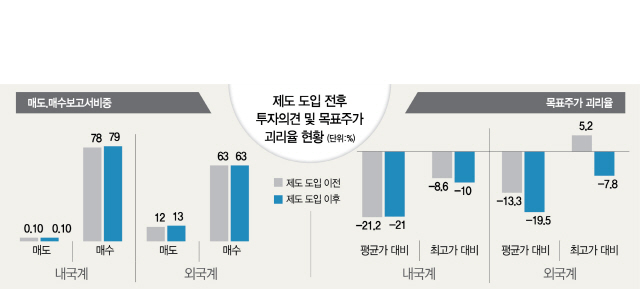

특히 제도 도입 이후에도 국내 증권사의 매도 리포트 건수는 3만6,751건 중 43건(0.1%)에 불과해 외국계(13%)에 비해 현저히 낮은 것으로 조사됐다. 제도 도입 1년 전 역시 국내 증권사의 매도 리포트 건수는 3만6,739건 중 46건(0.1%)으로 제도 도입 후와 별 차이가 없었다.

이와함께 목표주가와 실제 주가와의 차이 비율을 의미하는 목표주가 괴리율은 제도 도입 전후 모두 외국계 증권사가 국내 증권사보다 낮은 것으로 나타났다. 다만 제도 도입 이후 외국계-내국계 격차는 대폭 감소(평균가 기준 7.9%→1.5%, 최고가 기준 13.8%→2.2%)했다. 그러나 여전히 평균가 대비 괴리율은 -20.6%로, 목표주가를 지나치게 높게 설정하는 경향이 있는 것으로 나타났다. 제도 도입 후 평균가 괴리율이 낮은 증권사는 바로투자증권(-12.9%), 한양증권(001750)(-14.1%), KB증권(-15.4%)으로 나타났다. 반면 교보증권(030610)(-27.9%), 토러스증권(-26%), 흥국증권(-24.3%)은 괴리율이 가장 높은 증권사로 꼽혔다. 외국계증권사 중에서는 JP모간(-11.7%), 모간스탠리(-12.5%), UBS(-15.7%) 순으로 괴리율이 낮았다.

목표주가 달성률은 시장 하락세로 인해 전반적으로 떨어진 가운데 외국계는 제도 도입 전후 비율변화가 크지만 역시 내국계보다는 우수한 것으로 나타났다. 목표주가 달성률은 제도 도입 전 내국계가 6.6%, 외국계가 21.4%였으며 제도 도입 후에는 내국계가 4.0%, 외국계가 10.4%였다. 제도 도입 후 목표 달성률이 가장 낮은 증권사는 유화증권(003460)·교보증권(0%)이었고 키움증권(039490)(1.0%), 유진투자증권(001200)(1.4%), 한국투자증권(1.9%) 등도 낮았다.

아울러 제도 도입 후 코스피 기업의 분석 비중(78%)이 이전(80%)보다 소폭 하락하긴 했지만 여전히 분석 대상 기업 중 코스피 기업의 비중이 여전히 높은 것으로 나타났다.

지난해 9월 기준으로 내부검수 전담조직과 심의위원회를 설치한 증권사는 각각 26개사(내국 13, 외국 13), 36개사(내국 22, 외국 14)로 외국계증권사가 내부검수 등 조직구비 뿐만 아니라 운영의 질적 측면에서도 국내증권사보다 우수한 것으로 파악됐다. 금감원은 향후 리서치보고서 신뢰성 제고를 위해 증권사의 책임성을 강화하는 등 개선안을 강구할 계획이다.