우리 금융권이 신종 코로나바이러스 감염증(코로나19)이 장기화했을 때 버텨낼 수 있을지에 관심이 쏠린다. 지난 2008년 금융위기 이후 방파제를 많이 쌓아와 전방위적인 시스템 리스크로 번질 가능성은 낮지만 대출 부실과 보유자산의 가치 하락으로 최대 93조원의 손실을 입을 수도 있는 것으로 분석된다.

26일 금융당국·한국은행 등에 따르면 금융감독원은 매년 한 번씩 정례 금융권 스트레스 테스트를 하고 있다. 지난해는 국제통화기금(IMF)의 ‘금융 부문 평가 프로그램(FSAP)’과 함께 진행했고 올해 일정은 조율 중이다. IMF는 “2008년 금융위기에 준하는 스트레스 상황을 가정해 평가한 결과 한국의 금융 시스템은 전반적으로 복원력이 있다”면서도 “지방·저축·정부소유은행 중 일부가 자본 수준에 큰 영향을 받을 것”이라고 진단했다. 보고서는 지난해 6월 지표를 토대로 작성됐지만 코로나19로 인한 경제적 충격의 크기, 지속기간 등도 반영해 이 같은 분석을 내놓았다.

한은은 최근 금융안정보고서에 자체 모형으로 실시한 스트레스 테스트 결과를 실었다. 일단 경제성장률이 -3.2%로 극단적으로 낮아질 경우 금융사의 자본건전성은 크게 악화하겠지만 규제 수준은 웃돌 것으로 전망됐다. 은행의 국제결제은행(BIS) 자기자본비율은 15.3%에서 13.2%로 낮아지지만 규제 수준(10.5%)은 상회하고 카드사의 조정 자기자본비율도 22.3%에서 16.9%로 급락하지만 규제 비율(8%)은 웃돈다. 농협 등 상호금융의 순자본비율은 8.1%에서 7.2%(규제 기준 2~5%), 저축은행의 자기자본비율은 14.9%에서 14.1%(〃 7%), 보험사의 지급여력(RBC) 비율은 269.5%에서 186.5%(〃100%)로 주저앉을 것으로 예상됐다.

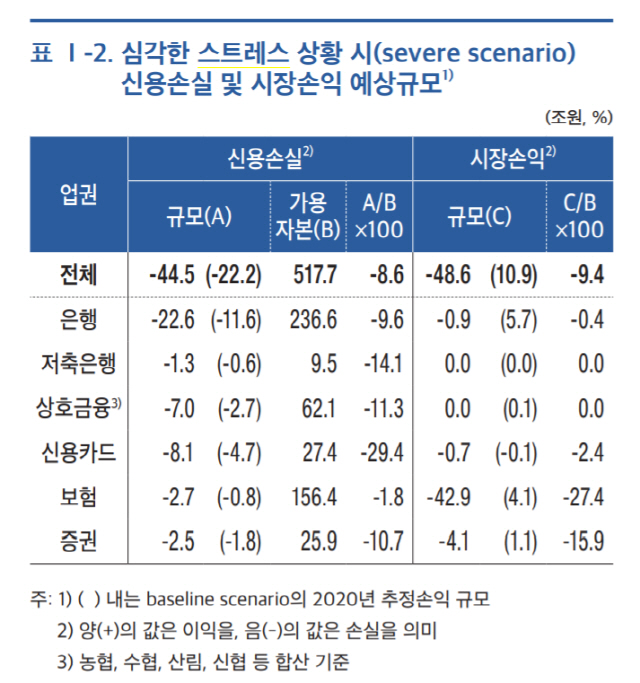

하지만 심각한 ‘멍’이 들 것으로 보인다. 한은은 신용손실로 44조5,000억원, 시장손실로 48조6,000억원 등 총 93조1,000억원의 손해가 있을 것으로 내다봤다. 신용손실은 대출자가 대출을 갚지 못해 금융사의 대출자산이 입는 손해를 말한다. 세부적으로 은행이 22조6,000억원의 손실을 보고 카드사가 8조1,000억원, 상호금융 7조원, 보험 2조7,000억원, 증권 2조5,000억원, 저축은행 1조3,000억원의 손해를 입을 것으로 분석됐다. 시장손실은 금융사가 보유한 주식·채권 등의 시가평가액이 떨어지며 발생하는데, 보험이 42조9,000억원의 손실을 봐 가장 큰 타격을 입고 이어 증권 4조1,000억원, 은행 9,000억원, 카드사 7,000억원 등의 순이었다.

이에 감독당국도 금융사에 배당과 자사주 매입 자제를 사실상 권고하고 있다. 돈을 배당에 쓸 게 아니라 충당금을 쌓는 데 써 만일의 사태에 대비하라는 뜻이다. 금융권도 긴장하고 있다. 시중은행의 한 리스크 관리 임원은 “연체율은 후행지표여서 코로나19 사태가 진정돼도 오는 9월 이후 상승은 불가피하다”며 “신용등급과 거래하는 기간의 연체상황 등을 종합적으로 판단하는 과정이 필요하다”고 분위기를 전했다. 다른 은행 관계자도 “코로나19의 영향도가 높은 업종과 다중채무자 등을 중심으로 모니터링을 강화하는 한편 하반기에는 건전성과 자본관리에 집중할 것”이라고 말했다.