코로나19 팬데믹 전후로 KB·신한·하나·우리 등 국내 4대 은행계 금융그룹의 총자산이 국내총생산을 추월한 것으로 나타났다. 일부 비대면 업종을 제외하고 코로나19에 실물경제가 타격을 입은 것과는 대조적이다. 시중 유동성을 흡수해 이자 장사로 사상 최대 이익을 거뒀다는 곱지 않은 시선을 받는 것도 은행의 몸집이 빠르게 커졌기 때문이다. 전문가들은 커진 은행의 사회적 역할도 중요하지만 지금이 디지털 혁신과 자산 운용 등 수익 다변화를 통한 비즈니스 모델 전환의 타이밍이라고 조언한다.

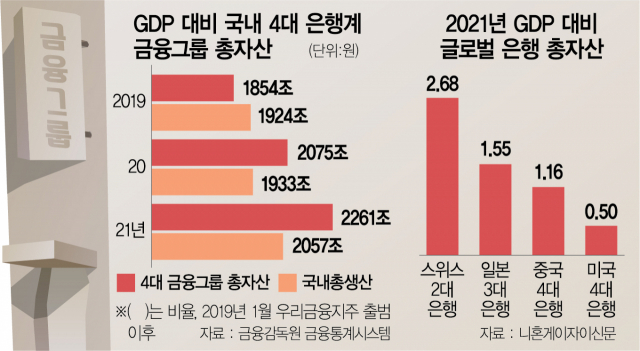

26일 금융감독원 금융통계시스템 등에 따르면 4대 금융지주의 총자산은 2019년 말 1854조 원에서 2021년 말 2261조 원으로 21.95% 증가했다. 같은 기간 명목 국내총생산(GDP)은 1924조 원에서 2057조 원으로 6.91% 늘었다. GDP 대비 4대 금융의 총자산은 0.96배에서 1.09배로 뛰었다. 2019년 우리금융지주의 재출범으로 4대 금융 체제가 갖춰진 지 1년 만인 2020년 말 총자산이 GDP를 처음 넘어섰고 지난해 차이가 더 벌어진 것이다.

이처럼 대형 은행의 몸집이 커진 것은 4대 금융이 2년 이상 지속된 코로나19 위기를 자산 증식의 기회로 삼았기 때문이다. 가파른 자산 증가는 대출이 가장 큰 비중을 차지한다. 2019년 총자산의 63%이던 대출채권이 2021년 72%로 늘어났다. 실제로 4대 금융의 대출채권은 2020년과 2021년 연이어 10%씩 불어났다. 결국 가계와 기업의 빚이 은행들의 자산 증가에 원천이 됐다. 하지만 대출에 의한 자산 증가는 은행은 물론 국가 경제에 위험 요인이 될 수 있다. 한국은행에 따르면 지난해 말 GDP 대비 민간 신용은 220.8%로 관련 통계 작성 이래 최고치를 기록했다. 한국은행은 “GDP 대비 가계 신용과 기업 신용 비율은 코로나 이후 장기 추세치를 지속적으로 상회하는 모습”이라고 우려했다. 금리 인상기 예대 마진 확대가 은행들의 신규 사업과 해외 진출의 발목을 잡을 수 있다는 지적도 나온다. 글로벌 통화 긴축에도 여전히 돈 풀기를 지속하고 있는 일본과 달리 우리는 한미 간 금리 역전을 우려해 지난해 8월부터 선제적으로 기준금리를 네 차례에 걸쳐 0.25%포인트씩(누적 1.00%포인트) 인상했다.

전문가들은 은행들이 ‘박리다매’에 나서며 덩치만 키우면 일본의 전철을 밟을 수 있다고 경고하며 플랫폼, 해외 사업 등 다양한 수익원 발굴에 나서야 한다고 지적한다. 일본 은행의 경우 낮은 금리에도 이익을 유지하기 위해 계속 몸집을 키워 미쓰비시UFJ·미쓰이스미토모·미즈호 등 3대 메가 뱅크의 2021년 말 총자산이 일본 GDP의 1.55배에 이르렀다. 반면 GDP 대비 미국의 4대 금융그룹 자산은 0.5배에 그쳤다. 수익 포트폴리오도 지난해 말 미국 4대 금융의 합산 이익에서 비이자 이익이 차지하는 비중이 52%에 달했으나 국내 4대 금융은 22%에 불과했다. 우리금융경영연구소는 “국내 은행도 건전성 관리와 체질 개선을 통해 효율성을 높이는 한편 수수료 기반의 수익 기반 다각화를 적극 추진해야 할 것”이라고 주장했다.

은행의 돈이 돌지 않는 것도 문제다. KB금융이 코로나19 확산 초기 푸르덴셜생명을 2조 원대에 사들이는 등 인수합병(M&A)에 나서기도 했지만 4대 금융의 투자 활동으로 인한 현금 흐름은 코로나19 이후 줄어드는 모습이다. 실제 4대 금융의 현금 및 예치금은 2019년 말 95조 원에서 2021년 말 115조 원으로 늘어났다. 플랫폼 사업 등에 뛰어들고 있지만 여전히 과감한 투자는 이뤄지지 않고 있다.

우리금융을 제외한 나머지 금융지주는 증권·생명보험·손해보험 등 포트폴리오를 갖춘 만큼 향후 해외 사업에 집중적으로 투자를 늘려야 한다는 목소리도 나온다. 4대 금융의 전체 순이익 대비 해외 사업 비중은 하나금융이 19.24%로 가장 높고 우리금융(11.97%), 신한금융(11.69%), KB금융(1.45%) 순이다.

남유선 국민대 교수는 “코로나19라는 특수한 상황에서 해외 진출이 다소 지체됐을 수밖에 없었을 것”이라며 “제대로 된 실사를 하지 못함에 따라 신규 투자는 물론 기존 해외 법인 자산의 부실화도 우려된다”고 지적했다. 이어 “미래 먹거리는 글로벌 대체 투자에 있다는 것을 명심하고 적극적으로 수익원을 발굴해야 할 것”이라고 조언했다.