국가의 토지수용은 피할 수가 없다. 대한민국은 개인의 토지라도 공공필요가 인정된다면 국가가 강제로 취득할 수 있으며 이 경우 정당한 보상을 지급하라고 되어있다. 그럼에도 불구하고 강제취득 이전에 ‘협의취득’이라는 단계를 법에 규정하여 일단 협의를 하라고 되어있기도 하다. 즉, 일단 협의하고, 협의가 되지 않으면 강제력을 동원할 수 있다는 것이다. 그러므로 우리나라의 공익사업에 의한 토지취득은 크게 ‘협의’와 ‘강제취득’ 두 가지 모두가 있다고 볼 수 있다.

토지수용은 결국 강제성을 통해 국가에 땅을 양도하는 상황이다. 그러므로 토지 소유자는 국가에서 강제로 가져가게 될 것에 대해서 무력하게만 있을 수는 없다. 본인이 의지를 가지고 적극적으로 자산을 지켜야한다. 그 중에서 중요한 것 중 하나는 ‘세금’이 아닐 수 없다.

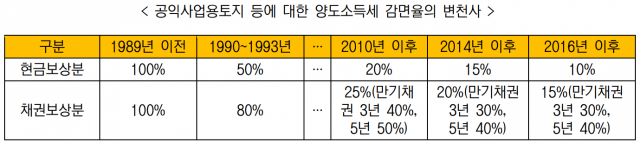

국가에서 내 땅을 강제로 가져가는데 세금까지 내야 하는가라고 반문하고 역정을 낼 수 있다. 사실 과거 토지수용 시에는 100%의 양도소득세 감면이 적용되어서 양도소득세가 발생하지 않았다.

그러나 안타깝게도 ‘공익수용에 따른 양도소득세 감면’은 해를 거듭하면서 감면율이 감소되어서 현재는 현금보상분에 대해서는 10%의 감면, 채권보상에 대해서는 15%(만기채권 3년 30%, 5년 40%)의 감면율만을 적용하고 있다.

필자도 이런 부분이 제도적으로 더 개선되었으면 하는 바람이 있지만, 현재 세법은 결국 내 땅을 국가에 양도한 것으로 보아서 고액의 양도소득세를 납부해야한다. 분노도 이해가지만 냉정을 되찾고 토지수용에서 핵심 전략을 짜보도록 하자. 토지수용에서 핵심은 보상금은 더 받고, 세금은 최소화 하는 것이다. 나의 수용보상금 명세서를 살펴 절세전략을 계획하자.

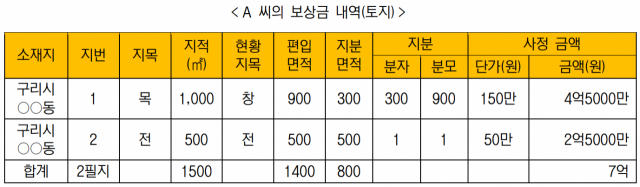

토지 보상자 A 씨의 수용보상금 명세서를 살펴보며 절세전략을 살펴보도록 하겠다.

① 본인이 보유하고 있는 토지의 등기부 등본, 토지대장 및 건축물대장, 개별공시지가, 토지이용계획확인서 등 수용부동산 관련 서류를 발급하여 보상주체로부터 받은 보상금 내역 명세서의 소재지, 지번, 지목 및 면적이 똑같은지 확인하도록 하자.

② 지목과 현황지목의 차이점이 있을 수 있다. 바로 A 씨의 1번 지번이다. 지목은 등기부등본상 지목으로 1번 지목의 ‘목’은 목장용지를 말한다. 하지만 현황지목은 창고용지를 지칭하는 ‘창’이다. 이는 보상액 산정의 기준인 현실적인 이용 상황을 기준으로 감정평가하였을 때 목장용지가 아닌 창고용지로 쓰이고 있음을 알 수 있다. 실제로 A 씨는 해당 토지 위에 창고건물을 건축하여 창고임대업을 하고 있다. 현황지목은 다양한 포털사이트의 인터넷 지도에서 그 현황을 쉽게 파악할 수 있다.

현황지목은 여러 세액감면의 요건 판단 시 핵심적으로 영향을 미치기 때문에 중요하다. 조세특례제한법에는 목장용지로 쓰이고 있는 토지의 양도 시 ‘축사용지에 대한 양도소득세 감면’을 적용받아 수용 과세기간에 다른 감면을 포함하여 최대 1억 원의 세액감면을 받을 수 있다. 하지만 A 씨의 1번 토지는 현황지목이 창고용지이므로 세법의 실질과세 원칙에 따라 축사용지에 대한 세액감면을 적용받지 못한다.

세액감면을 받지 못 해 억울하다고 생각하지는 말자. 본인이 목장용지로 활용한 적이 한 번도 없다는 것은 정부 기관이 보유하고 있는 재산세 과세내역 등 다양한 서류를 통해 이미 확인하기 너무 쉽기 때문에 어차피 감면 자체가 불가능한 상황이다. 억지로 감면 적용을 하게 되면 오히려 잘못된 감면 적용에 따른 원세와 가산세만 더 불어날 뿐이다.

오히려 목장용지보다 창고용지가 토지보상금의 산정기준이 더 높아서 보상금을 더 높게 받는 상황이 왔을 수 있다는 점을 놓치지 말자. 세금도 결국 내가 받는 보상가액에 일부를 내는 것이고, 그 보상가액을 더 높이는 전략도 중요하다. 오히려 큰 보상금을 받을 수 있도록 사전에 보상 감정평가 진행 시 이를 강하게 어필하는 것이 중요하다고 토지주에게 조언한다.

그리고 축사용지에 대한 양도소득세 감면은 받지 못하더라도 다른 감면을 통해서 세금을 줄일 수 있으므로 다양한 수용관련 양도소득세 감면제도에 대해서도 공부를 하도록 하자.

A 씨의 2번 토지는 공부상 지목과 현황지목 모두 ‘전’임을 알 수 있다. 이를 토대로 A씨가 실제 농사를 지었다면 재촌·자경 요건을 검토하여 농지자경감면이나 농지대토감면을 적용받아 수용 과세기간에 다른 감면을 포함하여 최대 1억 원의 세액감면을 받을 수 있다.

현황지목이 알려주는 정보는 각 지목이 적용받을 수 있는 감면요건의 가장 기초적인 정보가 되므로 보상금 내역 명세서의 현황지목이 다르다면 사업시행자에게 수정을 요청하여 내가 받을 수 있는 감면의 뒷받침 서류로 활용하도록 하자.

③ A 씨 소유 2필지의 지적은 1번 1,000㎡, 2번 500㎡이다. 여기서 1번 토지의 지적은 그중 900㎡만 편입이 되고, A 씨는 그 중 지분을 300/900 가지고 있다. 이를 통해 A 씨의 1번 지번은 일부인 300㎡가 수용대상 면적이고, 2번 지번은 전체 면적인 500㎡임을 알 수 있다.

토지 일부만 수용되는 경우 잔여지는 본인이 기존현황으로 사용할 수 있다. 그러나 수용되는 토지의 경계선이 기존현황대로 토지를 사용하는 것이 적합하지 않은 경우가 발생할 수 있다. 기존현황대로 토지를 사용하는 것이 적합하지 않다면 토지소유자는 잔여지에 대한 확대수용 요건충족 여부를 확인 후 잔여지 수용재결 신청을 하는 것이 합리적이다.

다만, 토지가 일부만 수용된다는 사실 자체만으로 잔여지 신청을 할 수 있는 것은 아니므로 반드시 잔여지 확대수용 매수요건을 검토하도록 하자.

④ A 씨는 ‘금액’의 합계액인 7억 원이 토지보상 양도소득세 계산의 양도가액이 된다. 현황지목 당 ‘단가’는 인근 토지소유자와 유사한 수준으로 산정된다. 일반적으로 본인의 토지가 도로를 인접하고 있거나 사거리 모퉁이 부분인데 보상금액이 인근 토지와 별반 차이가 없게 산정될 수가 있다. 이럴 때 감정평가사에게 보상금 증액을 할 수 있는 근거가 있는지 확인하여 보상금 증액을 위한 재결신청하는 것을 생각해보자. 보상금을 높이는 전략을 항상 고민해야 한다.

⑤ A 씨의 가장 기초적인 절세전략은 어떤 것이 있을까? 우선 양도시기를 두 해로 나누어서 1번 토지와 2번 토지 보상을 받는 것이다. 1필지는 선보상을 받으면서 감면받고, 1필지는 수용재결신청을 통해 보상금도 높이면서 해를 달리하여 양도소득세의 누진세율 낮추기 및 새로운 연도의 세액감면도 적용받는 것이다.

여러 필지가 수용되는 처지라면 수용재결을 통해 보상금액을 높이는 방안과 절세전략을 통한 보상금을 지키는 방안, 이 두 가지를 모두 고려하는 것이 나의 토지수용보상금을 지키는 최고의 방법이라는 것을 절대 잊지 않도록 하자.

※[도와줘요 부동산세금]은 세무 전문가들이 부동산과 관련한 세금 이슈를 다루는 코너입니다. 이메일 문의(diver@sedaily.com)를 주시면 다수의 질문이 나오는 사례 중에 채택해 전문가들의 답변을 소개해드리겠습니다.