|

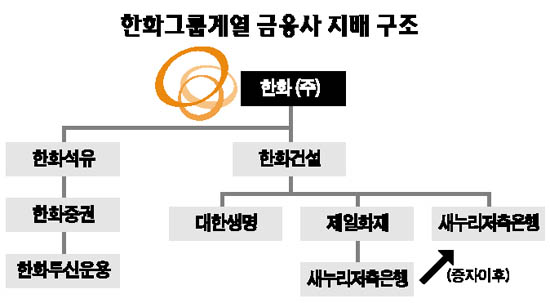

한화그룹이 저축은행업에 진출한다. 이에 따라 한화그룹은 생명보험ㆍ손해보험ㆍ증권ㆍ자산운용ㆍ저축은행 등으로 금융 네트워크를 확대하게 됐다. 6일 금융계에 따르면 한화그룹은 새누리저축은행 증자에 참여해 최대주주로 올라선다는 방침을 세운 후 구체적인 규모와 시기ㆍ방법 등을 조율 중이다. 새누리저축은행은 대주주인 제일화재가 당초 부산저축은행 컨소시엄에 매각하기로 결정한 후 계약까지 체결했다. 그러나 제일화재가 한화그룹 계열사로 편입되자 한화가 직접 증자에 나서기로 하고 매각 계약을 철회했다. 저축은행업계의 한 관계자는 “제일화재가 새누리저축은행의 부실에 부담을 느껴 매각을 결정했다가 한화가 ‘증자를 통해 최대주주가 되겠다’고 나서자 매각 계획을 철회했다”며 “조만간 증자 규모와 시기ㆍ방법 등을 확정할 것”이라고 말했다. 한화건설 등 한화그룹 계열사들이 새누리저축은행에 출자해 지배주주로 올라설 방침이다. 증자규모는 400억~800억원 수준에서 결정될 것으로 알려졌다. 한화가 새누리저축은행 증자에 직접 참여하기로 한 것은 제일화재의 부담을 덜어주면서 금융그룹으로서의 위상을 강화하기 위해서다. 한화는 저축은행까지 계열사에 추가한 후 금융 계열사들을 유기적으로 연결할 수 있는 지배구조 방향을 제시할 것으로 예상된다. 한화뿐 아니라 다른 대기업들도 저축은행 인수에 관심을 보이고 있다. 한 회계법인 임원은 “중견그룹과 대기업 중 저축은행 매물을 찾는 곳이 많아졌다”며 “딜(deal)이 진행 중인 곳도 있어 올해 안에 가시적인 성과가 나올 것”이라고 예상했다. 더욱이 중대형 저축은행들이 매물로 쏟아지면서 저축은행업계의 지각변동을 부추기고 있다. 총 자산 2조6,000억원으로 업계 2위인 HK저축은행이 매각을 검토 중이고 분당ㆍ현대ㆍ경북저축은행을 묶은 예한울저축은행도 본격적인 매각작업에 시동을 걸었다. 저축은행업계에서는 HK는 외국계, 예한울은 국내 금융에서 인수할 가능성이 높은 것으로 보고 있다. 저축은행업계의 한 관계자는 “HK는 외환위기 이후 국민은행이 부실 자회사를 매각한 것으로 부실 관련 소문이 많기 때문에 은행과 저축은행보다는 외국계가 높은 가격을 쓸 것”이라며 “예한울의 경우 부실이 깨끗하게 정리돼 경기도 지역 진출을 원하는 저축은행과 은행들이 관심을 가질 것”이라고 분석했다. 한편 매물이 늘어난 것은 저축은행업계의 경영환경이 악화되면서 ‘고점에서 매도하자’는 분위기가 확산됐기 때문이다. 저축은행업계의 또 다른 관계자는 “불황이야 2~3년 후면 지나가겠지만 그 이후 신규진입 문제가 불거지면 프리미엄이 하락한다”며 “어려울 때 돈 버느라 고생하는 것보다 사겠다는 인수자가 있을 때 비싸게 파는 게 맞다”고 전했다. 감독당국 관계자는 “저축은행 신규 인가는 검토한 바 없다”며 “저축은행 프리미엄은 너무 높았던 측면이 있는 만큼 떨어지는 게 당연하다”고 말했다.