|

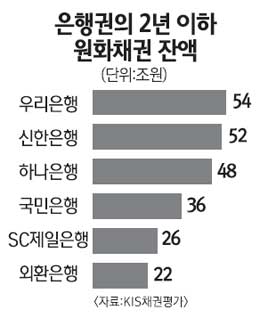

한국은행이 야심차게 추진하고 있는 '은행채에 대한 지급준비금(지준금) 부과' 방안이 '속 빈 강정'에 그칠 것이라는 우려의 목소리가 커지고 있다. 7일 금융업계에 따르면 한은과 기획재정부는 지준금 부과 대상을 발행만기 2년 이하 원화표시 은행채로 국한했는데 이 경우 은행들이 동일 규모의 운용자금을 조달하기 위해 채권을 발행한다면 추가로 부담해야 하는 이자비용은 200억원에 불과한 것으로 나타났다. 정부와 한은은 은행들의 과다한 은행채 발행이 금융시장 불안을 조장할 수 있다는 판단 아래 은행채 지준금 제도를 도입했지만 실효성에 의문이 제기되고 있는 것. 정부와 한은은 지난 3일 한은법 시행령을 개정하면서 지준금 부과 대상에서 특수은행들이 발행하는 채권을 제외했다. 현재 특수은행과 시중은행을 포함한 전체 은행채 발행 규모는 180조원에 달한다. 이중 산업은행ㆍ기업은행ㆍ수출입은행ㆍ농협ㆍ수협 등 특수은행이 발행한 특수채가 102조원으로 전체의 57%를 차지한다. 시중은행들이 발행한 은행채는 78조원이며 이 가운데 발행만기가 2년 이하인 은행채는 26조원이다. 지준금 부과 대상인 은행채는 전체 은행채의 14%에 불과한 셈이다. 유럽중앙은행(ECB)은 은행채에 대해 2%의 지준금을 부과하고 있는데 이와 동일한 비율을 적용하면 시중은행의 총 추가 지준금 적립 규모는 5,200억원 수준이 될 것으로 예상된다. 이에 대해 시중은행의 한 관계자는 "ECB는 재무건전성이 낮은 유럽 은행들을 모두 고려해 2% 기준을 마련했다"며 "우리나라의 경우 유럽 은행들보다 건전성이 양호한 만큼 금융통화위원회가 이보다 낮은 수준에서 지준율을 결정할 가능성이 크다"고 설명했다. 시중은행들은 금융시장이 안정된 평소에는 은행채 지준금을 한은에 예치하지 않아도 되지만 글로벌 금융시장이 불안할 때에는 최고 5,200억원가량을 한은에 맡겨둬야 한다. 은행들은 예치된 지준금만큼 운용자금을 새로 조달해야 하는데 이자비용 3.83%(9월 금융채 가중평균 금리)를 감안할 경우 이자부담은 200억원 정도에 그칠 것으로 보인다. 시중은행들의 은행채 지준금 부담이 그만큼 경미한 수준에 그치고 이는 결국 한은이 당초 예상했던 기대효과를 얻을 수 없다는 얘기가 된다. 당초 은행채 지준금 부과에 강하게 반발했던 은행연합회와 시중은행들이 이번 조치에 반대의사를 표명하지 않고 표정관리에 들어간 것도 지준금 부과 대상이 대폭 축소됐기 때문이다.