|

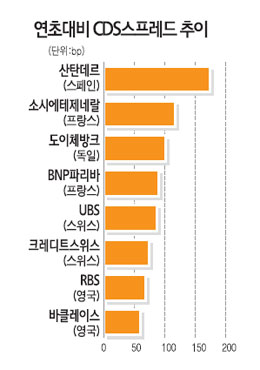

그리스 국채를 들고 있는 유럽 대형 은행의 부도위험 방지비용(CDSㆍ신용디폴트스와프)이 치솟았다. 유로존의 그리스 지원방안에서는 은행들의 빚 축소(채무구조조정)가 배제됐지만 시장에서는 사태 수습이 쉽지 않다고 판단하고 있다. 9일 파이낸셜타임스(FT)는 "유럽 대형 25개 은행의 CDS프리미엄이 지난 2008년 리먼브러더스 은행 붕괴 이후 최대치로 치솟았다"며 "이는 대다수의 투자자들이 유럽 당국의 추가적인 조치가 취해진다 해도 국채 위기가 쉽게 풀리지 않을 것이라고 본다는 뜻"이라고 보도했다. 신문에 따르면 7일 25개 대형 유럽 은행 채권의 CDS프리미엄(5년물 기준)을 추종하는 마르키트 아이트랙스 대형유럽은행지수가 전일보다 0.4%포인트 급등하며 2.23%포인트까지 상승했다. 이는 대형 은행의 연간 디폴트 방지비용이 5년 동안 1,000만유로당 22만3,000유로까지 늘었다는 뜻으로 기초자산인 은행의 부도위험이 지난 금융위기 이후 최대치로 증가했다는 것을 의미한다. 시장은 '그리스 국채를 보유한 유럽 은행과 유럽 국채시장 및 은행 간 대출시장의 타격이 지속될 것'이라는 신호로 해석했다. 유로존과 국제통화기금(IMF)은 1,100억유로의 그리스 지원안을 마련하면서 은행 위기 재연 가능성에 대비해 지원안 내에 그리스 국채 빚 규모를 줄이는 채무구조조정안은 포함시키지 않았다. 그러나 이번 CDS 폭등은 국채 투매와 그리스의 채무불이행(디폴트)에 따른 채무구조조정 가능성을 배제할 수 없다는 의미라고 전문가들은 해석했다. 투자자들은 포트폴리오 재조정을 위해 유럽 국채를 매도하고 있으며 리스크 헤지를 위해 은행 CDS를 매입하고 있다. 유럽 은행도 국채 위기로 대출 손실이 발생할 가능성에 대비해 상호 대출을 점차 꺼리고 있다. 신문은 "전문가들은 그리스 국채 가치가 1유로당 70센트까지 삭감될 수 있다고 보고 있다"며 "우려가 높아지고 있는 곳은 스페인ㆍ포르투갈 등의 소형 은행이지만 이에 따라 유럽 대형 은행주의 보험비용이 높아지고 있다"고 평했다. 프랑스와 독일 은행은 800억유로의 그리스 국채를 들고 있는 최대 채권자다. 프랑스 크레디트아그리콜 은행은 전일 사모 분야를 제외한 그리스 대출이 총 38억유로 규모라고 밝혔다. 프랑스 BNP파리바 은행과 소시에테제네랄 은행도 각각 50억유로와 30억유로의 그리스 국채를 갖고 있다고 말했다. 독일 은행 중 대출 규모가 가장 큰 것으로 파악되는 히포레알에스타테(HRE)는 그리스 국채를 78억유로가량 갖고 있으며 스페인, 포루투갈, 이탈리아 대출분은 각각 230억유로, 53억유로, 393억유로에 달한다고 설명했다. 신문에 따르면 영국 RBS는 15억파운드, HSBC는 15억유로의 그리스 국채를 갖고 있으며 스페인 산탄데르 은행은 2억유로의 그리스 국채를 들고 있다. FT는 "리먼브러더스 붕괴 당시와 유사한 강도의 압력은 아니지만 거래 상대방의 위험도가 급격히 높아지고 있다"며 "이는 유럽중앙은행(ECB)의 개입이나 대규모의 그리스 추가 지원이 도출돼도 이번 위기가 쉽게 가라앉지 않을 것이라는 뜻"이라고 평했다.