|

|

|

|

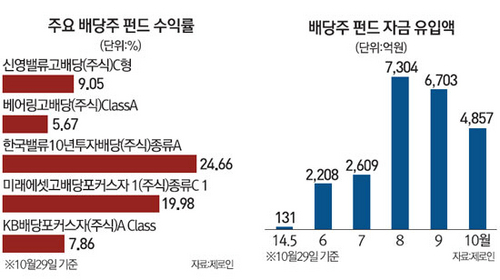

'신영밸류고배당 C형' 9.05%… '한국밸류10년투자' 24.66%

주식형펀드 수익률 크게 앞서

'미래에셋차이나배당펀드' 등 해외기업 투자 펀드도 주목

올해 펀드 시장 최대 화두는 단연코 배당이다. 최경환 경제팀의 배당 확대라는 정책적 지원에 더해 연말 배당 시즌이 다가오면서 열기는 갈수록 뜨거워지고 있다. 여기에 기준 금리가 인하되면서 저금리 기조가 장기화되자 단 1%라도 높은 수익률을 얻기 위한 투자자들의 마음이 배당주펀드에 쏠리고 있다. 실제 경제 불확실성으로 투자처를 찾지 못한 단기부동자금이 사상 최대인 750조원을 돌파하는 가운데 배당주펀드는 올해 들어 두 배 가까이 성장했다. 국내 기업들의 지난해 배당수익률은 1%대로 해외 기업에 비해 상대적으로 낮지만 총자산 대비 현금성 자산 비중이 꾸준히 증가하면서 배당 성향이 증가할 가능성이 높아졌기 때문이다. 또 이러한 이유로 정부가 기업을 상대로 배당 압력을 강화하면서 배당 확대에 대한 기대감이 크게 증가하고 있다.

펀드평가사 제로인에 따르면 현재(10월29일 기준) 배당주식형펀드의 설정액은 4조9,513억원으로 올해 초의 2조5,932억원 대비 두 배 가까이 덩치를 키웠다. 올해 일반 주식형펀드에서 4조4,000억원이 빠져 나간 점을 고려하면 올해 국내주식형펀드는 배당주펀드 천하였다.

월별로 보면 5월까지 100억원대 순유입을 보이던 배당주펀드는 이후 코스피 지수의 박스권 장세와 저금리 기조가 장기화 되면서 안정적인 수익이 보장되는 배당주펀드에 대한 투자자들의 관심이 높아지면서 가파른 성장세를 보였다. 6월 들어 2,208억원의 자금이 순유입됐고 7월에도 2,609억원이 들어왔다. 특히 최경환 경제부총리가 임명 전 배당확대 정책을 밝히면서 8월에는 7,304억원이, 9월에는 6,703억원의 자금이 밀려들어왔다.

개별 상품으로 보면 '신영밸류고배당(주식)C형'이 돋보였다. 이 상품에 올해 유입된 자금은 1조4,456억원으로 두 번째로 많은 자금이 들어온 '베어링고배당(주식)ClassA'(3,369억원)보다 4배 이상 많은 자금이 유입됐다. 신영밸류고배당(주식)C형의 운용설정액은 2조9,555억원으로 배당주펀드 자금 대부분이 특정 운용사와 상품에 흘러 들어간 것으로 나타났다. 8월에는 4,065억원, 9월에는 3,990원이 유입됐고 10월에도 2,836억원이 들어왔다. 현재(7월 말 기준) 이 상품에는 삼성전자, 맥쿼리인프라, LG전자 우선주, 기업은행 등이 포함되어 있다.

신영자산운용 관계자는 "배당정책이 발표되기 이전부터 신영자산운용은 기업들이 저성장 환경에서 투자가 줄어들고 있고 주주들의 요구에 따라 점진적으로 배당이 증가할 것으로 전망해 왔다"며 "현재 우리나라 기업들의 평균 배당성향은 12%인데 장기적으로는 30% 이상으로 증가할 가능성이 높아 결국 배당여력이 높은 종목들에 장기투자할 필요성이 높아지고 있다"고 말했다.

2002년 도입되며 국내 최초 배당주 펀드 타이틀을 가지고 있는 베어링고배당(주식)ClassA도 오랜 기간 꾸준히 자금이 들어오고 있다. 3분기에만 2,500억원 이상의 자금이 순유입됐다.

배당주펀드는 연초 이후 수익률도 6.93%를 기록하며 전체 주식형펀드 수익률인 -4.92%를 크게 앞서 투자자들의 마음을 사로잡았다. 올해 가장 많은 자금이 유입된 대표 배당주펀드인 '신영밸류고배당(주식)C형'의 연초 후 수익률은 9.05%를 나타냈고 '한국밸류10년투자배당(주식)종류A'는 24.66%라는 높은 수익률을 보였다. 이밖에도 '미래에셋고배당포커스자 1(주식)종류C 1'가 19.98%, 'KB배당포커스자(주식)A Class'가 7.86%의 수익률을 기록했다.

시장전문가들은 당분간 배당주 펀드의 인기는 지속될 것으로 예상하고 있다.

박인호 KB자산운용 리테일본부 이사는 "코스피 지수가 횡보하는 사이에 고배당주와 우선주 등을 편입하고 있는 배당주펀드들은 상대적으로 우수한 성과를 기록했다"며 "저금리 기조가 지속되고, 국내 증시에 새로운 모멘텀이 발생하지 않는 한 배당주펀드에 대한 관심은 한동안 이어질 것"이라고 전망했다.

최상현 베어링자산운용 주식운용 총괄 상무도 "저성장, 저금리 장기화 환경에서 각 기업은 사내 보유 현금 활용 방안 역시 기존 투자 중심에서 앞으로는 주주환원 정책을 보다 강화하는 방향으로 변화할 것으로 예상되기 때문"이라고 말했다.

일부에서는 배당주 펀드의 다양성이 필요하다는 주장도 나오고 있다.

정정균 KB금융지주 경영연구소 연구원은 "특정 운용사와 상품에 대한 투자자금의 쏠림 현상은 투자자뿐 아니라 시장규모 확대와 다양성 측면에서 자산운용 업계에도 부정적 영향을 미칠 우려가 있다"며 "국내 기업보다 상대적으로 높은 배당성향을 보이는 해외 기업에 투자하는 배당주식 펀드 개발을 통해 투자자들의 니즈를 더욱 적극적으로 뒷받침할 필요가 있다"고 주장했다.

최근 미래에셋자산운용은 국내 최초로 중국 배당투자 상품인 '미래에셋차이나배당프리미엄펀드'를 출시했다. 이 상품은 60% 수준으로 국내 대비 높은 중국 주식의 배당수익률과 외국인투자 확대에 따른 지수 재평가 가능성을 기반으로 한다. 2013년 말 H지수의 배당수익률은 3.8%로 한국 배당수익률의 2배가 넘고 중국 상하이증시의 배당 수익률도 2009년 이후 지속적인 상승세를 나타내고 있어 저금리 시대에 매력적인 투자수단으로 부각 될 전망이다.

해외 배당주 중 수익률 1위를 달리고 있는 이스트스프링자산운용의 '아시아퍼시픽 고배당'펀드와 KB자산운용의 'KB유럽배당플러스'펀드도 시장의 주목을 받고 있는 상품이다.