|

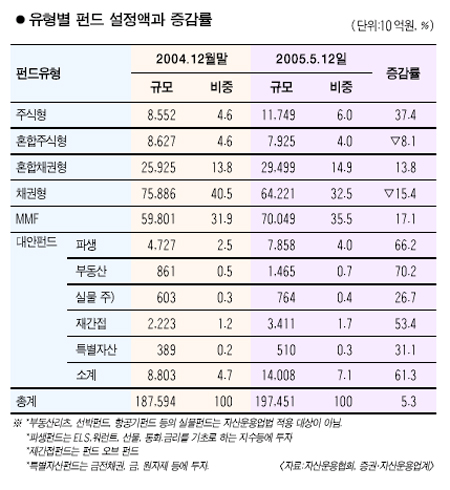

‘파생ㆍ실물펀드 날개 달았다.’ 부동산을 비롯한 실물펀드와 파생펀드, 해외재간접펀드 등 소위 대안펀드(Alternative Fund) 시장이 무섭게 성장하고 있다. 전문가들은 대안펀드가 이처럼 강세를 보이는 것은 초저금리가 지속되고 있는 가운데 수익률면에서는 은행예금이나 채권보다 높고 안정성 면에서는 주식 직접투자나 주식형 펀드보다 낫기 때문으로 보고 있다. 15일 자산운용협회와 증권업계에 따르면 지난 12일 현재 파생ㆍ실물펀드 위주의 대안펀드의 설정잔액은 총 14조80억원으로 지난해말보다 61.3%나 급증, 주식형펀드 규모(11조7,490억원)를 앞질렀다. 주식형펀드도 올들어 적립식 투자펀드의 활성화로 지난해말보다 37.4%나 늘었으나 대안펀드의 기세를 따라잡지 못했다. 전체 펀드(197조4,510억원)에서 차지하는 비중도 지난해말에는 대안펀드와 주식형펀드가 비슷했으나 현재는 7.1%와 6.0%로 대안펀드가 1.1% 포인트 앞서고 있다. 특히 투자자들로부터 인기를 끌고 있는 부동산펀드의 경우 7% 안팎의 예상 수익률을 내세우며 설정잔액이 1조4,650억원으로 늘었다. 이는 지난해말에 비해 70% 이상 증가한 것이다. 아파트나 상가 건립 비용을 대출하는 방식에서 최근에는 빌딩을 매입하거나 경매투자를 통해 임대료 수익을 올리는 방법까지 다양하다. 부동산리츠는 현재 교보메리츠 등 7개가 증시에 상장돼 있으며 대부분 공모가를 웃돌고 있다. 선박펀드는 연 5.8%에서 최고 7%까지의 확정수익률을 지급하고 3억원 이하는 배당소득 비과세혜택도 있어 공모때마다 평균 10대 1 이상의 경쟁률을 보이고 있다. 지금까지 설정된 선박펀드는 모두 19개에 2,830억원 규모이며 이 가운데 16개가 증시에 상장돼 현재 주가가 공모가를 10~20% 웃돌고 있다. 종합주가지수나 우량주 주가에다 수익률을 연계하는 주가지수연계증권(ELS) 등 파생펀드도 지난해말에 비해 3조원 이상 늘어나며 8조원에 육박하고 있다. 예를 들어 우량주 2개을 정해 주가를 6개월마다 평가해 기준일보다 15% 이상 떨어지지 않으면 원금을 보존하고 연 7~10%의 수익률을 보존해주는 식이다. 해외 주식과 채권에 투자하는 펀드에 다시 투자하는 재간접펀드(펀드 오브 펀드)는 최근에는 해외증시의 약세로 주춤하지만 3조4,000억원을 넘어서 지난해말보다 53.4% 증가했다. 앞으로는 금, 석유, 원ㆍ달러 환율 등의 변화에 따라 수익률이 달라지는 상품도 늘어날 것으로 보인다. 이같은 대안펀드의 약진에 비해 전통적인 펀드와 MMF의 증가율은 상대적으로 저조했다. 채권형펀드는 올들어 수익률이 떨어지면서 설정액이 지난해말 75조8,860억원에서 이달 12일 64조2,210억원으로 15.4%가 줄었다. 채권형 펀드가 전체 펀드에서 차지하는 비중도 40.5%에서 32.5%로 낮아졌다. 혼합주식형펀드(주식비중 50% 이상)도 같은 기간 설정액이 8.1%나 줄었다. MMF는 지난해말보다는 10조원 이상 늘었으나 증가율은 17.1%에 그쳤다. 주식형펀드도 올 초 증시활황으로 적립식 투자펀드 가입 급증으로 지난해말보다 3조원이상 늘었으나 증가율(37.4%)은 대안펀드에 미치지 못했다.