|

유동성 위기에 처한 기업들이 기존 채무에 대한 상환뿐 아니라 전환사채(CB)·신주인수권부사채(BW) 등 주식 관련 사채의 조기상환이라는 또 다른 부담을 안게 됐다. 신용등급이 낮아지면서 회사채 시장에서 외면당한 기업들이 높은 금리와 풋옵션(조기상환옵션)을 내세워 주식 관련 사채를 대거 발행했으나 그 이후 펀더멘털이 나아지지 않음에 따라 투자자들은 조기상환을 대거 택하고 있다.

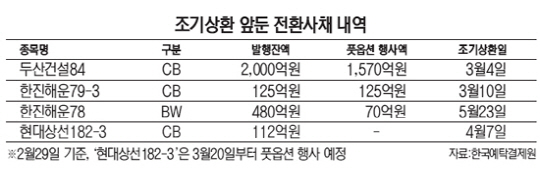

29일 금융투자업계와 한국예탁결제원에 따르면 두산건설·한진해운·현대상선 등 최근 신용등급·유동성 등 자금 문제가 불거진 기업들이 CB·BW를 조기 상환했거나 앞으로 1~3개월 내 상환을 앞두고 있다. 두산건설은 지난 2014년 9월 발행한 2,000억원 규모의 CB 3년물 가운데 약 1,569억원을 오는 3월4일 조기 상환할 예정이다. 전체 발행 규모의 78.49%에 이른다. 한진해운 역시 3월10일 상환 예정인 CB 125억원에 대한 풋옵션 행사를 29일 마감한 결과 전액 조기 상환해야 하는 것으로 나타났다. 한진해운은 3월5월 발행잔액 약 480억원의 BW도 조기상환을 앞두고 있는데 29일 현재 풋옵션 행사 규모는 70억원을 넘어섰다. 게다가 6월과 9월에 조기상환이 돌아오는 CB도 128억원에 달해 최악의 경우 회사채 상환에 추가로 608억원 이상의 자금이 필요하다.

현대상선은 3월20일부터 112억원 규모의 CB에 대해 풋옵션 행사 여부를 접수 받아 4월7일 조기 상환할 예정이다. 이미 지난해 10월 CB 224억원에 대해 투자자들이 모두 풋옵션을 행사하는 바람에 채무를 모두 갚았다. 이번에도 행사 비율이 높을 것으로 보인다.

이들 주식 관련 사채의 조기상환은 신용등급 등 펀더멘털 문제가 있어 투자자들이 손실을 입기 전에 팔려는 행위로 풀이된다. 현대상선(B-), 한진해운·두산건설(BB+) 등 이들 기업의 신용등급은 모두 투기등급까지 떨어진 상태다. 게다가 발행기업들의 주가도 CB의 전환가액을 크게 밑돌아 투자자 처지에서는 주식으로 전환할 만한 매력도 없다. 실제로 3월4일 조기상환 예정인 두산건설 CB의 전환가액은 8,190원인 반면 29일 주가는 4,090원으로 절반에 못 미친다. 3월20일 풋옵션 행사를 앞둔 현대상선의 이날 현재 주가는 2,950원으로 CB 전환가액 1만656원의 약 27.6%에 불과하다. /박준호기자 violator@sed.co.kr