|

대우조선해양의 신용등급이 올해 2·4분기 최대 3조원의 대규모 손실 우려로 'BBB+'로 하락하면서 채권시장에 경고등을 켜고 있다. 건설·조선 등 수주산업을 중심으로 투자심리가 얼어붙을 것이라는 전망이 나오고 있으며 지난 2012년 당시 신용등급 'A'였던 웅진그룹의 법정관리 이후 우량등급에서 처음으로 나타난 크레디트 이벤트(회사채 시장에 충격을 주는 사건)라고까지 평가하고 있다.

대우조선해양의 신용등급이 하락한 후 첫 거래일인 27일 대우조선해양 회사채 금리는 대부분 상승 마감했다. 채권수익률이 상승하는 것은 그만큼 채권가격이 하락한다는 것을 뜻한다. 한국거래소에 따르면 이날 장내에서 거래되는 3년물 '대우조선해양7(2018년 3월 만기)'의 수익률은 전 거래일보다 0.227%포인트 오른 7.440%를 나타냈다. 역시 3년물인 '대우조선해양6-1(2017년 4월 만기)'의 경우 수익률이 7.181%로 전 거래일보다 0.473%포인트 하락 마감했으나 장중 한때 전 거래일에 비해 2%포인트 이상 급등한 8.061%를 기록하기도 했다.

KIS채권평가·한국자산평가·나이스피앤아이 등 민간 채권평가사들의 평균 시가평가금리는 한국기업평가가 지난 24일 대우조선해양의 신용등급을 낮춘 다음날인 25일 일제히 올랐다. 이날 '대우조선해양6-1'의 시가평가금리는 전 거래일에 비해 1.334%포인트 오른 4.871%, '대우조선해양7'의 시가평가금리도 1.763%포인트 오른 5.619%로 조정됐다.

다만 신용등급 'AA-' 회사채 3년물 금리가 1.942%로 전 거래일보다 0.003%포인트 하락(채권가격 상승), 이번 신용등급 조정이 아직 회사채 시장 전반으로는 파급되지 않은 모습이다. 삼성중공업·현대중공업 등 다른 조선업체들의 거래도 큰 변화는 아직 나타나고 있지 않다. 임정민 NH투자증권 크레딧팀장은 "이번 신용등급 강등은 "사실상의 '크레디트 이벤트'"라며 "건설업·조선업 등 이른바 수주산업에 대한 투자심리가 얼어붙을 수 있다"고 내다봤다.

대우조선해양 회사채를 보유하고 있는 보험·증권·자산운용사 등 기관투자자들은 사태를 관망하고 있다. 주 채권단인 산업은행의 실사 추이를 살펴보고 전략적으로 회사채 보유량을 조절하겠다는 것이다. 이는 신용등급 추가 하락이나 손실 폭이 예상보다 커지는 등의 변수가 나타나면 태도를 바꿀 수 있다는 뜻으로도 해석되며 이 경우 파장은 추가로 확산될 수밖에 없다.

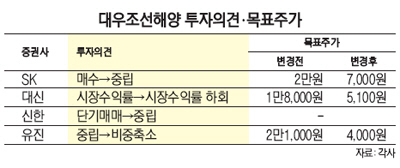

한편 증권사들은 뒤늦게 대우조선해양에 대해 투자의견과 목표주가를 낮춘 보고서를 잇따라 내놓으며 눈총을 받고 있다. 27일 대우조선해양의 주가는 전 거래일보다 120원(1.57%) 내린 7,520원에 마감했다. 22일 이후 4거래일 연속 하락세다.

SK증권은 이날 보고서를 통해 "대우조선해양의 실적 하향 추정치를 반영해 투자의견을 '매수'에서 '중립'으로 낮추고 목표주가는 2만원에서 7,000원으로 하향 조정한다"고 밝혔다. 대신증권도 대우조선해양에 대한 투자의견을 기존 '시장수익률(마켓퍼폼)'에서 '시장수익률 하회(언더퍼폼)'로 낮추고 목표주가도 1만8,000원에서 5,100원으로 대폭 하향 조정했다.