|

우리금융지주는 2011년 2월 삼화저축은행 인수를 위한 우선협상대상자에 선정됐다. 2008년 글로벌 금융위기 이후 쏟아져 나오던 저축은행을 금융지주회사가 인수하기 시작한 것이다. 앞서 금융 당국은 부산과 현대스위스ㆍ미래 같은 대형 저축은행에 부실 저축은행을 넘겼다. 일종의 '부실 처리반'이었다.

하지만 부실규모만 더 커졌고 지주회사들은 결국 방향을 틀었다. 시장 안정에는 도움이 됐지만 저축은행 산업자체는 끝없는 추락으로 가는 시발점이 되고 만 것이다.

은행에서 건너 온 대표와 직원들은 신용도가 낮은 중소기업이나 개인과 거래하는 저축은행업에 적응이 어렵다. 은행의 고객과는 천양지차이기 때문이다. 은행과 캐피털사를 갖고 있는 지주 입장에서 저축은행은 별다른 매력이 없다. 자연스레 자산은 줄어들고 영업도 자취를 감추고 있다.

은행계 금융지주사의 그늘 아래에 있는 저축은행들은 이렇게 고사하고 있다.

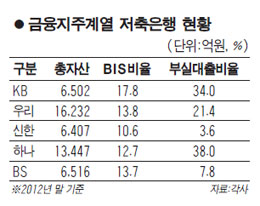

◇은행 출신 대표들…기능 상실해가는 저축은행=지난해 1월 옛 제일저축은행을 인수해 영업을 시작한 KB저축은행은 지난해 말 현재 자산이 6,502억원으로 지난해 6월에 비해 2,719억원이나 줄었다. 반면 국제결제은행(BIS) 기준 자기자본비율은 17.8%로 높은데 이는 뒤집어 보면 KB로 넘어온 뒤 그만큼 대출을 하지 않는다는 얘기다. 같은 기간 신한저축은행도 자산이 7,997억원에서 6,407억원으로 감소했다. BIS 비율도 15.2%에 달한다. 지주로 편입된 뒤 자산이 꾸준히 줄고 있다.

우리금융저축은행은 2011년 말 6,357억원이던 자산이 지난해 말에는 1조6,232억원으로 증가했는데 이는 저축은행 업계 1위였던 솔로몬저축은행을 인수한 탓이다.

금융지주 계열 저축은행의 공통점은 은행에서 대표가 갔다는 것이다. KB나 신한ㆍ하나ㆍ우리금융ㆍBS저축은행 모두 은행에서 부장이나 지역본부장, 부행장을 지내다가 간 사람들이다. 저축은행 업계의 고위관계자는 "은행에 20~30년간 있던 이들의 눈으로는 저축은행에서 대출이 불가능하다"며 "2~3년 있다가 가는 자리이기 때문에 공격적으로 뭘 할 이유가 없다"고 했다.

시중은행들은 외환위기 이전에는 당시에는 상호신용금고였던 저축은행을 상당수 보유했다. 하지만 건전성 문제로 은행에 흡수하거나 모두 문을 닫았다. 자리 만들어주기 식으로 인사가 이뤄지다 보니 제대로 된 경영이 어려웠다는 게 저축은행 업계의 평가다.

◇캐피털사가 더 유리=금융지주 입장에서는 저축은행을 키울 이유가 없다. 수신기능은 이미 은행에 있다. 캐피털사는 연 4% 정도면 자금조달이 가능하다. 금융지주 계열 저축은행은 예금금리가 연 3~3.4% 수준에 불과하다. 영업에 큰 뜻이 없다는 얘기다.

금융지주사의 고위관계자는 "정부가 부실 저축은행을 떠넘기니 할 수 없이 받은 것"이라며 "우리금융저축은행의 경우 30억원 이상의 대출은 지주사 승인을 받도록 하는 것으로 안다"고 했다.

이렇다 보니 저축은행업 자체가 살아날 방안은 갈수록 없어진다는 지적이 많다. 금융지주 계열 저축은행은 말라 죽고 규제는 계속 강화돼 버틸 수가 없다는 말이 저축은행 업계에서 나온다.