|

최근 주가연계증권(ELS)펀드의 배타적 사용권을 각각 신청하며 신경전을 벌였던 삼성자산운용과 한국투자신탁운용이 본격적인 상품 판매 경쟁에 돌입했다. '베끼기 논란'으로 홍역을 겪었던 두 상품의 구조를 살펴본 결과 기본 뼈대는 비슷한 가운데 편입 ELS의 기초지수와 스와프 방식 등에서 차이를 보였다.

한국운용은 24일 '한국투자 ELS솔루션펀드'를 출시했다. 이 상품은 기존 ELS 투자를 보완한 상품으로 상환조건이 맞으면 약속된 수익을 제공하는 점에서 ELS와 같지만 추가납입이 가능하고 만기가 없어 중도환매가 비교적 수월한 점이 특징이다. ELS란 만기에 기초자산 가격의 변동과 연계해 미리 정해진 조건에 따라 약속된 수익률을 지급하는 상품이다. ELS펀드는 지수화를 통해 복수의 ELS에 동시에 분산투자할 수 있어 독창적인 모델로 평가받고 있다.

한국운용이 이날 ELS펀드를 출시하면서 ELS펀드시장은 본격적인 경쟁체제 돌입을 예고했다. 지난달 11일 삼성운용이 2년간의 연구 끝에 업계 최초로 ELS펀드를 시장에 내놓은 데 이어 한국운용이 맞불을 놓았기 때문이다.

기존에 없던 신흥 상품이 40여일 간격으로 출시되는 상황에서 삼성·한국 운용이 동시에 배타적 사용권을 신청하면서 베끼기 논란이 일었다. 삼성운용이 지난달 27일 '삼성ELS인덱스펀드'의 배타적 사용권을 금융투자협회에 제출한 뒤 한국운용도 추석 직전 자사 ELS펀드의 배타적 사용권을 제출하면서 두 회사가 동시에 유사 상품을 두고 독창성을 인정받으려 한 것이다. 배타적 사용권이란 신상품을 개발한 금융투자회사가 최대 6개월까지 독점적으로 신상품을 판매할 수 있는 권리다. 배타적 사용권 승인 여부는 이달 26일 금융투자협회 심의위원회를 통해 결정된다.

유사 상품 논란을 겪은 두 상품의 구조를 분석해본 결과 ELS 기초지수와 지수 스와프 및 호가 방식에서 차이를 보였다.

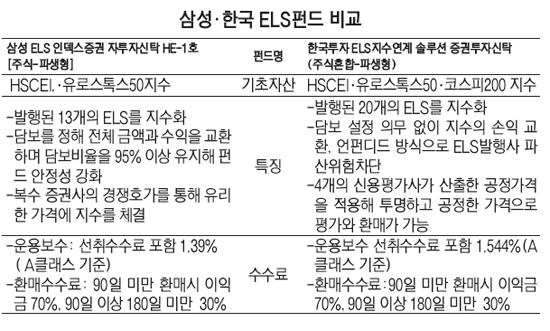

삼성 ELS인덱스펀드는 홍콩항셍중국기업지수(HSCEI)와 유로스톡스(Eurostoxx)50을 기초자산으로 하는 13개 ELS를 지수화해 추종하는 반면 한국투자 ELS솔루션펀드는 HSCEI와 유로스톡스50, 코스피(KOSPI)200까지 3개 지수를 기초자산으로 하는 ELS 20개를 지수화한다.

스와프 방식에서도 차이를 보인다. 펀드운용에서 발생하는 스와프는 운용사 운용 자금과 거래 상대방의 지수 수익률을 교환하는 거래를 말한다. 삼성운용의 스와프 방식은 펀디드(funded swap), 한국운용은 언펀디드(unfunded swqp)로 구분된다. 즉 삼성운용은 거래 상대방인 증권사에 운용 자금을 제공하는 반면 한국운용은 제공하지 않는다. 삼성ELS인덱스펀드 지수 산출을 맡은 한국자산평가는 복수의 ELS 발행 증권사들로부터 매일 매수·매도 가격을 제공 받아 그중 가장 좋은 조건의 호가로 지수를 산출해 대신증권에 제공한다. 삼성운용은 운용 자금을 대신증권에 제공하고 대신증권은 한국자산평가로부터 받은 지수 수익률을 삼성운용에 제공한다. 삼성자산운용 관계자는 "스와프 과정에서 증권사는 유동성을 공급하거나 하위 증권사들과 함께 호가를 낼 수 있는 장점이 있다"며 "스와프 상대 증권사로부터 채권 등의 담보를 받아 파산 위험을 방지했다"고 설명했다. 반면 한국운용은 거래 상대방이 파산하거나 지급불능 조건이 되더라도 고객이 펀드에 납입한 자산이 거래상대 증권사에 전달되지 않고 펀드에 남아 있는 구조를 택해 발행사 리스크를 사전에 축소했다. 복수의 증권사들이 참여하는 삼성ELS인덱스펀드와 달리 한국투자ELS솔루션펀드는 개별 증권사(NH농협증권)만이 지수구성 과정에 참여한다. 삼성 상품은 호가의 경쟁적인 시스템을 활용해 수익률 제고를 추구하는 반면 한국 상품은 발행사 위험성을 낮추는 데 주안점을 둔 셈이다.

금융투자협회 관계자는 "두 펀드가 ELS를 지수화했다는 공통점을 안고 있지만 기초자산이나 스와프 방식에서는 차이점을 보이고 있다"며 "이번주 열리는 심의위원회에서 차이점을 면밀히 살펴볼 것"이라고 설명했다.

두 펀드 모두 소액으로 만기 없이 적립식으로 ELS에 투자하도록 한 점은 공통점이다. 편입 자산을 노녹인(no knock-in·손실 구간을 없앤 구조) ELS로 제한해 투자 안전성을 높인 점 역시 유사하다.