|

성과 없이 수십억원을 받는 금융회사 최고경영자(CEO)의 보수 체계에 감독당국이 강력하게 시정을 요구하고 나섰다. 일부 금융사 CEO는 회사의 실적이 떨어져도 10억원 이상씩 급여를 올렸고 연봉과 퇴직금을 합쳐 200억원을 받는 등 성과에 비해 과도한 보수를 받는 것으로 나타났기 때문이다. 금융감독원은 13일 금융지주ㆍ은행ㆍ보험ㆍ금융투자사 65개의 성과보수 체계를 점검한 결과 영업실적이 악화하는데 보수가 증가하는 등 문제점이 드러났다고 밝혔다. 금감원은 금융회사 자체적으로 합리적인 보수 근거를 만들고 가이드라인이 되는 모범규준도 손질할 계획이다.

◇직원과 회장님 급여 차이 26배=지난해 금융업종별 CEO의 평균 연봉은 금융지주사 15억원, 은행 10억원, 금융투자사 11억원, 보험사 10억원 등이었다.

고액 연봉을 받는 금융사만을 기준으로 하면 금융지주사 CEO는 평균 21억원, 은행 18억원, 금융투자사 16억원, 보험사 20억원 등에 달했다. 일반 금융사 직원 연봉의 평균 20~26배에 달하는 액수다.

업권 내에서도 보수 수준은 최고 23배나 차이가 났다. 농협지주회장은 3억2,000만원인 데 반해 신한금융지주 회장은 27억5,000만원을 받았다.

공공기관이 아닌 민간 금융회사에서 보수의 수준 자체를 문제 삼기는 어렵다. 그러나 외국에서는 일부 상한선을 두기도 한다. 유럽연합(EU)은 최근 공적자금을 투입한 은행은 경영진이 직원 보수의 10배를 초과할 수 없고 성과급은 기본급의 2배 이상 올릴 수 없도록 한 규제를 도입했다.

◇성과 최악이어도 연봉은 찔끔 삭감=문제는 성과가 떨어져도 CEO의 보수는 그에 맞춰 내리지 않는다는 점이다. 금융회사 CEO의 보수는 크게 고정급과 성과급으로 구분해 지급한다. 성과는 수익성 등 계량할 수 있는 지표와 내부 평가 등 비계량 지표로 산출한다.

실제 금융회사는 성과가 오를 때는 보수에 반영했지만 성과가 떨어질 때도 보수를 올렸다. 금융지주사의 순이익은 ▦2010년 5조2,000억원 ▦2011년 7조2,000억원 ▦2012년 5조6,000억원으로 오르내렸지만 같은 기간 CEO의 연봉은 ▦19억9,000만원 ▦21억9,000만원 ▦20억9,000만원으로 움직였다. 순이익이 약 22%가량 떨어졌지만 연봉은 5% 정도밖에 깎이지 않은 셈이다.

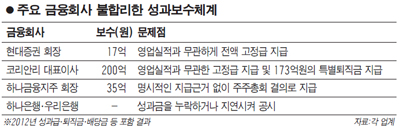

일부 회사는 아예 성과와 상관없이 고정급만 줬다. 현대증권 회장과 코리안리 보험사 대표이사는 지난해 각각 17억원과 27억원을 전액 고정급으로 받았다.

◇보수산정은 주먹구구=금융당국이 2010년 모범규준을 통해 성과와 연계한 보수를 지급하라고 했음에도 금융회사는 주먹구구식으로 보수를 산정했다. 주요한 계량 지표의 하나인 총자산순이익률이나 주당순이익 목표를 지난해 실적보다 낮게 설정했다. 영업실적이 떨어져도 최고 80%의 성과보수를 보장하기 위해서다. 주관적으로 평가하는 비계량 지표는 평가 비중을 높이고 거의 만점을 줬다.

보상위원회나 주주총회는 독립성을 지니지 못했다. 한 금융지주사 2등급에 해당했던 회장의 성과 평가를 정당한 이유 없이 1등급으로 올려 10%의 성과급을 더 줬다.

그 과정에서 뚜렷한 근거 없는 중복 수급도 발생했다. 코리안리 대표의 경우 15년간 CEO로서 성과를 냈다는 근거를 이유로 27억원의 연봉 이외에 퇴직 시 173억원의 퇴직금을 받았다. 근로기준법상 퇴직금 지급 기준을 뛰어넘는 수준이다.