|

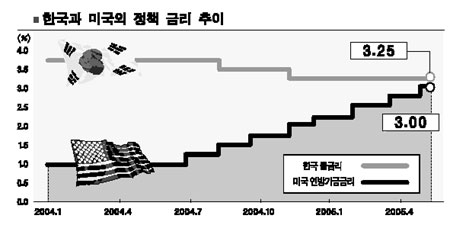

한국은행의 콜금리 동결로 조만간 한국과 미국의 금리차가 역전될 것으로 전망되면서 주식시장에 미칠 영향에 관심이 쏠리고 있다. 증시 전문가들은 “금리동결은 이미 예견된 상황인데다 한국과 미국에 투자하는 자본의 성격이 전혀 달라 증시에 끼치는 영향은 거의 없을 것”이라며 “오히려 정부의 내수부양 의지를 확인한 게 긍정적”이라는 평가를 내렸다. 국내 콜금리는 지난해 11월 연 3.25%로 인하된 뒤 반년째 묶여 있지만 미국은 지난 4일 3.00%로 인상, 금리차가 불과 0.25%포인트로 좁혀졌다. 성진경 대신증권 애널리스트는 “미국이 오는 6월 말 금리를 0.25% 인상하는 등 올해 2~3차례 추가 인상할 예정이지만 한국은 올해 말까지 현 금리 수준을 유지할 것”이라고 전망했다. 하지만 이 같은 정책 금리 역전에도 불구하고 글로벌 자본이 해외로 이탈할 가능성은 거의 없다는 게 전문가들의 분석이다. 김학균 굿모닝신한증권 애널리스트는 “한국에 들어온 외국인 자본은 미국과 달리 고위험ㆍ고수익을 요구하는 이머징마켓 투자자금인데다 10년물 국고채 등 민간 금리는 한미간 격차가 0.50% 정도에 달한다”며 “정책 금리 역전에도 증시 영향은 전무할 것”이라고 내다봤다. 김 애널리스트는 “미국의 경우 GM 채권의 신용도 추락, 헤지펀드의 손실 등으로 투자심리가 얼어붙어 있다”며 “원ㆍ달러 환율의 추가 하락도 전망되고 있어 원화표시 자산의 매력은 여전하다”고 덧붙였다. 류승선 미래에셋증권 애널리스트는 “자금흐름은 명목금리보다 실질금리에 좌우되는 경향이 강하고 해당 국가의 펀더멘털과 앞으로 경기전망도 중요한 변수”라며 “지난 2000년 말처럼 심각한 자금유출 현상은 벌어지지 않을 것”이라고 내다봤다. 오히려 이번 콜금리 동결이 주식시장에 긍정적인 요인이라는 분석도 있다. 성 애널리스트는 “정부의 내수부양 의지를 확인함에 따라 펀더멘털 개선 기대감이 높아져 투자심리를 자극할 것”이라며 “일부 자본유출이 일어나더라도 환율하락을 방어하는 효과를 가져올 것”이라고 말했다. 문제는 한미간 금리차가 역전되면 한국이 더 이상의 금리인하에 나서기 어렵다는 데 있다. 임지원 JP모건체이스 이코노미스트는 “미국이 금리를 추가 인상하면 국내에서 콜금리를 인하할 가능성도 낮아진다”며 “국내 투자자들의 해외투자가 늘어나면 거시경제 여건이 무르익지 않은 상태에서 금리가 오히려 인상될 수 있다”고 지적했다.