|

|

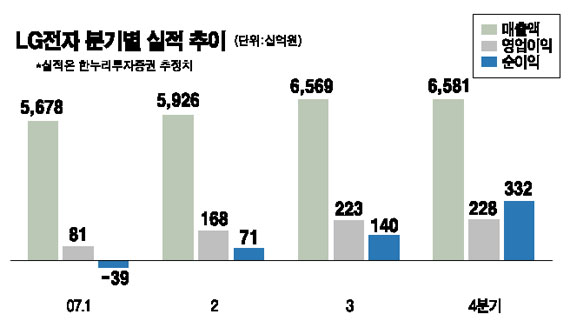

"LG전자, 지금이 살 때" "PBR 1.5배… 역사적 최저점" 분석에 대형IT株 부진속 '나홀로' 강세 이어가휴대폰 부문 호조, 이익 호전 기대감 신경립 기자 klsin@sed.co.kr 삼성전자ㆍ하이닉스 등 대형 정보기술(IT)주의 부진한 흐름 속에서도 LG전자가 3일째 큰 폭으로 오르며 ‘나홀로’ 강세를 이어가고 있다. 1ㆍ4분기 실적부진 예고로 아직 안심할 수는 없는 상황이지만 시장 전문가들 사이에서는 2ㆍ4분기 이후 가시화될 실적호전 기대와 저조한 PDP 부문의 매각 또는 분사 가능성, 저평가된 주가 수준을 감안해 “이제 LG전자를 살 때”라는 목소리가 커지고 있다. 29일 LG전자는 전날보다 800원(1.3%) 오른 6만2,500원으로 장을 마감해 6만원대에 안착했다. 장중 한때는 6만4,000원대로 올라서기도 했다. LG전자는 지난해 12월 기록한 52주 신저점인 5만1,000원보다 25%가량 올랐지만 6만원 안팎의 현재 주가 수준은 바닥권이라는 것이 일각에서 제기되는 지적이다. 정성호 한누리증권 애널리스트는 “LG전자의 올해 예상 주가순자산비율(PBR)은 1.5배로 역사적으로 최저점 수준”이라며 “앞으로 2년간의 주당순이익(EPS) 증가율이 연평균 131%에 달할 전망임을 감안할 때 주가와 실적 턴어라운드가 시작되는 지금이 매수 타이밍”이라고 권했다. 한누리증권 분석에 따르면 LG전자의 영업이익은 앞으로 2년간 연평균 47%, 경상이익은 129%씩 증가할 전망이다. 분기별 실적도 올 1ㆍ4분기를 바닥으로 꾸준한 개선 흐름을 이어갈 것으로 보인다. 시장조사업체 에프앤가이드의 각 증권사 전망치 집계 결과도 영업이익이 올해 1ㆍ4분기 800억원에서 2ㆍ4분기 1,560억원, 3ㆍ4분기 1,900억원, 4ㆍ4분기 2,067억원으로 빠른 증가세가 예상됐다. 이 같은 실적개선 기대감은 호조를 보이고 있는 휴대폰사업 때문이다. 초콜릿폰의 판매 호조 등으로 휴대폰 사업부가 전년 동기 대비 흑자 전환할 전망인 데다, 2ㆍ4분기 샤인폰 등의 신제품 출시가 본격화하면서 수익호조에 박차를 가할 것으로 전망됐다. 적자 경영을 이어가고 있는 디스플레이 사업부가 주가의 발목을 잡고 있지만 2ㆍ4분기부터는 적자폭이 줄어들 전망인데다 PDP패널사업부가 분사될 가능성이 제기되는 점도 주가에는 긍정적으로 작용할 것으로 전망된다. 이승혁 우리투자증권 애널리스트는 “디스플레이 부문의 실적부진으로 1ㆍ4분기 영업이익이 600억원대에 그칠 전망이어서 밸류에이션 매력이 약하다고 본다”면서도 “휴대폰 부문의 실적이 레벨업된 데다 적자 부문인 PDP모듈의 매각 가능성도 주가에 긍정적인 모멘텀이 될 것”이라고 강조했다. 정 애널리스트는 “몇 달 전까지만 해도 기관투자가들 사이에서 6만원이 LG전자 주가의 한계라는 의견이 지배적이었지만 중장기적으로는 6만원이 바닥”이라며 목표주가 7만3,000원을 제시했다. 입력시간 : 2007/03/29 17:30