|

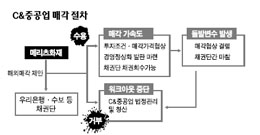

채권단, C&重 해외매각 '수용' '메리츠화재 제안서' 서면결의 돌려 13일까지 최종결정가격등 싸고 이견 가능성…매각 성사될지는 미지수 서정명 기자 vicsjm@sed.co.kr ImageView('','GisaImgNum_1','default','260'); 메리츠화재가 C&중공업 해외매각 안건을 공식 제안한 데 대해 다른 채권단이 이를 받아들이기로 한 것으로 알려졌다. 3일 금융권에 따르면 메리츠화재ㆍ수출입보험공사ㆍ우리은행 등 채권단은 퇴출위기에 몰린 C&중공업에 대해 워크아웃(기업개선작업)을 중단하지 않고 해외 투자자에게 매각하는 절차를 밟기로 결정한 것으로 전해졌다. 이에 따라 C&중공업은 매각을 통한 경영정상화의 발판을 마련하게 됐다. ◇다음주 매각추진 결정=주채권은행인 우리은행은 메리츠화재가 제안한 'C&중공업 제3자 매각추진' 안건에 대해 3일 실무자회의를 가졌으며 5일 채권단에 서면결의서를 돌릴 계획이다. 우리은행은 워크아웃 만료시한인 오는 13일까지는 매각추진 입장을 최종 확정하기로 했다. 수출입보험공사의 한 관계자는 "해외 투자자 2곳이 제시한 C&중공업 매입가격이 청산가치를 웃돈다면 매각에 반대할 이유가 없다"며 "메리츠화재의 제안서를 세밀히 검토해야겠지만 매각계약 내용에 큰 하자가 없다면 매각추진을 반대하지 않는다"고 말했다. 우리은행의 한 관계자도 "C&중공업에 대한 투자의향서(LOI) 2개를 접수한 상태에서 워크아웃을 중단할 수는 없다"며 "C&중공업을 인수하려는 해외 투자자의 성격과 투자규모 등을 알아본 후 우선적으로 매각절차를 진행하는 방안을 검토하고 있다"고 밝혔다. 메리츠화재는 3일 열린 실무자회의에서 C&중공업 투자의사를 타진한 해외 투자자 2곳의 실체와 투자 규모, 경영정상화 일정 및 절차 등을 제시했다. ◇최종 매각은 미지수=채권단이 워크아웃 중단 없이 C&중공업을 매각한다는 데는 공감대를 형성하고 있지만 최종 매각까지는 험난한 과정이 남아 있다. 경우에 따라서는 해외 투자자와 채권단 간, 채권단 내부에서도 보험사와 은행 간 갈등과 마찰음이 불거지면서 매각절차가 중단될 가능성도 배제할 수 없다. 실제 매각결정을 위해서는 전체 채권단 75%의 동의가 필요하다. 메리츠화재와 수출입보험공사가 각각 51.4%, 21.4%의 의결권을 가지고 있으며 우리은행과 한국캐피탈이 각각 4.7%, 4.4%의 의결권을 보유하고 있다. 투자의향서를 제출한 해외 투자자 2곳이 진정성을 가지고 C&중공업 인수에 나서는 것이 아니라면 채권단이 해외매각 입장을 철회하고 워크아웃 중단을 선언할 수도 있다. 수출입보험공사의 한 관계자는 "C&중공업을 조기에 매각한다면 매각이익이 청산가치보다 클 것으로 보인다"며 "하지만 해외 투자자들이 인수에 미온적인 입장을 보일 경우 시간이 지나면서 C&중공업의 청산가치도 떨어지기 때문에 워크아웃을 중단할 수도 있다"고 말했다. 매각가격도 주요 변수다. 메리츠화재는 C&중공업이 매각을 통해 영업을 지속하고 선박을 선주에게 인도하면 선수금환급보증(RG)보험 부담에서 벗어날 수 있다. 하지만 C&중공업 대출채권을 보유하고 있는 은행 채권단은 매각 자체가 중요한 것이 아니라 해외 투자자들로부터 높은 인수가격을 받아내는 것이 더 큰 관심사다. 이처럼 매각 과정에서 ▦해외 투자자의 인수의향 ▦매각 가격 ▦경영권 향방 등을 둘러싸고 채권단 간 의견대립이 나타날 가능성도 배제할 수 없어 최종 매각으로 이어질지는 미지수다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]