|

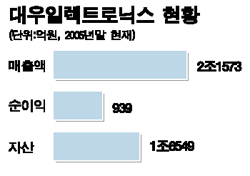

대우일렉 印비디오콘서 인수한다 우리銀, 8일 공식발표 예비협상자 테코등 선정도 김민열기자 mykim@sed.co.kr 관련기사 • 매각가격 6,000억說 "너무 싸다" 논란일듯 • "가전시장 판도 변화 오나" 업계 관심 집중 국내 전자업계 3위인 대우일렉트로닉스(옛 대우전자)가 인도의 가전업체에 매각된다. 우리은행 등 채권단은 8일 대우일렉 인수를 위한 우선협상자로 인도의 비디오콘(Videocon Industries)과 미국계 사모펀드(PEF)인 리플우드(RHJ International) 컨소시엄을 선정했다고 밝혔다. 차순위협상자는 수정제의 기회 때 가격을 높인 국내 사모펀드 MBK파트너스로 결정됐다. 채권단은 "지난달 17일 실시한 본입찰을 통해 접수한 최종입찰서류를 바탕으로 입찰 제시 금액과 입찰참여자의 자금조달 능력 등을 종합적으로 평가했다"며 "이달 중으로 양해각서를 체결할 예정"이라고 설명했다. 비디오콘 컨소시엄은 대우일렉 인수가격으로 약 7억달러(6,700억~6,800억원)를 제시한 것으로 알려졌다. 말레이시아계 펀드인 네오에쿼티(Neo Equity)는 8억달러 이상을 제시했으나 심사 과정에서 자금조달 능력과 인수 의지 등에서 채권단의 신뢰를 얻지 못한 것으로 전해졌다. 비디오콘과 리플우드는 50.1%와 49.9% 비율로 컨소시엄을 구성한 것으로 파악됐다. 채권단은 지난달 17일 본입찰 실시 후 지난달까지 우선협상자 선정을 끝낼 계획이었으나 본입찰 참가 기업들 간 가격 경쟁과 중국 상하이자동차그룹에 인수된 쌍용자동차의 기술유출 논란 등으로 심사기간을 1주일 연장했다. 채권단과 비디오콘 컨소시엄은 약 2주일 뒤 양해각서(MOU)를 체결하고 2개월간의 정밀실사를 거쳐 연내 본계약을 체결할 계획이다. 대금 납입까지는 한 달 정도가 소요될 것으로 예상돼 매각 완료는 내년 초에 이뤄질 것으로 관측되고 있다. 우리은행과 자산관리공사(캠코) 등 채권단이 대우일렉 지분의 97.5%를 갖고 있으며 비디오콘 컨소시엄은 이를 모두 인수할 계획이다. 입력시간 : 2006/09/08 09:28