|

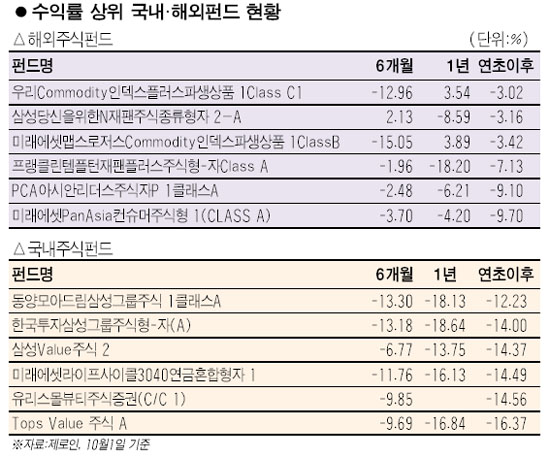

지난해만 해도 전성기를 구가하던 성장형펀드와 중국펀드가 뒷전으로 밀려나고 각종 가치주펀드와 원자재, 일본펀드들이 그 자리를 대신하고 있다. 이들이라고 플러스 수익률을 낸 건 아니지만 그래도 전체 펀드의 평균 수익률과 비교하면 월등히 높은 수익률 방어력을 뽐내고 있다. 이들 펀드의 공통점을 꼽자면 철저히 업종 대표주에 투자했다는 점과 경기 침체에 맞춘 경기방어주들에 대한 투자를 늘렸다는 점을 꼽을 수 있다. ◇국내펀드, 삼성그룹주의 대약진= 올 들어 지난 3ㆍ4분기까지 국내 펀드의 두가지 큰 특징은 ▦삼성그룹주 펀드의 대약진 ▦가치주 펀드의 수익률 방어를 꼽을 수 있다. 삼성그룹주 펀드는 지난해까지만 해도 ‘대장주’ 삼성전자의 주가 부진으로 수익률 면에서 큰 재미를 못 봤다 그러나 올 들어 국내펀드 수익률 상위 10개 중 7개가 삼성그룹주 펀드일 정도로 큰 선전을 거두고 있다. 지난 5월 76만원까지 갔던 삼성전자 주가가 최근 52만원대까지 빠지면서 수익률은 여전히 마이너스이지만 그래도 지난해 이맘때 주가를 유지하고 있다는 것 자체가 국내 대표주로서의 위상을 단적으로 보여주고 있다. 삼성그룹주 펀드의 양대산맥은 ‘동양모아드림삼성그룹’펀드와 ‘한국투자삼성그룹주식형’펀드다. 같은 삼성그룹주 펀드지만 운용스타일은 약간 다르다. 삼성그룹주 편입비중은 10% 수준으로 비슷하지만 동양모아드림 펀드는 에스원과 호텔신라, 제일기획 등 비주력계열사 주식을 9% 이상씩 편입한 반면 한국투자삼성그룹 펀드는 삼성SDIㆍ삼성증권ㆍ삼성테크윈 등 전자ㆍ금융 주력계열사의 비중이 높다. 향후 운용계획도 다르다. 동양투신은 낙폭과대 및 이익이 견조한 기업에 투자할 계획이다. 반면 한국투신은 IT부문의 부진이 장기화되진 않을 것으로 판단해 단기급락시 편입비율을 높일 방침이다. 삼성그룹주 펀드가 아닌 상위 10위권 펀드의 운용스타일은 큰 차이가 난다. ‘삼성Value’펀드와 ‘미래에셋라이프사이클3040연금혼합형’펀드가 삼성전자ㆍPOSCOㆍ현대중공업 등 코스피 시가총액 상위기업들을 편입하는 정통 스타일이라면 ‘TopsValue주식’은 저평가주 내지 가치ㆍ자산주로 꼽히는 아모레퍼시픽ㆍ유한양행ㆍ호남석유ㆍ남해화학 등의 편입비중이 높다. ◇해외펀드는 일본 초강세= 지난해까지 ‘미운오리’ 취급을 받던 일본펀드들이 수익률 상위권에 대거 편입됐다. 상품(Commodity) 인덱스파생펀드가 상위권에 있긴 하지만 최근 들어 수익률이 확연히 꺾이는 추세다. 대표적 일본펀드 ‘삼성당신을위한N재팬주식종류형’펀드는 경기소비재와 산업재ㆍ금융 등의 비중이 높다. 주요 보유종목으로는 미쓰이물산ㆍ미쓰비시파이낸스ㆍ토요타ㆍ스미토모 미쓰이 파이낸셜그룹 등이 있다. 순자산총액이 812억원인 ‘프랭클린템플턴재팬플러스’펀드는 금융과 제조업ㆍ무역유통의 비중이 높다. 미쓰비시물산과 미쓰비시중공업ㆍ토요타ㆍ미즈호금융그룹 등이 편입돼 있다. 원자재와 일본펀드를 제외하고 수익률이 가장 좋은 ‘PCA아시안리더스’펀드도 일본 편입비중이 25%나 된다. 미래에셋 펀드 중에선 ‘미래에셋팬아시아컨슈머’ ‘미래에셋솔로몬아시아컨슈머’ 등 소비재 펀드가 수익률이 높았다. ‘미래에셋팬아시아’펀드는 홍콩 여성의류업체인 ESPRIT와 호주 슈퍼마켓업체 Woolworths, 한국의 KT&Gㆍ신세계 등이 편입돼 있다. 지난해 미래에셋이 큰 재미를 본 중국 본토기업이나 중국관련주들은 최근 수익률 상위펀드와는 하등 관계가 없다는 점이 눈에 띈다.