|

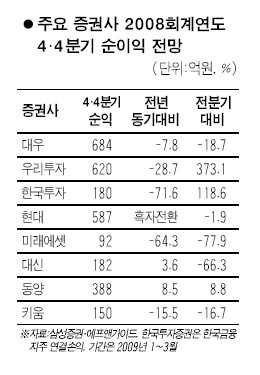

증권사의 수익에서 위탁매매(브로커리지)가 차지하는 비중이 오히려 늘어날 것으로 보인다. 자본시장법 시행과 함께 투자은행(IB) 업무나 자산관리, 파생상품 매출 등 비(非)위탁매매 분야 비중이 확대될 것으로 기대되기도 했지만 현실은 반대로 가고 있는 셈이다. 12일 증권업계에 따르면 증권사들의 2008회계연도(2008년 4월~2009년 3월)실적 발표가 시작된 가운데 위탁매매 성적이 증권사들의 우열을 가르고 있다. 증권사 가운데 실적을 처음 공개한 대우증권의 경우 자본시장법이 시행되기 시작한 지난 2월 이후 실적이 포함된 2008회계연도 4ㆍ4분기(2009년 1~3월) 총영업수익은 2,119억원에 달했다. 이 가운데 위탁매매 수수료 수입은 1,014억원으로 전체의 47.8%를 차지했다. 총수익은 전 분기보다 4.5% 감소했지만 증시 상승에 힘입어 위탁매매수수료는 오히려 2.2% 늘어났다. 허대훈 NH투자증권 연구원은 “4월 들어서는 하루 거래대금이 10조원을 육박할 정도로 증시가 활기를 띄고 있어 증권업계에서 수익기준 점유율이 가장 높은 대우증권의 수혜 기대감이 높다”고 말했다. 앞으로 잇따라 실적을 발표할 다른 증권사들도 사정은 비슷할 것으로 예상된다. 장효선 삼성증권 연구원은“미국식 IB 모델 붕괴에 따라 벤치마킹 대상 부재, 여전히 지연되고 있는 금융투자업 내에서의 겸영 허용, 펀드에 대한 투자자의 신뢰 하락 등 때문에 실제 수익창출이 가능한 분야는 ‘주식거래’에 불과한 실정”이라고 말했다. 위탁매매에 대한 비중이 높은 것은 새로운 현상만은 아니다. 굿모닝신한증권에 따르면 국내 상장증권사의 2008회계연도 3ㆍ4분기 누계 수수료 수익 가운데 위탁매매 수수료가 차지하는 비중은 67.5%다. 2007회계연도의 61.9%에서 5.6%포인트나 늘어난 것이다. 이에 따라 회사별로 보면 대우ㆍ우리투자ㆍ현대증권 등 위탁매매 의존도가 높은 대형 증권사들이 양호한 실적을 거둘 것으로 기대되는 반면 한국투자ㆍ미래에셋증권 등 자산관리형 증권사는 상대적으로 불리할 것으로 보인다다. 장 연구원은 “중장기적으로 국내 증권사들의 바람직한 발전방향이 국제적 역량을 가진 IB 및 복합적 투자상품을 제공하는 종합금융회사라는 것은 부인할 수 없으나 당분간 중요한 증권사 투자테마로는 ‘위탁매매 분야의 경쟁력’을 꼽을 것”이라고 덧붙였다.