|

|

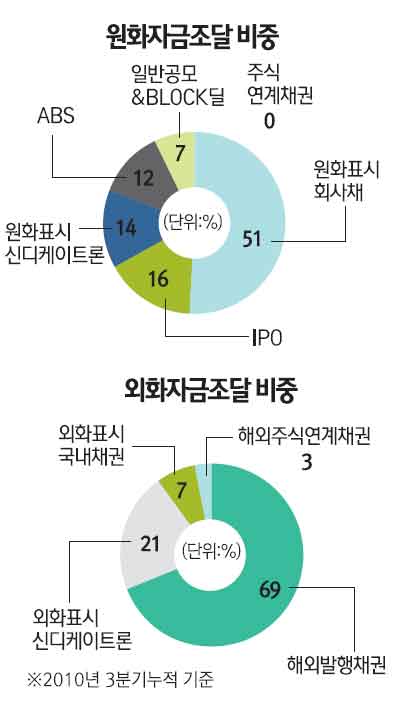

회사채발행 선두는 동양종금증권 올들어 3ㆍ4분기까지 국내 증시에서 기업공개(IPO) 주선을 가장 많이 한 증권사는 한국투자증권인 것으로 나타났다. 원화 표시 회사채 부문에서는 동양종금증권이 1위에 올랐다. 블룸버그가 30일 발표한 ‘2010년 한국 자본시장 리그테이블’에 따르면 올 초부터 지난 3ㆍ4분기까지 국내 IPO 시장규모는 9조4,660억원으로 지난해 같은 기간보다 575% 늘었다. 3ㆍ4분기의 신규 모집금액은 1조170억원으로 삼성생명 상장이 포함됐던 2ㆍ4분기(5조8,870억원)의 5분의 1 수준에 불과했지만, 신규 발행건수는 27건으로 전분기(20건)보다 늘었다. 증권사별로는 한투가 1조5,601억원으로 1위를 유지한 가운데, 신한금융투자(1조3,065억원), 대우증권(1조626억원) 등이 뒤를 이었다. 다만 국내기업이 공모시장에서 조달한 원화자금 총액은 60조6,760억원으로 지난해 같은 기간(68조4,170억원)보다 11% 감소했다. 이는 실적 개선으로 기업들이 회사채 발행을 대폭 줄였기 때문으로 풀이된다. 실제로 원화표시 회사채는 31조1,780억원으로 지난해(40조6,010억원)보다 23% 줄었고, 자산유동화증권(ABS)와 주식연계채권도 각각 46%, 89% 감소했다. 회사채 발행 주선 부문에서는 동양종합금융증권이 4조8,305억원으로 시장점유율 15%로 1위를 차지했으며, 우리투자증권(3조4,070억원), SK증권(3조3,860억원), KB투자증권(3조3,340억원) 등이 뒤를 이었다. 증권업계 관계자는 “국내기업이 사상 최대 실적을 기록하면서 금융회사를 통한 자금조달의 필요성이 낮아졌고, 불투명한 경기전망으로 설비투자에도 적극적으로 나서지 않으면서 회사채 발행이 급감했다”고 설명했다. 한편 올 들어 3ㆍ4분기까지 정부와 국내기업이 공모시장에서 조달한 외화자금은 총 245억800만 달러로, 전년(310억1,700만 달러)보다 21% 감소했다. 해외발행 채권은 29%가 감소한 가운데, BNP파리바은행이 17억891만 달러를 주관해 시장점유율 10.1%로 1위를 차지했다.