|

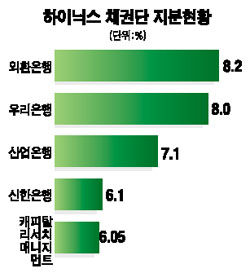

하이닉스 매각 착수 채권단, 주간사 선정등 본격 논의…가격부담 고려 단계매각 추진 박태준 기자 june@sed.co.kr 관련기사 • 채권단 지분매각 왜 서두르나 채권금융기관이 매각 주간사 선정을 논의하는 등 하이닉스반도체 매각작업에 본격 착수했다. 채권단은 그러나 가격 부담으로 일괄매각이 어려울 경우 보유지분 일부를 매각한 후 다시 인수희망자를 찾는 단계매각에 나설 계획이다. 17일 관련업계 및 금융권에 따르면 하이닉스 지분을 가진 9개 금융기관은 16일 출자전환주식관리협의회를 열고 매각 주간사 선정 문제를 논의했다. 하이닉스의 조기매각 움직임은 지난해부터 있었으나 채권금융기관이 매각 주간사 선정 논의를 벌이는 등 본격적인 매각절차를 밟는 것은 이번이 처음이다. 주관은행인 외환은행의 한 관계자는 “매각에 대한 채권금융기관들의 의견을 나누는 자리였다”며 “아직 추후 일정이 정해지지는 않은 상태”라고 말했다. 하이닉스 매각작업이 개시됐지만 채권단 내부에서도 가격 부담으로 인수 희망자를 찾기는 쉽지 않을 것으로 전망하고 있다. 하이닉스의 최근 시가 총액은 13조8,000억 원 안팎으로 채권단 보유지분 36%에 경영권 프리미엄을 얹을 경우 매각 대금은 6조~7조 원에 이를 것이라는 분석이다. 이에 따라 채권단 일부에서는 지분 일부를 우선 매각한 후 다시 인수 희망자를 찾는 단계매각을 대안으로 제시한 것으로 알려졌다. 채권금융기관의 한 고위관계자는 “채권단 보유지분 36% 중 16%를 우선 매각한 후 나머지 20%를 다시 매각하는 방안을 주장하는 은행이 있다”고 전했다. 채권단은 이미 두 차례에 걸쳐 하이닉스 지분을 매각, 보유지분을 지난 2005년 74%에서 36%로 줄였다. 그러나 하이닉스 매각에 대해 산업은행 등 일부 채권금융기관이 반대 입장을 분명히 하고 있어 진통이 예상된다. 산업은행의 한 관계자는 “국내에서 인수희망자를 찾을 수 없는 상황에서 조기 매각을 추진하는 것은 문제가 있다”며 “단계매각 역시 채권단 보유지분을 20%로 낮추면 안정적인 경영권 유지가 힘들기 때문에 받아들일 수 없는 제안”이라고 말했다. 입력시간 : 2007/05/17 21:08