|

한국의 '그림자금융(shadow banking)'은 얼마나 될까.

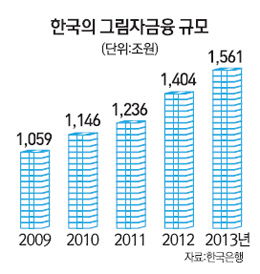

중국경제의 시한폭탄으로 불리는 '그림자금융'에 대한 우려가 높아지는 가운데 한국의 그림자 금융 규모가 지난해 말 1,500조원을 넘어선 것으로 집계됐다. 지난해 명목 국내총생산(GDP) 규모인 1,428조3,000억원보다 많다.

한국의 그림자금융은 선진국과 비교할 때 덩치가 큰 편은 아니다. 하지만 글로벌 금융위기 이후 선진국은 그림자금융의 성장이 둔화된 반면 한국은 증가세가 이어져 모니터링을 강화하고 관련 규제를 정비해야 할 것으로 지적됐다.

3일 한국은행에 따르면 자금순환표를 활용해 그림자금융 규모를 추정한 결과 지난해 광의의 그림자금융 규모는 전년 대비 11.2% 증가한 1,561조원으로 집계됐다. 광의의 그림자금융이란 은행 시스템 밖에서 은행과 유사한 신용중개기능을 제공하는 기관과 상품을 뜻한다. 광의의 그림자금융은 전체적인 모니터링에 쓰이며 협의의 그림자금융은 규제방안을 세우는 데 활용된다. 협의의 그림자금융 규모는 기관 기준으로 4.9% 증가한 646조원, 상품 기준으로 11.2% 늘어난 564조원이었다.

주요20개국(G20) 산하 금융규제기구인 금융안정위원회(FSB) 기준에 따라 광의의 그림자금융 규모를 비교해보면 2012년 기준으로 한국의 GDP 대비 그림자금융 비중은 108.4%로 조사 대상 26개국 중 7위다. 1위는 네덜란드(564.7%), 2위는 영국(354.4%), 3위는 스위스(233.5%) 등이다.

하지만 국가별 금융제도와 상품이 워낙 상이하다 보니 FSB 기준도 계속 손질되고 있다. 관련 자료를 제출하지 못하는 신흥국도 많다. 실제 그림자금융 문제가 심각한 중국은 아예 관련 통계가 없어 해외기관들이 그림자금융 규모를 GDP의 30~70%로 제각각 추산하고 있는 실정이다. 한은은 우리나라 그림자금융 규모가 선진국에 비해 크지는 않다고 분석했다. 한은 관계자는 "우리나라는 상대적으로 자산유동화가 부진한데다 MMF 및 RP 거래 규모도 크지 않다"며 "주요국이 투자은행 업무를 은행으로 분류, 그림자금융에서 제외하는 것을 감안하면 격차는 더욱 커질 것"이라고 설명했다.

하지만 가파른 증가 추세는 걱정이다. 선진국은 글로벌 금융위기 이후 증가세가 둔화됐지만 국내에서는 증권사와 여신전문금융회사를 중심으로 꾸준히 늘고 있다. 여기에 금융위기 이후 은행규제가 강화되면서 그림자금융의 규제차익이 늘어난 점, 자본시장법 시행 이후 금융권역 구분이 약해진 점, 저금리 기조가 장기화하면서 금융회사의 위험추구 유인이 커진 점 등도 향후 그림자금융의 성장을 가속화시킬 것으로 전망된다. 한은 관계자는 "FSB가 올해 안에는 큰 줄기의 규제권고안을 내놓을 것으로 보여 국내에서도 관련 규제를 정비할 필요가 있어 보인다"고 말했다.