| | 미국 은행들이 적극적인 대출에 나서지 않고 있는 가운데 지난 20일(현지시간) 한 남자 고객이 뱅크오브아메리카(BoA)의 노스캐롤라이나주 샬럿 지점 정문을 나오고 있다. 샬럿=블룸버그 |

|

미국 경제가 언제쯤 본격적인 회복 국면으로 접어들 수 있을까.

최근 몇몇 경기 지표가 개선되는 모습을 보이면서 조기 경기 회복에 대한 기대감이 일고 있으나 차츰 이 같은 낙관론이 섣부르른 것 아니냐는 회의감도 제기되고 있다.

지난 1ㆍ4분기 호전된 실적을 발표한 대형 은행들은 겉으로 보이는 긍정적 신호와는 별개로 신용카드, 모기지 대출 등에서 추가 부실이 발생할 가능성이 높다는 평가를 받고 있다. 안으로 곪아가는 은행의 실상을 증명하듯 최근 은행들의 대출 실적도 갈수록 위축되고 있다.

그간 신용에 의존해 과소비를 일삼아 왔던 개인들도 대출을 갚거나 저축에 몰두하면서 소비 심리가 좀체 살아나지 않고 있다. 은행 대출과 개인 소비가 모두 막히다 보니 시중에 유동성을 공급하기 위한 미국 정부의 노력은 좀체 성과를 내지 못한다.

사실 이 같은 현상은 금융위기를 초래한 미국의 차입 경제가 시정되는 과정에서 불가피하게 발생하는 조정과정으로 볼 수도 있다. 그간 전세계 유휴 자본을 미국 시장에 끌어들여 경상적자를 보전해 왔던 미국 경제가 소득 수준에 맞춰 소비하는 건전한 경제로 탈바꿈하기 위한 진통이라는 것이다.

문제는 지금의 경제 상황이 이런 과도기적 조정을 모두 수용할 수 있을 만큼 한가롭지 않다는 데 있다. 자금이 생산적인 용도로 쓰이지 못한 채 은행 금고나 안방 장롱에서 잠자게 되면 미국경제의 활력은 더욱 떨어지고, 이는 결국 글로벌 경제의 장기 침체로 직결될 수 밖에 없기 때문이다.

미 금융권은 아직까지 투자자들에게 믿음을 주지 못하고 있다. 최근 웰스파고, 씨티그룹, 골드만삭스에 이어 뱅크오브아메리카(BoA)도 예상외의 분기 실적을 공개했지만, 회계기법을 이용해 실적을 부풀렸을 뿐 펀더멘털이 개선된 것은 아니라는 진단을 받았다.

BoA의 경우 1ㆍ4분기 대손 충당금이 전분기에 비해 26%증가한 290억달러로 나타났고, 대손상각 역시 70억달러로 전 분기에 비해 20% 늘었다. 특히 신용카드 부문에선 17억7,000만달러의 손실을 입어, 전년동기 8억6,700만달러의 흑자에서 적자 전환했다. 반면 소매금융부문 이익은 5억달러로 절반으로 줄었다.

케네스 루이스 BoA 최고경영자(CEO)는 "향후 미국의 실업률이 10%까지 갈 것으로 전망되면서 신용이 좀체 회복되지 않고 있다"고 실토했다. 그의 발언은 최근 은행권에 일었던 파티 분위기를 냉각시키는 계기가 됐다. 실업률 상승이 곧바로 신용카드, 대출 손실 등으로 이어지는 만큼 올 1ㆍ4분기 실적 호조가 단발성에 그칠 가능성이 크다는 지적이다.

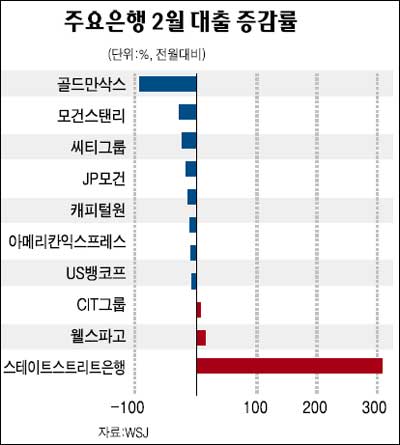

특히 은행들은 미국 정부가 막대한 규모의 구제금융에도 불구하고 여전히 돈줄을 죄는 것으로 나타났다. 월스트리트저널(WSJ)에 따르면 구제금융을 받은 21개 금융기관의 2월 신규대출을 집계한 결과, 부실자산구제프로그램(TARP)이 시행되기 시작한 지난해 10월에 비해 23% 감소한 것으로 나타났다.

이는 전월과 비교해서도 4.7%줄어든 것으로, 은행들의 신규 대출은 최근 3개월 연속 감소하는 부진을 보였다. 이 같은 결과는 은행들이 여전히 몸을 사릴 정도로 경영난에 시달리고 있음을 보여준다.

일각에서는 버락 오바마 행정부가 구제금융 투입에 따른 국민 여론의 반발을 누그러뜨리는 데 급급한 나머지 은행들의 대출 기피에 대해 제대로 대처하지 못한다는 비판도 제기하고 있다.

이 같은 비판을 펼치는 사람들의 시각에는 투자은행들이 보너스 지급 제한 등 미국 정부의 성가신 간섭에서 벗어나기 위해 구제금융 갚기에 혈안이 돼 대출을 줄이고 있다는 불만과 의혹을 담고있다.

은행대출이 줄고 있는 상황에서 개인들도 지갑을 닫아 경기 회복을 더디게 하고 있다. 매킨지 글로벌 연구소에 따르면 미국 가계 저축률은 지난 2005년 말 -0.7%에서 올 1월에는 5%까지 상승했다. 일자리를 잃을 수 있다는 불안감이 만연한 현 경제 상황을 감안하면 이는 당연한 변화다.

하지만 이는 미국 경제의 회복이란 관점에서 보면 부정적인 영향을 줄 수 있다. 글로벌 관점에서도 세계 1위의 경제 대국인 미국의 수요 감소는 신흥경제국과 유럽의 동반 침체를 가져 올 수 있는 요인이다.

더욱 우려되는 대목은 최근 미국 카드업계의 대손상각률과 연체율이 8% 내외까지 치솟아 개인들의 소비 심리가 더욱 냉각될 것으로 예상된다는 점이다.

미국 경제가 다시 흔들릴 기미를 보이면서 연방준비제도이사회(FRB)가 기준금리를 마이너스로 내려야 한다는 주장까지 나오고 있다.

세계적으로 널리 알려진 경제학 교과서 '맨큐의 경제학'의 저자인 그레고리 맨큐 하버드대 교수는 최근 "지금의 경기 후퇴는 불충분한 수요 때문에 발생했다"며 "FRB가 기준금리를 더 내려 마이너스가 되면 가계와 기업들의 차입과 지출이 늘어날 것"이라고 주장했다.

은행으로서는 대출을 할수록 손해가 되는 황당한 주문 같지만, 19세기에도 독일 경제학자 실비오 게젤이 긴축 시기에 현금을 쥐고 있는 사람에게 과세를 주장했을 만큼 마이너스 수익 개념이 새로운 것은 아니라는 게 맨큐의 설명이다.

그는 "좀 더 현실적으로는 중앙은행이 인플레이션을 조장하는 방법도 대안이 될 수 있다"며 "물가목표를 높게 잡아 통화정책을 쓰면 물가상승률만큼 실질금리는 마이너스가 되기 때문에 사람들을 대출과 소비로 유도할 수 있다"고 지적했다.