|

|

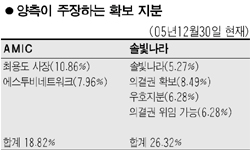

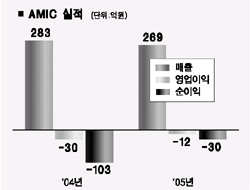

전자파차폐장치 및 반도체 후공정 전문업체인 AMIC에 대해 적대적 인수ㆍ합병(M&A)이 추진되고 있다. 특히 이번 M&A는 제3자 배정 유상증자를 실시하거나 자사주를 우호세력에게 이전 하는 등 방어하는 쪽이 사용할 수 있는 대응수단이 원천적으로 막힌 채 오직 표 대결로 승부가 날 예정이어서 관심을 끌고 있다. AMIC는 지난달 23일 최대주주가 최용도 AMIC 사장에서 솔빛나라로 바뀌었다. 솔빛나라는 지난해말 기준 5.3%에서 추가로 지분을 매수, 11.66%의 지분을 확보해 최 사장의 지분(10.86%)을 넘어섰다. 서충모 솔빛나라 사장은 “AMIC는 기술 경쟁력이 있는 기업으로 발전 가능성이 큰 데도 경영이 잘못돼 제대로 성장하지 못하고 있다”며 “경영권을 인수해 회사를 정상화시킬 방침”이라고 말했다. 이에 대해 최 사장은 “어려울 때 회사를 맡아 올해 흑자 전환을 기대할 정도로 겨우 경영기반을 닦아놓았는데 과거 외자 유치를 하겠다며 접근해 회사 사정을 파악한 서 사장측이 음험한 시도를 하고 있다”고 비난했다. 그는 “AMIC의 모든 주주들에게 편지를 보내 이번 M&A의 부당함을 호소할 계획”이라며“밝힐 수는 없지만 표 대결에 대비해 복안도 갖고 있는 만큼 충분히 방어할 수 있다”고 자신감을 내비쳤다. AMIC는 과거 하이닉스(옛 현대전자)에 반도체 부품을 단독 납품하며 꾸준히 흑자를 냈으나 이후 하이닉스가 경영 위기에 처하면서 동반 추락, 지난해까지 5년 연속 적자를 기록했다. 회사가 어려워진 상태에서 AMIC는 서 사장이 제의한 외자유치로 활로를 모색했으나 무산됐다. 외자유치 실패로 회사가 막다른 길에 들어선 상황에서 최대주주인 최 사장이 경영 전면에 나섰으며 이후 갑작스런 M&A에 휩싸이게 됐다. 현재 AMIC는 일일이 주주들에게 위임장을 받아 표 대결을 벌이는 방법 외에는 뚜렷한 대응수단이 없다. AMIC는 그동안 몇 차례에 걸쳐 증자를 실시,수권자본금 한도까지 주식이 모두 발행돼있어 추가 증자가 불가능한 상황이다. 적대적 M&A를 막기 위한 가장 대표적인 방어수단이 원천적으로 막혀있는 것이다. 자사주를 우호세력에게 넘겨 의결권을 확보할 수도 있지만 AMIC는 지난해 12월 자사주 4.34%를 모두 처분해 이 역시 불가능하다. 과거 최 사장과 함께 해 온 기존 주주들도 대부분 주식을 처분하고 떠난 상태다. 현재 최 사장 측이 가시적으로 밝힌 확보 지분은 자기 지분 10.86%와 우호지분으로 분류될 수 있는 에스투비네트워크 지분 7.96% 정도다. 반면 서 사장은 “표 대결에 대비해 확보한 지분이 최소한 26%는 된다”며 “3월 정기 주총 때 수권자본금 확대 등 정관 변경 등을 하지 못하게 한 뒤 임시주총을 열어 경영권을 인수할 계획”이라고 강조했다. 전문가들은 이번 M&A에 대해 “경영권을 방어할 수 있는 대응수단이 전혀 없이 전적으로 표 대결로 가는 이번 사례는 유례를 찾아보기 힘든 경우”라고 설명했다. 투자정보업체인 아크론의 하태민 사장은 “현재로서는 주총 표 대결이 불가피해보인다”며 “누가 더 우호지분을 확보할 수 있느냐에 따라 승패가 갈릴 것이며 주총 당일 뚜껑을 열릴 때까지는 아무도 결과를 예측할 수 없다”고 말했다.