|

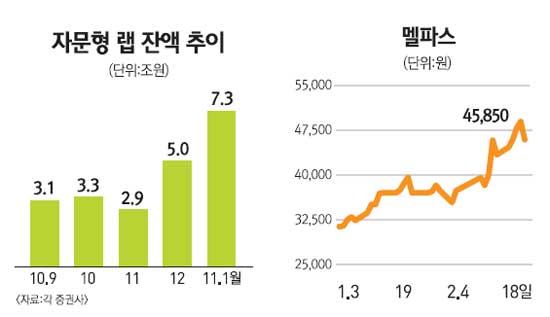

최근 증시 변동성이 커지면서 자문형 랩을 운용하는 투자자문사들이 기존의 대형사 위주 포트폴리오에서 벗어나 중소형주를 편입하는 등 리스크 관리에 본격적으로 나서고 있다. 또 종목수도 이전에 비해 두 배 가량 늘리고 일부 포트폴리오를 변경하는 등 시장 변화에 대한 대응 속도를 빨리 하고 있다. 20일 증권업계에 따르면 브레인, K1, 쿼드투자자문 등 자문사들은 국내 증시가 급등락을 거듭하자 이익모멘텀을 갖춘 중소형주 편입에 적극적으로 나서고 있다. 브레인투자자문의 경우 코오롱인더스트리를, K1은 송원산업을, 쿼드는 멜파스와 같은 중소형 종목들을 포트폴리오에 신규로 넣은 것으로 알려졌다. 특히 자문사 중 일부는 90%에 달했던 대형주 편입비중을 최근에는 60~70% 수준으로 내리고 대신 30~40% 정도를 중소형주로 채운 것으로 전해졌다. 한 대형증권사의 강남 지점장은 "증시가 조정을 거치면서 자문사들이 성과는 좋지만 잘 알려지지 않은 종목들을 적극적으로 편입하는 등 포트폴리오를 분산하려는 움직임이 있다"며 "최근에는 중소형주의 비중을 40%선까지 늘린 곳도 있다"고 말했다. 다른 대형사의 지점장도 "기존 고객의 종목을 바꾸는 경우는 별로 없지만 신규 고객의 경우 포트폴리오를 이전과는 달리 가는 경향이 많은 건 사실"이라며 "A투자자문의 경우 중소형주 편입비중이 30% 수준"이라고 덧붙였다. 이에 따라 자문사가 편입한 중소형주는 최근 가파른 상승세를 보이고 있다. 실제로 멜파스는 올 들어 지난 18일까지 58% 이상의 주가 상승률을 기록했다. 송원산업은 31%나 상승했고 코오롱인더스트리도 10% 가까운 상승폭을 기록했다. 같은 기간 코스피지수가 1.9% 하락했다는 점을 감안하면 자문사가 편입한 중소형주들의 주가 상승률이 단연 돋보이는 상황이다. 자문사들은 최근 증시 조정으로 리스크가 커지자 소수 종목에 몰빵하던 패턴을 버리고 편입 종목 수를 대폭 늘리고 있는 추세다. K1과 창의투자자문의 경우 이전과 크게 다르지 않지만 브레인은 기존의 15개에서 최근에는 25개 수준까지 편입 종목 수를 늘렸고 쿼드는 종목이 35개나 된다. 선호 업종도 이전의 자동차, 조선 등이 중심을 이뤘지만 지금은 삼성전자와 하이닉스를 중심으로 한 정보기술(IT), 은행주 등으로 눈길을 돌리고 있다는 게 현지 지점장들의 공통적인 지적이다. 이처럼 투자자문사들의 전략에 변화가 일고 있는 것은 증시 상황이 이전과 많이 달라졌기 때문으로 풀이된다. 올 초까지만 해도 증시가 상승세를 구가했지만 최근 들어 외국인들이 순매도로 돌아서고 증시가 한때 1,950선을 위협하는 수준까지 내려가는 등 조정 국면에 접어들자 리스크 관리에 나서기 시작했다는 평가다. 특히 최근 브레인과 창의 등 일부 유명 자문사들이 특정 증권사의 자문형 랩에서 1% 이상의 손실을 기록하면서 리스크에 대응할 필요성을 느꼈다는 지적이다. 실제로 모 증권사의 자문형 랩 상품의 경우 7개 상품이 최근 한달 간 마이너스 수익률을 기록했고 이중 6개는 최고 1.5%에 달하는 손실을 기록하는 등 저조한 성적표를 제출하기도 했다. 한 증권사의 지점장은 "증시가 조정 국면에 들어서면서 자문사들도 리스크 관리에 들어간 것으로 보인다"라며 "특히 일부 자문사들이 시장보다 못한 수익률을 기록한 것으로 알려지면서 고객들의 동요를 막기 위해 일부 조정을 하는 것으로 보인다"고 말했다. 일부에서는 자문사의 이러한 행보에 대해 시장 변화에 따른 자연스러운 흐름이라는 평가를 내놓기도 한다. 한 증권사 관계자는 "자문사마다 자신만의 운용철학을 가지고 있기 때문에 최근의 변화를 한 방향으로 설명하기는 힘들다"라며 "리스크 관리 차원 보다는 시장의 변화에 따른 자연스런 전략 변화라고 봐야 할 것"이라고 말했다.