|

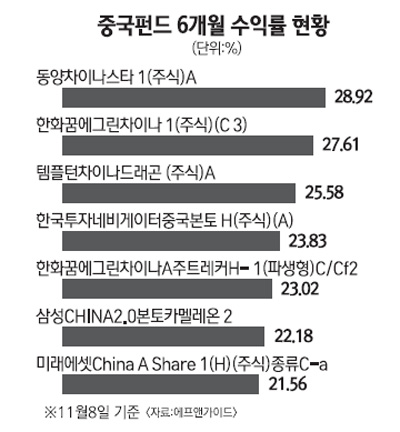

경기성장둔화ㆍ추가긴축 가능성 등 염두에 둬야 최근들어 중국 증시 강세에 힘 입어 중국 펀드 수익률이 고공행진을 하고 있다. 이는 중국 정부가 내수 소비시장을 육성하면서 경기 모멘텀이 살아있는데다 외국인 자금도 꾸준히 들어오고 있기 때문이다. 9일 금융정보업체 에프앤가이드에 따르면 홍콩H 증시와 중국A 증시에 투자하는 중국 펀드의 3개월 평균 수익률은 각각 16.28%, 14.95%로, 같은 기간 해외주식형 펀드 수익률(13.53%)을 웃도는 것으로 나타났다. 펀드별로는 ‘동양차이나스타’, ‘템플턴차이나드래곤’, ‘한화꿈에그린차이나’, ‘미래에셋차이나솔로몬’, ‘한국투자네비게이터중국본토’, ‘산은차이나스페셜A주’ 펀드 등 상당수의 펀드들이 3개월 평균 20% 안팎의 수익률을 기록하고 있다. 삼성자산운용의 중국관련 펀드도 최근의 중국 증시 강세에 이날 목표수익률을 조기 달성하며 채권형으로 전환됐다. 올 8월에 설정된 ‘삼성 차이나컨슈머 목표전환형 펀드’는 홍콩증시에 상장된 종목 중 중국 소비관련 주식에 집중 투자하는 상품으로 설정 3개월여 만에 목표수익률 10%를 달성했다. 또 지난해 8월 설정된 ‘삼성 China2.0 본토카멜레온 펀드’는 중국 상하이와 심천 A주 가운데 산업재, 소비재, 소재 관련주식에 집중 투자해 목표수익률 17%를 넘어섰다. 올 하반기 들어 홍콩 H주와 중국 상하이 A주가 동반 강세를 이어가고 있는 이유는 긴축에 대한 부담보다 소비시장 성장을 통한 안정적인 성장에 대한 기대감이 더 크기 때문으로 분석된다. 소매판매가 높은 성장세를 유지하고 있는데다 중국 정부가 하반기부터 내수진작을 주요 정책 사안으로 내걸고 있기 때문이다. 또 PMI 제조업지수 등 경기 관련지수가 상승세를 유지하고 있고, 연말 경기선행지수 반등에 대한 기대감이 크다는 점 역시 긴축에 대한 부담을 덜어주고 있다. 임세찬 하나대투증권 연구원은 “중국 정부의 12차 5개년 계획 발표 이후 중국이 소비시장을 중심으로 지속적인 성장세를 이어갈 것이라는 기대감이 커지고 있다”며 “2년10개월만에 기준금리를 인상하는 등 중국 정부가 긴축정책을 폈을 때도 시장은 견조한 성장세에 베팅하는 모습을 보였다”고 분석했다. 내수소비 증가 여력이 충분하다는 점도 긍정적이다. 임 연구원은 “지난해 기준 중국의 GDP대비 가계신용비중은 18% 수준으로 50% 이상을 차지하는 선진국에 비해 낮은 수준”이라며 “GDP 대비 가계 소비비중도 35% 수준인 만큼 소비증가 모멘텀이 크다”고 설명했다. 지난 3일 미국 연방공개시장위원회(FOMC)가 발표한 6,000억달러 규모의 2차 양적완화 조치도 중국 증시에 호재로 작용했다. 달러 약세 기조가 지속되면서 글로벌 자금이 중국을 비롯한 이머징 마켓으로 꾸준히 유입될 것이라는 기대감 때문이었다. 전문가들은 중국 정부의 추가 긴축안 발표에 따라 중국 증시의 단기적인 출렁임은 있겠지만 추세적인 상승세는 이어질 것이라고 분석했다. 김종철 신한금융투자 연구원은 “부동산 규제, 비유통주의 유통화에 따른 물량 부담, 위안화 절상 압력 등의 악재가 단기적으로 증시 변동성 확대 요인으로 작용할 수는 있지만 이미 시장에 반영된 상태”라며 “고점을 찍었던 2007년 수준의 기대수익률은 기대하기 어렵겠지만 수급과 펀더멘털 개선을 통해 완만한 상승세를 이어갈 것”이라고 전망했다. 다만 추가 금리인상 가능성은 염두에 둬야 할 시나리오다. 허문종 이트레이드 증권 연구원은 “지속적인 인플레 압력, 핫머니 유입 등으로 추가 금리인상 가능성을 배제할 수 없는 상황”이라며 “인민은행이 인플레 관리를 더욱 강화하겠다고 밝힌 만큼 연내 기준금리 인상 및 지준율 인상 등 추가적인 긴축 가능성을 염두에 둬야 한다”고 조언했다.