|

|

|

|

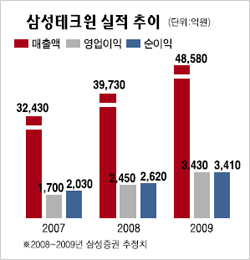

[웰빙포트폴리오] 삼성테크윈, 삼성전자 해외網 타고 디카 판매 급증 파워시스템등 '非 카메라'도 순항글로벌 경기둔화 조짐이 리스크삼성證·하나대투 "목표가 7만원" 이혜진 기자 hasim@sed.co.kr 삼성테크윈은 올해 실적 증가와 환율 효과에 힘입어 연초부터 꾸준히 주가가 상승한 IT주다. 최근들어 글로벌 수요 둔화에 대한 우려가 부각되면서 주가가 조정을 받고 있으나 실적 모멘텀이 올해 이후에도 지속될 것으로 보여 조정기를 저점 매수 기회로 활용할 만하다. 주요 사업부문인 디지털 스틸 카메라(DSC) 부문의 실적이 대폭 개선되는 가운데 보안카메라, 파워시스템 부분 등이 골고루 선전할 것으로 예상된다. 삼성테크윈의 1ㆍ4분기 매출은 7,242억원, 영업이익은 308억8,000만원 수준으로 저조한 편이었다. 이는 계절적 요인과 함께 재고 물량 조정이 이뤄졌기 때문. 그러나 2분기부터는 삼성전자의 해외 유통망을 활용하면서 매출이 급증할 것으로 전망된다. 삼성증권은 2분기 디지털카메라 판매량이 전분기 대비 약 75% 증가한 438만대로 예상하고 있다. 김도한 삼성증권 연구위원은 “이머징 국가들까지 유통망이 구축돼 있는 삼성전자가 판매대행을 맡으면서 해외판매가 급증하고 있다”며 “향후 신흥시장 구매력이 올라가면서 이머징 마켓에서의 매출 비중이 더 높아질 것”이라고 설명했다. 지난해 기준으로 북미와 유럽 등 선진 시장에서의 디지털 카메라 판매량은 각각 15%와 43%로 해외판매량의 60%를 차지했지만, 남미와 중국 매출이 30% 수준이었다 FN가이드에 따르면 2분기 실적 컨센서스는 매출액 9,735억원에 영업이익 564억원으로 지난해 동기대비 각각 13.6%, 11.9% 늘어날 것으로 예상된다. 올해 이후 실적 전망 역시 밝다. 디지털 카메라는 전세계적으로 두 자리수 이상 판매량이 성장하고 있는 초기 시장이기 때문. 김 연구위원은 “디지털카메라 판매량은 휴대폰 판매량의 10분의 1밖에 되지 않는다”며 “아직은 시장확대 국면으로 수요는 꾸준히 증가할 것으로 보이며 세계 3위 업체군에 속하는 삼성테크윈의 매출도 꾸준히 늘 것”이라고 말했다. 디지털 카메라외 기타 사업부문도 꾸준하게 성장하고 있다. 권성률 하나대투증권 연구원은 “고수익 사업인 감시카메라뿐 아니라 파워시스템, 특수사업부 등 전부문의 매출과 영업이익이 증가추세”라고 판단했다. 그러나 글로벌 경기 둔화 조짐은 해외 판매 비중이 높은 삼성테크윈에 가장 큰 리스크 요인이다. 쓰촨성 지진 피해를 입은 중국 뿐 아니라 경제 긴축에 들어가고 있는 이머징 마켓의 수요에 대한 우려도 고개를 들고 있다. 또 캐논과 소니 등 1군 업체에 비해 판매가가 낮아 영업이익률이 높지 못하다는 점도 디스카운트 요인이다. 지난해 영업이익률은 5.2%였으며 올해는 이보다 개선된 5.4%를 달성할 것으로 예상된다. 이에 대해 애널리스트들은 “투자심리가 악화된 것은 사실이지만 실적이 꾸준히 호전될 것으로 전망된다”며 현 주가 조정기를 저점 매수로 활용하라고 조언했다. 삼성증권과 하나대투는 목표가 7만원, 유진투자증권은 목표가 7만3,000원을 제시하며 매수 추천 의견을 밝혔다. • 다음, '촛불' 수혜··· 실적 큰폭호전 기대 • 다음, 인터넷미디어·검색엔진 경쟁력 커 • 삼성테크윈, 삼성전자 해외網 타고 디카 판매 • 삼성테크윈, 영업익 2분기 607억등 증가추세··· • 고유가·인플레등 복병··· "변동성 클 것" • 증권주 빠지고 IT·보험주 대거 등장 • LG화학, 바이오등 신성장동력 확보 주력 • LG화학, PVC등 주력제품, 중동지역 설비증설 • "변동성 작은 국내 펀드로 눈돌려라"