|

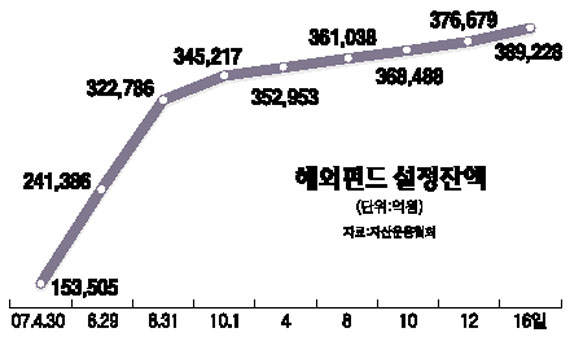

정부당국은 최근 과열양상을 보이고 있는 해외투자펀드의 부작용이 단기외채 급증세로 이어지고 있는 것으로 판단하고 해외펀드 실태조사에 착수했다. 하지만 당국이 비과세 혜택을 주는 등 해외투자를 장려한데다 포트폴리오 차원에서 이뤄지고 있는 개인투자자의 자산증식 수단을 억제할 수 있는 명분도 약해 대책 마련이 쉽지 않을 전망이다. 18일 재정경제부ㆍ한국은행ㆍ금융감독원에 따르면 이들 금융당국은 최근 폭발적으로 늘고 있는 해외펀드 투자의 환율변동 위험회피와 연관된 은행권의 외화 차입이 단기외채를 급격하게 증가시키는 주요인으로 보고 실태조사 등 진상파악에 들어갔다. 한국은행의 한 관계자는 “최근 단기외채 증가는 여러 가지 요인이 있지만 그중에서도 급증하는 해외투자펀드와의 연관성이 높은 것으로 보고 모니터링을 하고 있다”며 “경상수지가 감소하는 등 국내에 외화가 늘어날 곳이 없는데도 해외투자와 관련된 선물환 헤지 물량은 크게 늘어났다는 점에 주목할 필요가 있다”고 말했다. 즉 해외펀드에 투자할 경우 자산운용사들은 환율하락에 대비해 은행권에 선물환을 매도하고 은행 역시 외국계 은행과 위험회피 계약을 맺는데 이때 쓸 달러화를 외국계 은행들이 해외에서 빌려오면서 단기외채가 증가한다는 것이다. 금융감독원도 해외펀드의 환 헤지 규모 등 실태조사에 착수한 것으로 전해졌다. 금감원 관계자는 “해외펀드 투자규모가 올 들어 수십조원이나 폭증하고 있어 환 위험 규모 또한 매우 클 것으로 보인다”며 “금융회사를 대상으로 현장조사에 나설 계획”이라고 말했다. 아울러 금융당국은 해외펀드 조사와 함께 은행 및 기업들 선물환 거래 등 다양한 실태 파악에 나설 방침이다. 재경부 관계자는 “이번 조사는 해외펀드에만 국한하지 않고 선물환 거래 실태, 금리재정거래 현황, 외국인 채권 매입 실태 등 최근 금융시장에서 나타나고 있는 현상 전반에 대한 조사가 될 것”이라고 말했다. 한편 국내 단기외채 규모는 상반기 현재 1,379억달러로 2006년 말보다 243억달러나 증가했고 해외펀드는 지난해 말 15조원에서 35조원 이상으로 급증한 것으로 나타났다.