|

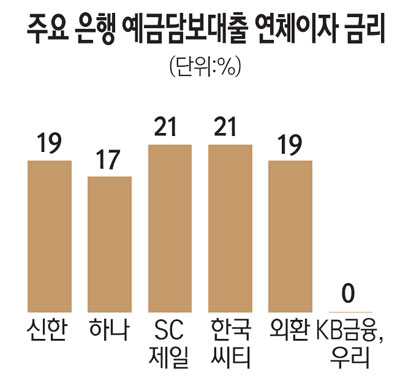

서울경제신문은 지난달 '금리에 우는 서민(6월20~27일)' 기획 시리즈를 통해 금융회사의 왜곡된 금리체계 실태를 알렸다. 금융감독원 고위관계자는 밑줄을 그으면서 읽었다고 했고 국내 언론들도 이후 금리 문제를 집중적으로 다루는 등 사회 이슈로 등장했다. 금감원은 금리체계와 수수료 등에 대한 전면적인 조사에 들어가기도 했다. 하지만 금융회사들은 여전히 당국의 손길이 미치지 않는 곳에서 '정상적인 영업행위'라는 명분으로 고리(高利)를 서민들에게 물리고 있다. 연체이자는 사채를 뺨칠 정도로 가슴을 할퀴고 리딩뱅크라는 곳이 대출규모가 작다는 이유로 금리를 더 물리는 등 상식과 동떨어진 모순이 만연해 있다. 한국씨티은행에 1년짜리 정기예금을 들었다가 예금담보대출을 받은 직장인 김모(37)씨. 석 달만 지나면 만기가 돌아와 약정이자를 받으려 어쩔 수 없이 예금을 담보로 대출을 받았다. 그런데 최근 잠깐 실수로 대출이자를 연체했다가 낭패를 보고 말았다. 연 14%의 금리를 물게 된 것이다. 그나마 예금 금리가 낮고 연체기간이 짧아 14%이지, 상황에 따라서는 연체이자가 천정부지로 뛴다. SC제일과 한국씨티 등 외국계는 이렇게 연체이자에 대해 21%까지 받을 수 있도록 금리체계를 책정해놓았다. 하나와 신한 등 국내 은행도 연체이자에 최고 연 17%, 19%를 적용한다. "내 돈을 맡기고 빌렸는데 20%나 내라니…." 예금자들로서는 분통이 터지지만 도리가 없다. 이것이 바로 금융회사가 만들어놓은 '금리의 덫'이다. 회수가 100% 확실한 것에까지 고리를 매기는 것은 심하게 표현해 '약탈이자'다. 예금담보대출은 하나의 사례일 뿐이다. 금융회사들은 약속을 지키지 않은 고객에게 '야수'와 같이 달려든다. 예금과 적금 등 내 돈을 맡긴 뒤 날짜가 맞지 않아 일시적으로 빌리는 상품에 연 20%대의 연체고리를 물리는 경우가 허다하다. 이자에 대해서만 연체금리를 부과한다고 은행들은 해명하지만 설득력이 떨어진다. 권혁세 금감원장이 최근 "예금담보대출 연체이자가 그렇게 높을 필요가 없다. 불합리한 금리체계가 있는지 살펴보겠다"고 했지만 은행들의 이런 영업은 계속되고 있다. 하물며 나중에 돌려받을 돈을 담보로 빌리는 보험사의 약관대출도 연 5~10%, 일부는 최고10%대 초반의 금리를 매긴다. 은행과 보험뿐 아니라 증권과 저축은행까지, 금융회사들이 갑의 위치에서 범하는 왜곡된 '금리 장사'의 양상은 너무 많다. 제윤경 에듀머니 이사는 "금융회사들이 위험을 감안해 차등화해서 대출금리를 받지만 예금자에 대한 배려는 찾아볼 수 없다"며 상식을 벗어난 금리체계를 지적했다.