|

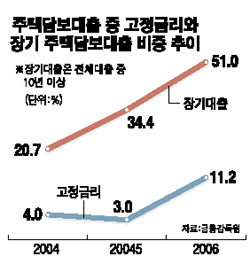

금융감독원이 집단대출에 대한 총부채상환비율(DTI) 적용을 보류하는 등 추가 규제를 하지 않기로 한 것은 과도한 주택담보대출 규제로 지방과 신규 주택시장이 급랭하는 것을 막기 위한 조치로 풀이된다. 금감원이 집단대출과 비투기지역에 대한 DTI 적용을 유예한 이유는 지방과 신규 주택시장의 급랭을 우려했기 때문인 것으로 해석된다. 이주비ㆍ중도금ㆍ잔금 등에 대한 집단대출에 DTI 규제를 확대 적용할 경우 주택 신규시장에 수요가 크게 줄면서 부동산시장이 급랭할 가능성이 높아진다. 부동산시장의 급랭은 주택가격에 충격을 주면서 다시 금융기관의 부담으로 부메랑이 될 수 있기 때문이다. 지방 등 비투기지역에 대한 DTI 확대 적용도 마찬가지다. 대구은행의 한 관계자는 “미분양 아파트가 속출하고 있는 지방과 수도권은 달리 봐야 한다”며 “지방까지 대출규제가 적용되면 주택시장은 물론 지방 경제 전반까지 부작용이 미칠 수 있다”고 지적했다. 게다가 은행들의 대출 또한 부동산에 집중돼 있어 건설경기가 급랭하면 은행의 직접적인 충격도 큰 상황이다. 은행들은 지난해 건설업에 8조521억원을 대출해 전년 같은 기간의 2조7,780억원에 비해 세 배나 대출을 늘렸다. 또 부동산 임대 및 공급, 부동산 서비스 등이 포함된 부동산업에 대한 대출도 총 12조3,963억원으로 전년에 비해 세 배 이상 증가했다. 산업 부문 대출금 45조원 중 20조원 이상이 부동산 관련업종에 몰려 있어 과도한 주택담보대출 규제로 주택경기가 급랭하면 은행의 부실로 직결되는 상황이다. 게다가 주택담보대출 증가세가 뚜렷하게 꺾인 것도 규제 확대를 피하게 한 요인이다. 금감원에 따르면 금융권의 주택담보대출은 2006년 11월 5조2,000억원 증가한 것을 정점으로 12월에는 4조원, 올 1월에는 1조3,000억원으로 증가폭이 크게 둔화된 후 2월 중에는 21일까지 3,000억원 증가하는 데 그쳤다. 앞으로 2개월 이내 대출이 일어날 수 있는 대출승인잔액도 지난해 10월 6조2,000억원에서 12월 3조4,000억원으로 감소했고 올 1월 2조9,000억원, 2월 2조3,000억원으로 감소 추세가 뚜렷해 금감원은 주택담보대출 증가폭이 계속 줄어들 것으로 전망한다. 반면 은행들은 주택담보대출에 대한 리스크 관리를 강화해 건전성이 크게 좋아졌다. 국내 은행의 평균 주택담보인정비율(LTV)은 2004년 56.4%에서 2005년 52.2%, 지난해 말 49.5%로 50%를 밑돌았다. 또 은행들이 충당금을 고정이하 부실채권의 2배 이상 쌓아 고정이하 부실채권을 충분히 흡수할 수 있다는 것이 금감원의 평가다. 여기에 장기대출 비중과 고정금리 대출 비중이 지속적으로 증가하고 있어 은행들의 위험은 계속 줄어드는 추세다.