|

|

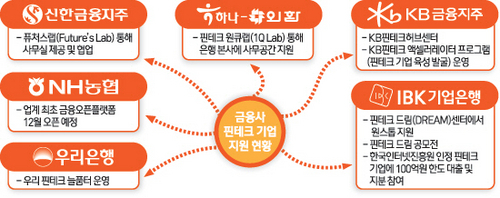

금융권에 불어닥친 핀테크(fintech) 바람에 '될성부른 떡잎'을 찾는 금융사들의 노력이 분주하다. 걸음마 수준의 핀테크 산업을 금융사가 직접 키워나가면서 동시에 금융사에는 없는 톡톡 튀는 아이디어와 기술력을 확보하겠다는 전략이다. 실제로 올해 들어서만 주요 금융지주사와 은행들이 핀테크 스타트업 지원을 위한 전문센터를 만드는가 하면 사무공간을 내주는 등 각종 지원을 아끼지 않고 있다. 올해 말 핀테크 기업들이 자유롭게 프로그램을 개발할 수 있는 오픈 플랫폼이 출시되는 등 핀테크 기업과 금융사의 협업은 갈수록 강화될 것으로 전망된다. 한 금융사의 핀테크 전략 담당자는 "지금은 비교적 단순한 컨설팅이나 상담, 대출 및 협업 위주로 지원이 이뤄지고 있지만 장기적으로는 지분투자나 인수합병(M&A) 등 더욱 적극적인 지원을 검토해야 한다"며 "한 가지 기술이나 아이디어로 일시적 협업을 하는 데 그치는 것이 아니라 장기적인 투자와 협력이 필요하다"고 말했다.

◇사무실 내주고 원스톱 상담까지=KB금융지주는 지난 3월부터 KB핀테크허브센터를 운영하고 있다. 허브센터로 핀테크 기업의 상담이 들어오면 그룹 내 적합한 계열사 담당자와 연계해 협력사업을 추진하고 핀테크 기업에 대한 대출지원과 유휴공간을 활용한 연구 장소 지원, 전산 시스템 테스트 플랫폼 제공 등을 종합 지원한다. 시작한 지 3개월밖에 안 됐지만 결실도 있었다. 3일 허브센터로 접수된 핀테크 업체의 기술을 활용해 국내 최초로 스마트 일회용비밀번호생성기(OTP) 서비스를 시작한 것이다. 스마트OTP는 사용자가 직접 OPT 번호를 입력할 필요 없이 스마트폰에 스마트OTP 카드를 접촉하면 자동으로 입력되는 카드형 보안 매체로 추가 인증절차가 생략되고 하루 이체한도도 1,000만원 이상 증액할 수 있다.

신한금융지주는 지난달 26일 퓨처스랩랩(Future's Lab)이라는 이름으로 서울시 중구 퇴계로 남산스퀘어빌딩 1층에 5~7개 업체가 입주할 수 있는 사무공간을 내놓고 오는 21일까지 입주기업을 모집하고 있다. 참여기업들은 경연대회를 거쳐 신한금융과의 공동사업이나 국내외 투자자들에게 투자유치 기회를 얻게 될 예정이다. 전성호 신한금융 스마트금융부장은 "9일 퓨처스랩 설명회에 예상인원의 두 배에 가까운 170여명이 참석해 놀랐다"며 "메르스 때문에 대형 행사가 많이 취소되는 상황에서도 몰려든 인파를 보면서 금융사 지원에 대한 핀테크 기업들의 뜨거운 관심을 엿볼 수 있었다"고 전했다.

하나-외환은행 역시 3일 서울시 청진동에 위치한 하나은행 본점에 핀테크 기업을 위한 사무공간인 '핀테크 원큐랩랩(1Q Lab)'을 열었다. 이미 빅데이터 분석을 통한 신용평가 기술을 갖고 있는 ㈜핀테크와 얼굴인식 보안 솔루션 업체 ㈜파이브지티가 입주한 상태이며 추가 입주기업을 찾는 중이다. 우리은행은 핀테크 협력채널인 '우리핀테크 늘품터', 기업은행은 '핀테크드림센터'를 열어두고 있다.

핀테크 기업들이 맘껏 뛸 수 있는 개발 시스템을 마련 중인 곳도 있다. 농협은행은 업계 최초로 금융오픈플랫폼(NH Open Platform)을 구축하고 있다. 오픈플랫폼이란 일반인들이 포털 사이트에 회원가입을 하고 포털에서 제공하는 시스템을 활용해 블로그나 카페를 구성하고 꾸미듯 핀테크 기업들이 금융사가 운영하는 인터넷 포털에 접속해 금융사가 제공하는 시스템과 정보를 활용해 서비스를 만드는 것이다.

박형용 농협은행 차장은 "오픈플랫폼 구축에는 2년 이상의 시간이 필요하지만 전 직원들의 역량을 집중해 오는 12월 출시를 목표로 시스템을 만들고 있다"며 "8월 핀테크 스타트업을 대상으로 오픈플랫폼에 관심 있는 업체를 모집해 의견을 수렴할 예정"이라고 전했다. 농협은행을 시작으로 기업은행이 자체 플랫폼을 만들고 있으며 은행권 공동 오픈플랫폼 구축도 논의되고 있다.

◇은행이 관심 있는 핀테크 기업은?=이들 센터의 문을 두드리는 핀테크 기업들은 어떤 곳일까. 한 핀테크 센터 담당자는 "규모나 경력에 제한이 없기 때문에 주로 설립 2~3년이 된 스타트업들이 찾아오지만 이미 사업화한 업체나 대학생 창업 동아리에서 찾아오기도 한다"며 "통상 상담시간은 1~2시간 정도이고 자금지원 규모는 보통 10억원 안팎에서 논의한다"고 전했다.

금융사로 들어오는 기술제안서 역시 다양하다. 한 금융사의 핀테크 센터 담당자는 "이미 서비스하고 있는 기술을 들고 와서 사업화를 요청하거나 핀테크와 별 상관이 없어 보이는 기술을 써달라고 오는 분들도 있다"며 "국내에서 아직 실현하기 어려운 '미래적' 기술을 가져오시는 경우도 있는데 금융사 입장에서는 실현 가능성과 사업성이 가장 중요한 기준"이라고 설명했다. 한 은행 스마트금융 담당자는 "당장 은행에서는 쓸 수 없더라도 2금융권에서 활용할 수 있거나, 어떤 서비스에 쓰일지 지금은 모르지만 가능성 있는 독창적인 기술에도 관심이 많다"며 "당장 사업화할 수 없는 아이디어라고 포기할 필요는 없다"고 말했다.

핀테크 기업과 금융사 간 업무방식과 생각의 차이로 크고 작은 갈등도 빚어진다. 한 금융사 핀테크 업무 담당자는 "올 들어 새벽에 들어가지 않은 날이 없을 만큼 전 직원이 격무에 시달리고 있는데 아직도 '금융사라 느리다'는 말을 들으면 힘이 빠진다"며 "어떤 분들은 일주일 안에 우리 기술을 쓸지 말지를 알려주지 않으면 다른 금융사로 가겠다고 하시는 분들까지 있다"고 전했다. 이 담당자는 "금융사는 일반 기업보다 개인정보 보호나 리스크 관리 등 따져야 할 것이 많다 보니 아무래도 의사결정에 신중을 기할 수밖에 없다"며 "핀테크 육성을 위해 벽을 낮추는 작업을 계속하고 있다"고 덧붙였다.