|

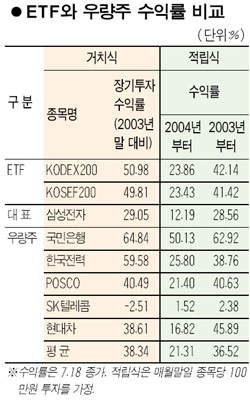

‘장기투자자라면 상장지수펀드(ETF)에 관심을 가져라.’ 상장지수펀드(ETF)를 장기 투자할 경우 개별 우량주에 투자했을 때보다 수익률이 높을 뿐만 아니라 투자 안정성도 뛰어난 것으로 나타났다. 이는 ETF는 1주만 투자해도 200개 종목에 분산 투자하는 효과가 있기 때문이다. 전문가들은 “증시조정기가 더 이어질 가능성이 높은 최근 장세에서는 수익률을 내기가 만만치 않은 만큼 좀 더 길게 보고 ETF에 투자하는 것이 조정기 투자대안이 될 수 있다”고 말한다. 18일 증권선물거래소에 따르면 주식시장에 상장된 ETF의 2003년 이후 수익률을 분석한 결과, 삼성전자 등 6개 우량주에 개별 투자했을 때의 평균수익률보다 더 높은 수익률을 낸 것으로 나타났다. 삼성투신운용이 운용하는 KODEX200의 경우 2003년 말 대비 거치식 수익률은 50.98%로 삼성전자 등 6개 우량주 평균(38.34%)에 비해 12.64%포인트나 높았다. 우리크데디트스위스가 운용하는 KOSEF200도 2003년 말 이후 거치식 수익률이 49.81%에 달했다. 적립식 투자도 같은 결과가 나타났다. 매월 말일 100만원을 적립식으로 투자했을 경우 2003년 이후 수익률은 KODEX200이 42.14%, KOSEF200이 41.42%로 6개 우량주 평균(36.52%)보다 높았다. 2004년 이후 수익률도 KODEX200 23.86%, KOSEF200 23.42%로 6개 우량주 평균(21.31%)을 웃돌았다. 특히 수익률의 변동성은 ETF가 개별 우량주에 투자했을 때보다 월등히 낮은 것으로 조사됐다. 일별 수익률의 표준편차는 KODEX200이 1.39%, KOSEF200이 1.38%로 투자위험이 가장 낮은 삼성전자(2003년 말 대비 1.82%, 2005년 말 대비 1.67%)보다 낮았고 국민은행(“ 2.27%, ″2.48%)의 절반 수준에 불과했다. 투자 수익률을 일별 수익률로 나눈 ‘위험조정 수익률’은 KODEX200(2003년 말 이후)이 36.58%, KOSEF200이 36%로 6개 우량주 중 가장 높은 한국전력(33.96%)보다도 높았다. 국민은행은 같은 기간 수익률이 64.94%로 가장 높았지만 위험조정 수익률이 28.54%로 ETF에 비해 오히려 낮았다. 우리크레디트스위스 인덱스 운용팀 관계자는 이에 대해 “위험 조정 수익률이 높다는 것은 투자 시기에 관계 없이 안정적인 수익을 올릴 수 있다는 것을 의미한다”고 말했다. 반면 단기 수익률은 ETF가 낮거나 비슷한 수준을 보였다. 거치식으로 EFT에 투자했을 경우 2005년 말 대비 수익률이 KODEX200 –10.83%, KOSEF200 –11.06%로 6개 우량주 평균(-5.44%)보다 손실이 컸다. 올들어 적립식 수익률은 KODEX200이 –9.51%, KOSEF200이 –9.90%로 6개 우량주 평균(-9.52%)와 비슷한 수준을 보였다. 이에 대해 거래소측은 “분석결과 ETF는 적은 위험으로 안정적인 수익을 얻을 수 있는 것으로 나타났다”면서 “특히 투자기간이 길어질수록 초과수익률이 높아지는 성과를 보였다”고 설명했다. 배재규 삼성투신운용 ETF운용팀장은 “ETF는 연 수수료율이 0.5%로 일반 주식형 펀드에 비해서도 낮다”면서 “이번 조사결과는 ETF에 장기 투자할 경우 안정적으로 꾸준한 수익을 올릴 수 있다는 것을 사례로 보여주는 것”이라고 말했다.