|

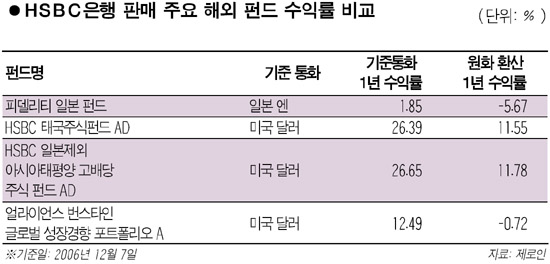

해외 펀드에 대한 투자자들의 관심이 높아지면서 은행권이 해외펀드 상품 판매에 박차를 가하고 있는 가운데, 영국계 HSBC은행이 3,000만원 이상의 거액 투자자에게만 환율하락 위험에 대비할 수 있는 서비스를 제공해 고객 불만이 고조되고 있다. 해외 주식시장 등의 호조로 대부분의 해외펀드들이 높은 수익률을 달성했지만 최근 환율이 가파르게 떨어지면서 원화로 환전시 오히려 손실이 발생하는 경우까지 생기고 있기 때문이다. 17일 금융권에 따르면 HSBC은행은 해외펀드 가입시 3,000만원 이상의 가입 고객에게만 선물환 계약을 체결해주고 있다. HSBC은행의 한 관계자는 “선물환계약에 따른 비용이 높아 가입 규모가 큰 고객들에게만 서비스 차원에서 선물환계약을 체결해주고 있다”고 설명했다. 그러나 환헤지를 해놓지 않으면 환율하락으로 해외펀드의 높은 수익률이 ‘그림의 떡’인 경우가 비일비재한 상황이다. 원화 환율은 지난해 12월 달러당 1,030원대였던 것이 최근 920원대를 오르내리고 있으며 원ㆍ엔 환율 역시 1년 만에 100엔당 860원대에서 790원대로 급격히 떨어졌다. 이에 따라 HSBC은행을 통해 해외펀드 상품에 가입한 고객들의 경우 기대했던 수익을 거두지 못해 불만을 제기하고 있다. 금융권의 한 관계자는 “외국계 은행의 고객 중 해외주식시장의 장밋빛 전망만을 강조하고 환리스크에 대한 충분한 설명을 해주지 않은 것에 대한 불만을 제기하고 있는 경우가 많다”고 전했다. 반면 국내 은행들은 폭넓은 환헤지 서비스를 제공하고 있어 외국계 은행들과 대조적인 모습을 보였다. 국민은행의 경우 해외펀드 가입과 동시에 자동으로 선물환계약이 체결되는 ‘AFLS’ 시스템을 마련하고 고객이 원할 경우 손쉽게 해외펀드 가입시 선물환 계약을 맺을 수 있도록 하고 있다. 신한은행의 경우 미국 달러화 기준으로 1,500달러(약137만원), 외환은행은 2,500달러(228만원) 이상 가입하는 경우 선물환계약을 체결해주고 있다. 실질적으로 해외펀드 가입 최소금액이 100만원 이상인 경우가 많기 때문에 대부분의 고객들이 환리스크를 대비할 수 있는 것이다. 또 이들 은행은 선물환 계약 체결 기간도 고객이 선택할 수 있도록 폭을 넓혔다. 외환은행은 고객이 원하는 기간을 선택해 선물환계약을 체결할 수 있고 신한은행은 1~12개월의 기간 중 선택할 수 있도록 했다. 국민은행도 6ㆍ12개월 중 선택할 수 있다. 선물환계약 체결이 쉽지 않은 적립식 해외펀드의 경우도 일정 금액 이상이 적립되면 고객이 원하는 경우 선물환계약 체결을 통해 환율 변동에 따른 손실 가능성을 피할 수 있도록 했다. 이처럼 HSBC은행이 해외펀드 판매에는 열을 올리고 있지만 환헤지 서비스에는 소극적인 것은 전산역량 및 외화자산 규모가 국내은행에 비해 떨어지기 때문이라는 분석이다. 금융권의 한 관계자는 “세계 시장에서 자산규모가 크고 파생상품 개발 능력이 뛰어나더라도 실질적으로 영업하고 있는 국내 시장에서 외화자산 규모가 뒷받침되지 않으면 폭넓은 환헤지 서비스를 제공할 수 없다”고 지적했다.