|

내년 초부터 저축은행 등에서 주식담보대출을 받은 투자자들에 대한 위험관리가 대폭 강화된다. 이에 따라 대출자의 증권계좌 평가금액이 주식담보대출액의 115%를 밑돌면 반대매매가 이뤄지게 된다.

30일 금융투자협회가 최근 마련한'연계신용 리스크 관리 등을 위한 모범규준 개정안'에 따르면 증권사들이 저축은행 등과 연계해 투자자들에게 제공하는 주식매입자금대출(연계신용)의 담보 유지 비율이 현행 110%에서 내년 1월3일부터 115% 이상으로 높아진다.

예를 들어 현재 보유주식을 담보로 저축은행으로부터 100만원을 빌린 투자자는 담보주식 평가금액이 110만원만 넘으면 반대매매를 피할 수 있지만 내년부터는 115만원 이상을 유지해야 반대매매를 당하지 않게 된다. 저축은행 등은 고객의 신용도, 보유주식 집중도, 주식별 투자위험을 감안해 최저담보유지 비율을 더 높게 적용할 수 있다.

특히 담보유지 비율에 미달할 경우 지금은 당일 장중 반대매매가 가능했지만 내년부터는 다음날 실시하도록 했다. 이럴 경우 저축은행으로서는 주가하락으로 담보유지 비율에 못 미치더라도 당일 반대매매를 할 수 없어 대출금 회수 리스크가 커지게 된다. 반대매매는 담보가치 부족분의 필요수량만큼만 실시되고 대출자의 신용도 등에 따라 반대매매 시기는 더 늦춰질 수 있다.

이와 함께 저축은행들이 담보비율이 최저담보유지 비율 밑으로 떨어진 투자자에게 문자메시지(SMS) 등 사전에 정한 방법으로 경고하는 횟수도 현행 3회(반대매매 처리 전 2회, 반대매매 처리 후 1회)에서 4회(담보비율 하락시 2회, 반대매매 당일 오전 1회, 반대매매 처리 후 1회)로 늘어난다.

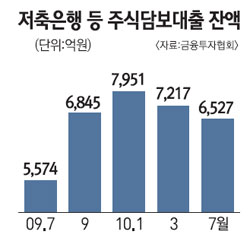

증권업계의 한 관계자는 "저축은행 등 기타 금융기관의 주식담보대출 규모는 지난 6월 말 현재 6,150억원으로 전체 신용융자 잔액의 12%를 넘는 수준까지 증가하면서 위험수위가 높아지고 있다"며 "금융감독원도 투자자 보호의 필요성에 공감하고 있어 내년 초부터 개선안이 시행될 것"이라고 말했다.