|

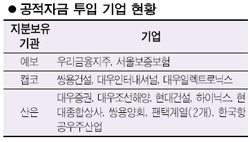

정부가 1단계 공기업 선진화 방안을 통해 대우조선해양ㆍ쌍용건설 등 14개 공적자금 투입기업에 대해 금융위원회가 이달 말까지 민영화(지분매각) 세부 방침을 수립한다고 밝혔지만 자산가치 평가 등 걸림돌이 많아 현재 매각작업이 추진 중인 기업을 제외한 다른 기업들의 매각작업은 상당기간 늦춰질 가능성이 있다는 지적이다. 12일 금융위원회 등 금융당국에 따르면 민영화 대상 공적자금 투입기업 14곳 가운데 ▦금융공기업 민영화 계획에 따라 매각이 이뤄질 우리금융지주와 대우증권 ▦채권단과 자율 워크아웃 협약에 따라 경영정상화가 추진 중인 팬택 계열 2곳 ▦현재 매각 작업이 진행중인 쌍용건설ㆍ대우일렉트로닉스ㆍ대우조선해양 등을 제외하면 금융위가 새로 매각계획을 수립해야 하는 기업은 서울보증보험ㆍ대우인터내셔널ㆍ현대건설ㆍ하이닉스ㆍ현대종합상사ㆍ쌍용양회ㆍ한국항공우주 등 7개사로 분석된다. 하지만 이들 기업의 지분매각 작업은 쉽지 않을 것이란 전망이 우세하다. 예금보험공사가 93.85%의 지분을 갖고 있는 서울보증보험의 경우 금융위 내에서도 매각시기를 최대한 늦추는 것이 바람직하다는 분위기다. 그동안 예보는 공적자금 회수과정에서 서울보증을 통해 신용정보를 조회하거나 자료를 공유해왔다. 만약 민영화가 되면 이러한 협조가 어려워지고 가능하더라도 비용이 훨씬 더 커질 수 있다는 지적이다. 금융위의 한 실무관계자는 “공적자금 회수하는 데 서울보증의 역할이 상당하다”며 “지분매각을 서두를 필요가 없다고 본다”고 말했다. 자산관리공사가 40% 지분을 소유한 대우인터내셔널은 기업가치 평가로 어려움을 겪을 가능성이 크다는 분석이다. 이 회사가 보유한 미얀마 가스전이나 교보생명 지분 24%의 가치 산정에는 상당한 논란이 따를 것으로 전망된다. 현대건설ㆍ하이닉스ㆍ현대종합상사 등의 지분매각 역시 만만치 않을 것으로 보인다. 현재 HSBC와 매각이 진행 중인 외환은행이 이들 3개 회사의 상당 지분을 소유하고 있는 채권단 주간은행이기 때문이다. 산업은행의 한 관계자는 “지분 매각에서 채권단 주간은행 역할이 매우 크다”며 “직간접적으로 외환은행 매각작업이 이들 3개 기업의 민영화에 영향을 미칠 것으로 보인다”고 전했다. 외환은행은 지난 5월 말 현재 현대건설 12.4%, 하이닉스 8.2% 등의 지분을 보유하고 있다. 또 현대건설의 경우 옛 대주주 입찰참여 여부를 놓고 외환은행ㆍ산업은행 등 채권단 간 의견이 엇갈리고 있다. 현대건설의 경우 3월 채권단이 모여 지분매각 첫 회의를 가졌으나 현재까지 추가 회의 등 없이 답보상태를 보이고 있다. 금융위의 한 관계자는 “공적자금 투입 기업의 경우 시장 여건 등을 감안, 조속히 매각한다는 게 큰 원칙”이라며 “하지만 이를 위해 사전에 풀어야 될 숙제도 적지 않다”고 설명했다.