|

|

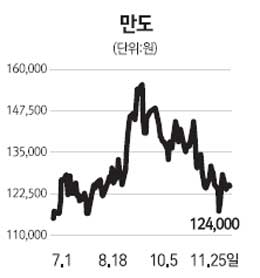

만도의 매출처 다변화 전략이 수주확대로 나타나고 있다. 만도의 수주잔고 증가율은 지난 5년간 연평균성장률(CAGR) 8.5%를 기록했다. 만도는 ▦인플레이션 환경 ▦글로벌 주문자상표부착(OEM) 브랜드와의 신뢰관계 구축 ▦중국시장 수요증가에 따른 수주실적이 앞으로 계단식 성장을 보일 것으로 예상된다. 만도는 지난 5월 상장 이후 글로벌 수준의 기술력과 매출처 다변화로 인한 성장성이 부각되면서 주가는 공모가 대비 88% 상승한 15만6,500원까지 올라가기도 했다. 그러나 2010년 인건비가 상승하면서 실적이 시장 기대치를 밑돈데다 대주주 보호예수 기간이 해제되면서 최근 주가가 하락세를 보이고 있다. 만도의 국내공장 인건비 비중은 다른 한국 부품회사보다 4~6%포인트 높아 상대적으로 원가 효율성이 낮다. 그러나 만도의 인건비 부담은 고부가가치 제품비중 증가와 수익성이 높은 해외공장 매출 확대로 상쇄될 것으로 보이며 실적 역시 올 2ㆍ4분기를 저점으로 개선될 것으로 전망된다. 최근 주가에 실적 실망감과 물량 부담이 충분히 반영했다고 판단된다. 만도는 오는 2012년 브라질과 동유럽 생산기지 설립으로 주요 대륙에 생산거점을 갖추게 되며 거점별 생산에 따라 원가구조를 최적화 시켜나갈 계획이다. 만도는 대규모 투자가 마무리 된 상태이며 수주증가 및 수익성 개선속도를 감안할 때 2011년을 기점으로 순현금 재무구조로 전환될 것으로 전망된다. 만도 목표주가를 2011년 주당순이익(EPS) 1만3,210원에 기존 목표 주가수익비율(PER) 12.5배를 적용해 16만5,000원으로 올려 잡고 투자의견도 '매수'로 상향한다.