|

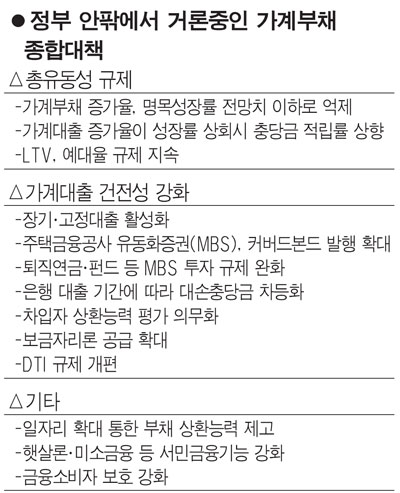

정부가 조만간 발표할 가계부채 종합대책은 크게 ▦총유동성 규제 ▦가계대출 건전성 관리 강화 ▦서민금융지원 강화 ▦일자리 창출 등 부채상환능력 제고를 뼈대로 한다. 정부는 우선 총유동성 관리 차원에서 가계부채 증가율이 명목경제성장률을 넘지 않도록 금융회사의 과도한 대출확대를 억제하는 데 초점을 맞출 방침이다. 이를 위해 가계대출이 명목성장률을 상회할 경우 금융회사의 충당금적립률을 상향 조정하는 방안이 유력하게 거론된다. 현재 대출의 부실 정도(고정이하 20%, 회수의문 55%, 추정손실 100% 등)에 따라 고정된 충당금적립률을 경제성장률 전망치를 초과하는 정도에 따라 상향 조정하겠다는 것으로 조정폭만큼 해당 금융회사의 당기순이익은 줄어들 수밖에 없다. 다만 현재 100% 이내인 은행 예대율 규제와 주택담보인정비율(LTV)은 당분간 현 수준으로 유지된다. 가계대출 건전성 강화를 위해서는 장기·고정금리 대출을 확대하기 위해 은행의 장기자금조달 여건을 개선하는 방안이 검토된다. 은행의 우량 주택담보대출자산을 담보로 주택금융공사가 발행하는 커버드본드 발행을 늘리고 유동화증권(MBS) 발행을 늘리기 위해 퇴직연금 의무편입 대상자산과 펀드의 MBS 투자한도를 확대할 계획이다. 국민연금의 MBS 투자한도를 늘리는 방안도 유력하다. 또 은행의 대출이 길어질수록 대손충당금적립비율을 높이는 방안도 거론되고 있다. 미국의 모기지 개혁 방안이 일부 도입될 가능성도 높다. 미국은 서브프라임 모기지 사태의 재발을 막기 위해 금융회사에 차입자의 상환능력평가를 의무화하고 이를 이행하지 않을 경우 민사상 책임을 부여하는 한편 주택압류를 금지하는 내용의 금융개혁법을 실시하고 있다. 최근 가계부채 증가의 최대 원인으로 꼽힌 총부채상환비율(DTI) 규제도 크게 바뀔 것으로전망된다. 금융위는 현재 DTI 평가시 소득뿐 아니라 자산과 연령에 가중치를 두도록 하는 방안을 검토 중이다. 또 DTI 규제에 대한 포괄적 근거를 마련하되 장기적으로는 은행 자율규제로 전환해나갈 방침이다. DTI 적용을 금융회사 자율에 맡기되 정부는 DTI에 대한 자율한도 설정 의무와 한도설정의 적합성을 점검하는 방식으로 규제체계를 개편하겠다는 얘기다. 다만 DTI 규제완화 대책을 추가로 연장할지는 좀 더 상황을 두고 보기로 했다. 일부에서는 주택담보대출이 크게 늘고 있고 지방 부동산시장이 살아나고 있는 점 등을 감안해 규제를 환원하는 의견도 조심스럽게 거론되고 있다. 이밖에 대출자에 대한 금융회사의 설명의무를 강화하고 햇살론 등 서민금융지원을 강화하는 내용도 가계부채 대책에 포함될 예정이다.