|

상장 당일 반짝 상승 후 하락하던 공모주 주가가 최근 상장 후에도 꾸준히 오르고 있다. 전문가들은 공모주에 투자했다가 상장 첫날 높은 시초가(신규 종목 상장시 최초로 형성된 가격)에 팔고 나와 차익을 챙기는 것도 괜찮지만 장기 성장 가능성이 높은 우량 공모주의 경우 장기적으로 보유하는 전략이 더 낫다고 조언했다.

18일 서울경제신문이 지난해와 올해 신규 상장된 공모주 41개의 주가 흐름을 분석한 결과 지난 16일 기준으로 전체의 83%인 34개 종목의 주가가 공모가에 비해 오른 것으로 나타났다. 또 현재 시점에서 지난해와 올해 상장된 전체 종목의 56.1%(23개)의 주가는 시초가 대비 높았으며 53.7%(22개)는 첫날 종가보다 높다. 지난해 하반기부터 상장된 종목의 장기 주가 흐름은 더 좋다. 지난해 12월 이후 상장된 10개 종목 중에서 현대공업(170030)(시초가 대비 -2.82%)과 오이솔루션(시초가 대비 -8.5%)을 제외한 8개 종목의 현재 주가가 시초가 대비 높았으며 상장 첫날 종가 대비 주가가 떨어진 종목은 오이솔루션 단 한 곳이다.

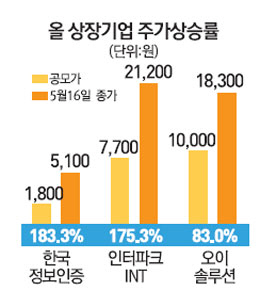

특히 지난해 1월 상장된 아이센스(099190)를 비롯해 엑세스바이오·나스미디어(089600)·아미코젠·라이온켐텍(171120)·기가레인(049080)·인트로메딕(150840)·이지웰페어, 올해 2월에 상장된 한국정보인증(053300)·인터파크INT(108790) 등 10개 종목 주가는 현재 주가가 시초가에 비해 높을 뿐만 아니라 공모가에 비해 두 배 이상 오른 상태다. 통상적으로 공모가에 비해 높은 가격이 형성되는 상장 첫날 시초가에 매도하지 않고 현재까지 보유했을 경우 큰 수익을 올릴 수 있었다는 가정이 성립한다.

2월4일 코스닥시장에 상장된 한국정보인증의 공모가는 1,800원, 시초가는 2,900원, 상장 첫날 종가는 3,335원이었다. 상장 첫날 시초가에 매도했을 경우 수익률은 61.1%, 종가에 매도 시수익률은 85.3%다. 이처럼 상장 첫날 팔고 나오는 전략도 수익률 측면에서 나쁘지 않지만 16일(종가 5,100원)까지 보유했다가 팔았다고 가정할 경우 수익률은 시초가나 종가 매도시보다 2~3배나 높은 183.3%에 달한다. 또 인터파크INT(2월6일 상장)의 공모가는 7,700원, 시초가는 1만5,400원, 상장 첫날 종가는 1만7,700원이다. 상장 첫날 시초가 매도시 수익률은 100%, 종가 매도 시 수익률은 129.9%인 반면 16일(2만1,200원) 기준 수익률은 이보다 월등히 높은 175.3%에 달한다.

이처럼 공모주의 주가가 상장 첫날 잠깐 반짝하던 것을 넘어 장기적으로 좋은 흐름을 보이는 것은 과거 풋백옵션(기업공개를 주관하는 증권사가 상장 후 1개월간 일정 한도로 주가를 방어하도록 한 제도) 폐지 후 공모주 가격 부풀리기가 심해지면서 한국거래소가 공모가격에 대해 보수적인 입장을 취한 데다가 과거보다 공모주의 수가 줄어 기관투자가의 경쟁률이 치열해졌기 때문으로 보인다.

거래소 관계자는 "최근 몇 년간 투자자 보호를 위해 공모주 가격에 최대한 보수적인 입장을 취했으며 부실 상장기업에 대한 우려가 커지면서 상장 심사 역시 엄격하게 했다"며 "최근 2~3년 간은 시장도 좋지 않았는데 이런 상황에서도 상장에 나선 종목들은 성장 가능성에 대해 어느 정도 자신감을 가진 업체로 볼 수 있다"고 말했다.

원상필 동양증권 연구원은 "2012년 이전까지는 상장 당일 주가가 크게 올랐다가 1년 정도 빠지는 경향을 보였지만 지난해 하반기부터 공모주 주가가 상장 후에도 보름이나 한 달씩 추세적으로 상승하는 등 주가 흐름이 과거와 달라졌다"며 "공모주 수 감소로 인한 수급 불일치로 우량 공모주에 대한 기관의 경쟁률이 높아지다 보니 기관의 의무보유확약 비율이 높아져 초기 쏟아지는 매물이 분산되는 효과가 있다"고 설명했다. 신규상장 종목은 2010년 96개, 2011년에는 75개에 달했으나 2012년 28개, 2013년 41개로 줄어들었다.