|

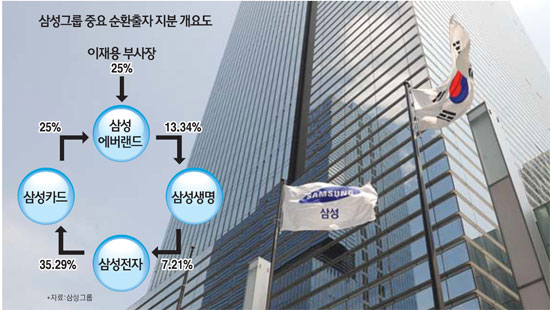

삼성생명 상장이 그룹 지배구조에 미칠 영향에도 비상한 관심이 쏠리고 있다. 삼성 측은 "지분에 변화가 없는 만큼 당장 지배구조 변화를 언급하기는 어렵다"는 입장이다. 그러나 삼성생명 상장으로 그룹 순환출자구조를 해소할 수 있는 기반이 만들어지고 또 당초 예상보다 높은 주당 11만원의 공모가로 삼성그룹은 향후 지주사 전환에 필요한 '실탄'을 확보하게 된다. 따라서 삼성생명 상장으로 삼성그룹의 지배구조 변화 논의가 본격화할 수 있을 것이라는 관측이 나오고 있다. ◇"금산법 문제 해결 용이해져"=삼성그룹 지배구조의 핵심은 순환출자. 삼성에버랜드→삼성생명→삼성전자→삼성카드→삼성에버랜드 구조로 연결돼 있다. 지배구조 정점에 있는 에버랜드 지분 25%를 이재용 삼성전자 부사장이 가지고 있다. 이 순환출자구조의 변화는 삼성카드의 삼성에버랜드 지분 매각으로 시작될 것으로 전망된다. 삼성카드는 금융산업 규제에 관한 법률에 따라 오는 2014년 4월까지 소유하고 있는 25.6%의 삼성에버랜드 지분 중 20.4%를 매각해야 한다. 지금까지는 삼성에버랜드가 가지고 있는 삼성생명의 지분 가치를 평가하기 어려워 매각이 힘들었지만 삼성생명 상장으로 이 같은 문제는 자연스럽게 해결될 수 있다. 그룹의 한 관계자는 "삼성생명 상장으로 금산법 문제 등을 용이하게 처리할 수 있는 환경은 만들어질 것"이라고 전했다. 삼성그룹이 그 후에 넘어야 할 과제가 순환출자 해소 후 지배구조. 삼성카드가 삼성에버랜드 지분을 매각하면 에버랜드를 통한 그룹 지배력이 약화되기 때문이다. ◇지주사 전환시 필요한 '실탄' 확보=따라서 순환출자 해소와 함께 거론되는 것이 지주사 전환이다. 시나리오 역시 다양하다. 삼성에버랜드를 지주사로 전환한 후 삼성생명과 삼성전자를 자회사로 두는 방안, 삼성생명을 정점으로 하는 금융지주회사 설립 등 다수의 가능성이 제기된다. 문제는 돈이다. 지주회사법에 따르면 지주사는 자회사의 지분을 20% 이상 보유해야 한다. 삼성 측은 지난해 4월 경영쇄신 방안을 발표하면서 "지주사 체제 전환에는 약 20조원의 자금이 필요해 시간을 두고 검토하겠다"는 입장을 밝혔다. 결국 삼성생명 상장은 향후 어떤 형태로든 그룹이 지주사 체제로 전환될 때 필요한 '실탄' 확보에 상당히 기여하게 된다. 지주사 전환시 무엇보다 필요한 것은 대주주의 자금력. 삼성생명 지분 20.76%를 보유하고 있는 이건희 회장은 이번 상장으로 버유자산에 4조5,000억여원을 더하게 됐다. 삼성생명 지분 13.34%를 가지고 있는 삼성에버랜드의 자금력도 커지게 됐다. 삼성에버랜드가 지주사로 전환될 가능성이 높다는 점을 감안하면 삼성생명 상장효과가 적지 않은 셈이다. ◇삼성차 부채 문제 조만간 해결=한편 삼성생명 공모가격이 11만원으로 결정되면서 10년 넘게 끌어온 삼성차 부채 문제는 조만간 해결될 것으로 전망된다. 삼성은 공모 과정에 채권단 보유주식 3,443만주를 구주매출로 처분해 3조8,000억원을 확보하게 됐다. 삼성차 부채 원금인 2조4,500억원을 훨씬 넘는 금액이다. 남은 문제는 원금에 대한 연체이자 규모. 연체이자는 삼성과 채권단 간의 의견 차이로 아직 규모가 확정되지 않은 채 법원의 판결을 기다리고 있는 상태다. 채권단은 삼성이 지난 2000년 12월 말까지 삼성생명을 상장해 빚을 갚고 나머지 손실을 보전해주기로 약속했는데 상장이 지연됐으므로 애초에 약속한 대로 연 19% 연체이자를 내라는 입장을 보이고 있다. 이에 대해 1심 재판부는 2001년 1월부터 2007년 12월까지 법정이자율 6%를 지급하라고 결론 내렸고 이에 대해 양측이 모두 반발해 2심이 진행 중이다.