|

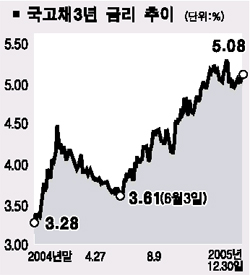

새로운 한해가 시작됐다. 채권시장에서 2005년은 정말로 잊을 수 없는 한 해였다. 2002년부터 시작돼 3년간 지속된 채권시장의 강세가 급격한 약세로 전환된 해였기 때문이다. 연초 3.3%였던 지표금리는 12월 초에 5.2%까지 급등했다. 1분기 중반부터 2분기까지, 그리고 중간 중간 몇 차례의 하락이 있기는 했지만 지표금리는 연초를 저점으로 연중 내내 상승추세를 유지했다. 저점과 고점의 차이가 1.9%포인트 가량이나 됐으며 금리의 상승률은 60%에 육박했다. 금리 상승률(채권값 하락률)을 주가로 환산해보면 1000포인트였던 코스피가 한해 동안 500포인트 이하로까지 급락한 꼴인 것이다. 시장금리의 상승뿐만 아니라 정책 금리인 콜금리 역시 2차례에 걸쳐 0.50%포인트나 인상됐으며 이에 연동돼 CD금리 등 주요 금리가 상승세를 보였다. 시중금리의 전반적인 상승은 은행 대출금리 등 실생활과 밀접한 관계를 맺고 있는 여타 금리의 상승으로 이어지며 경제전반에 큰 영향을 미쳤다. 2005년 금리의 상승은 크게 3가지 원인 때문인 것으로 파악된다. 우선 경기회복이 구체적으로 가시화된 점이다. 과거 2~3년 동안 침체를 보였던 경제가 민간소비를 중심으로 전반적으로 회복되는 모습을 나타냈고 이는 자금흐름, 정부정책, 채권수급 등 여러 경로를 통해 금리의 상승압력으로 작용했다. 둘째는 통화정책의 변화이다. 자산배분의 왜곡시정, 물가상승압력에 대한 선제적 대응, 미국 FRB의 정책금리인상 기조와 이에 따른 내외금리차 역전 우려 등에 대응하기 위해 통화당국은 10월과 12월 2차례나 콜금리를 인상했다. 정책금리의 인상과 추가인상 우려는 시장금리를 큰 폭으로 상승시켰다. 셋째는 채권수급의 악화이다. 연초 시장에 큰 충격을 주었던 국고채 발행 집중, 주식시장의 강세와 함께 찾아온 채권 자금의 급속한 이탈 등이 그것이다. 이처럼 시장금리의 움직임을 결정하는 주된 요인들이 한결같이 채권시장에 비우호적으로 움직인 것이다. 이런 상황을 돌이켜 볼 때 금리가 그렇게 큰 폭으로 상승한 것이 어찌 보면 당연한 일이었다. 2005년의 어려움을 뒤로 하고 이제 2006년 새해에 대해 생각해 볼 시점이다. 채권시장과 관련해 가장 큰 관심사는 역시 금리의 움직임일 것이다. 지난해에 이어 새해에도 금리의 상승추세가 지속될 것인가 여부다. 여타 금융시장과 마찬가지로 채권시장 역시 수많은 변수들 속에서 다수의 참가자가 함께 가격을 결정하는 ‘시장’이다. 따라서 채권시장의 가격변수라 할 수 있는 금리의 움직임을 미리 예측한다는 것은 불가능에 가까운 일일 것이다. 하지만 시장 참가자 다수는, 2005년 금리의 움직임을 결정하였던 요인들 중에서 몇 몇은 이전과 다른 양상을 띨 것으로 보고 있다. 통화당국의 정책금리 인상 종결 예상, 채권자금의 환류 가능성 등이 대표적으로 전년과 달라지는 요인이 될 것으로 예상하고 있다. 주변여건이 변화한다면 금리의 움직임 또한 2005년과 달라질 가능성이 높을 것이다. 시간이 흐를수록 그 움직임이 분명해지겠지만 금리의 추세에 새로운 변화를 기대해 본다. 윤항진 한국운용 채권운용팀장